观点小结

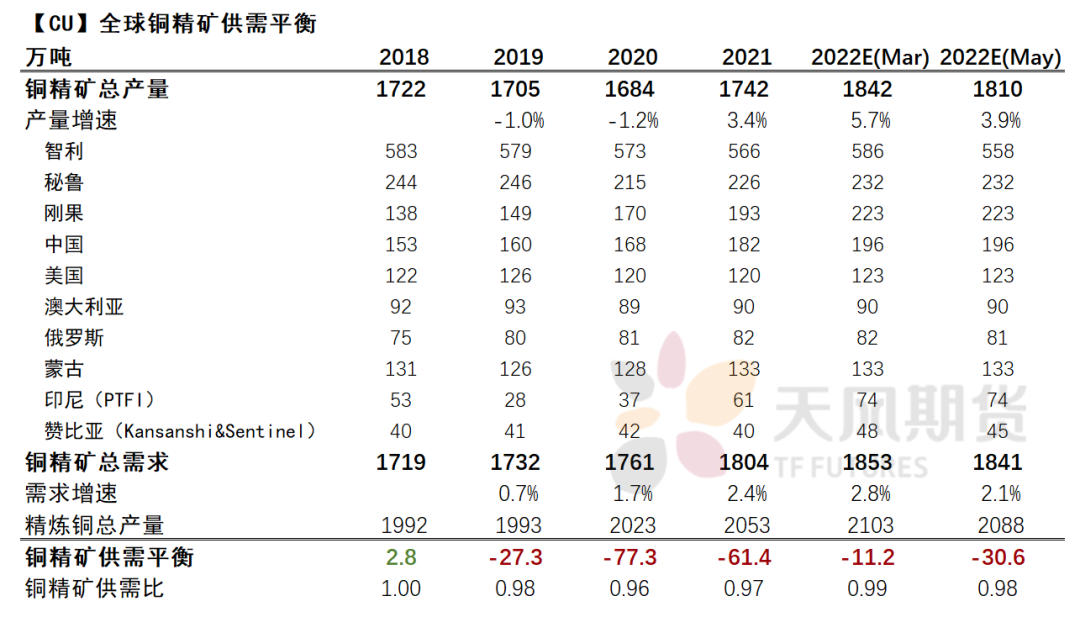

供需平衡:总产量由1842万吨下调至1810万吨,同比增3.9%,总需求由1853万吨下调至1841万吨,同比增2.1%,供需缺口从而由11.2万吨上调至30.6万吨,缺口同比缩窄30.8万吨。

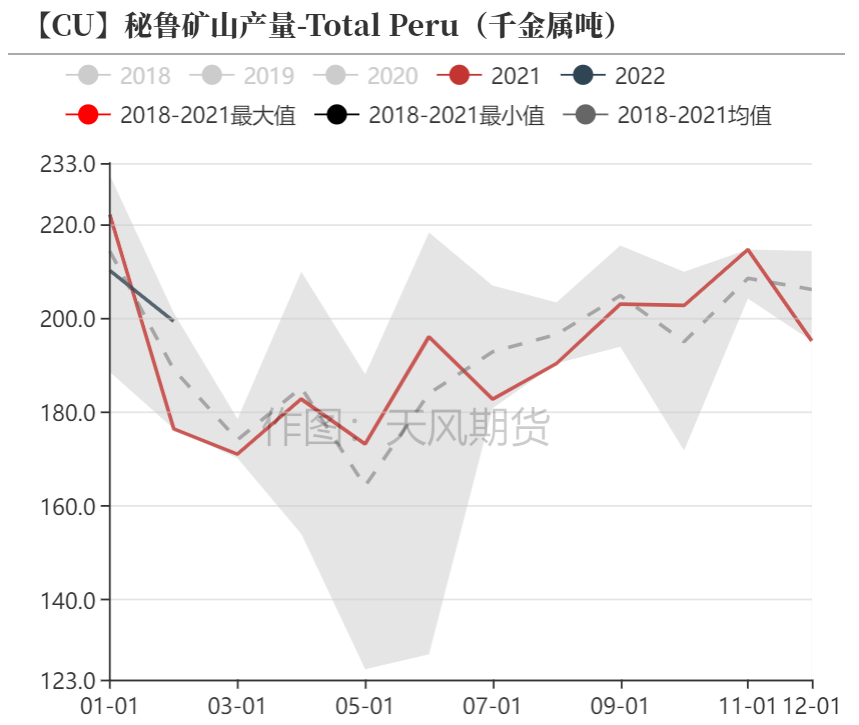

各国铜矿产量:智利大型矿山近期因品位下滑、干旱、技改空间有限等各类不利因素导致生产受限,产量较去年同期明显下滑;秘鲁矿山面临持续的抗议活动,部分矿山被迫关停,但受影响的产量或可被新项目增产所补充;刚果矿山仍以卡莫阿项目放量为主,全年产量保持增速不变;俄乌冲突对俄铜矿的影响更多地体现在长期,全年产量预期小幅下调。

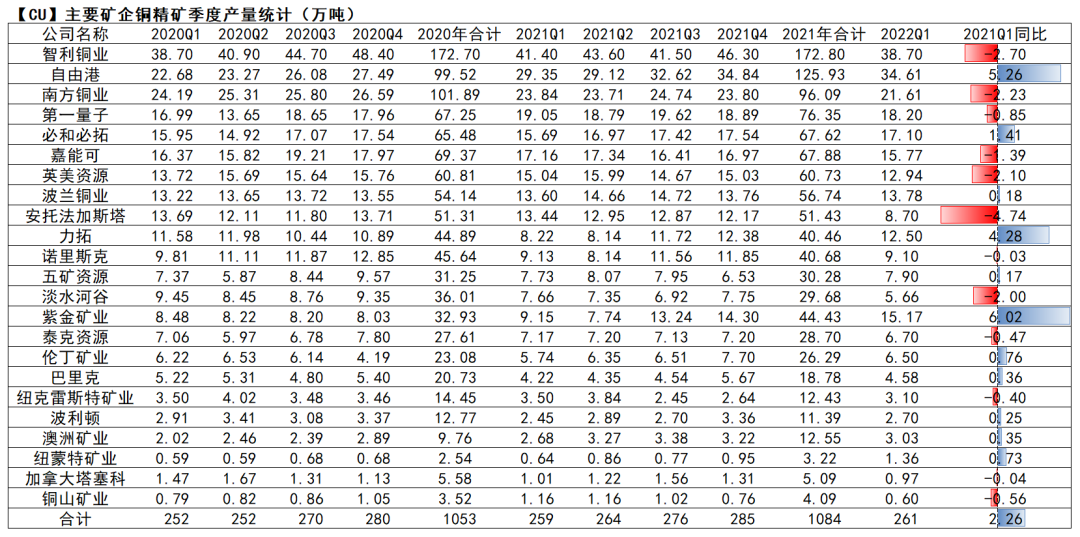

矿企季报产量:根据各大矿企的一季报表现,可以发现贡献增量的矿山与前期预期基本一致,但不少矿山因自身品位及外部原因使得产量大幅低于预期,部分企业不得不下调相应矿山的指导产量。整体上,全年铜精矿产量并不像年初的预期那样乐观,这也同样验证了我们平衡表中的产量调整较3月预期有所下降。

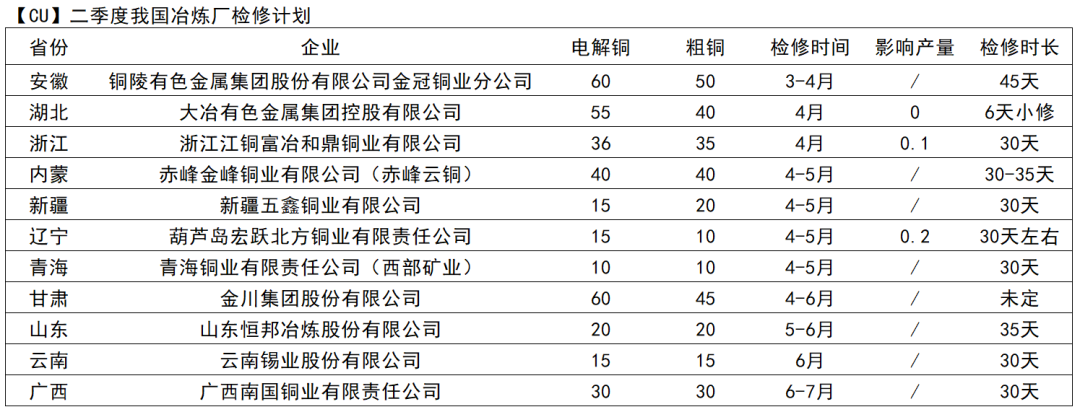

铜精矿需求:相较于年初预期,国内精炼铜产量下滑,全球铜精矿需求调减。1-4月精炼铜累计产量同比基本持平,我们预计下半年产量即便恢复,全年铜精矿需求增量也较前期预期减少约15万吨。节奏上,伴随冶炼厂检修结束及复产推进,铜精矿需求将在二季度中后期开始增加,意味着目前或将是铜精矿供需最宽松的时刻。

全球铜精矿供需缺口较3月预期扩大

近期,我们对全球铜精矿的供需平衡做出调整,预期如下:

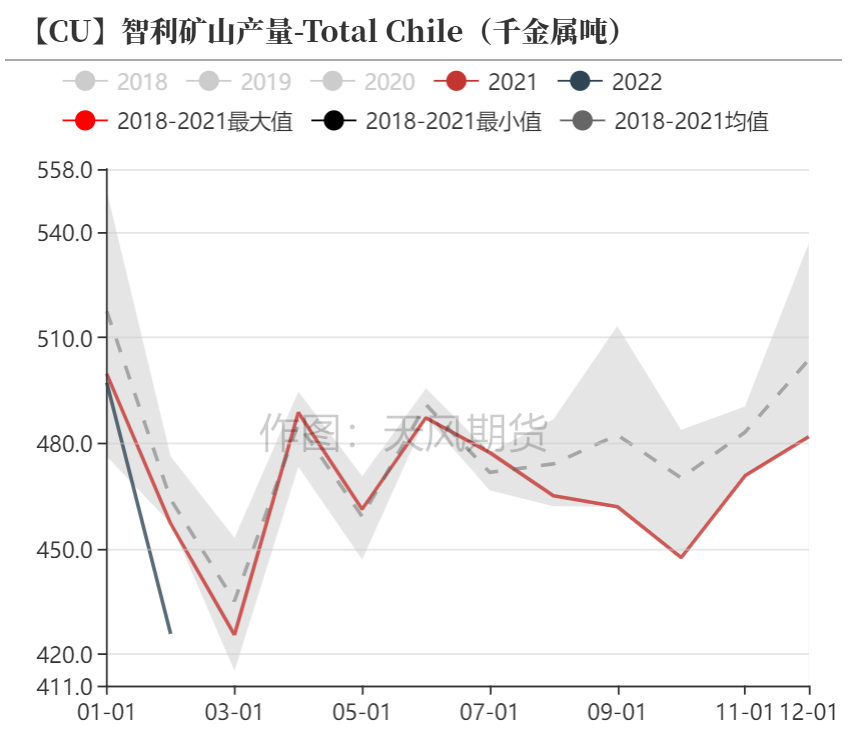

一,智利铜精矿产量由3月预期的同比增长20万吨调整至同比下降6万吨;

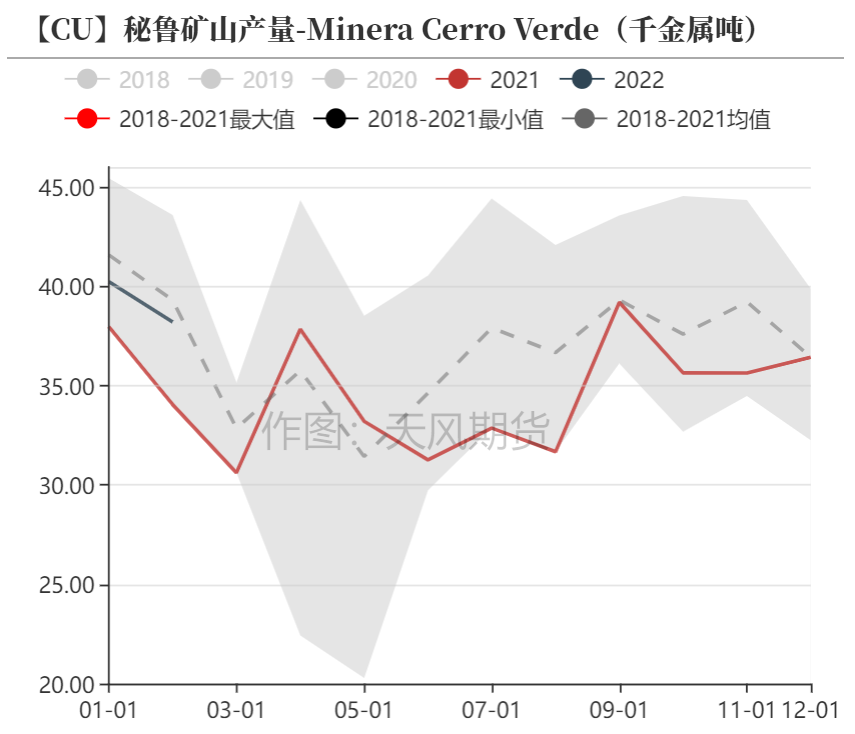

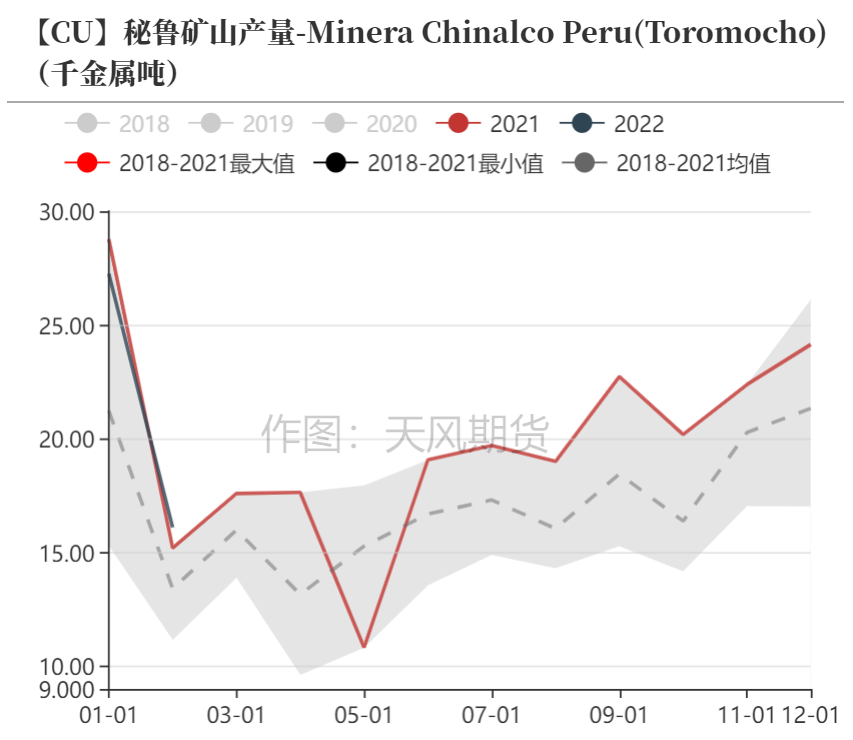

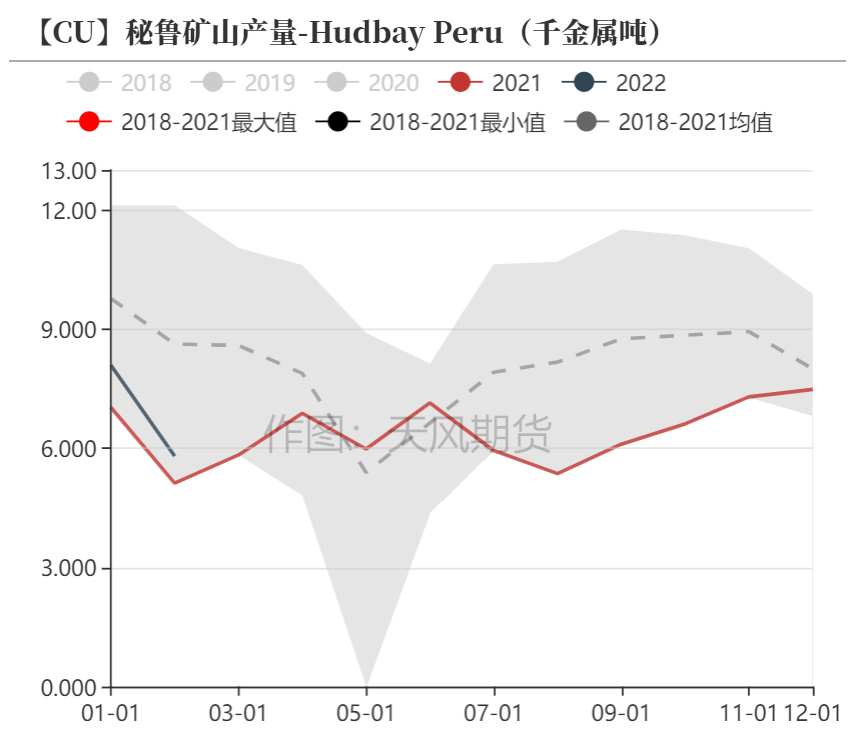

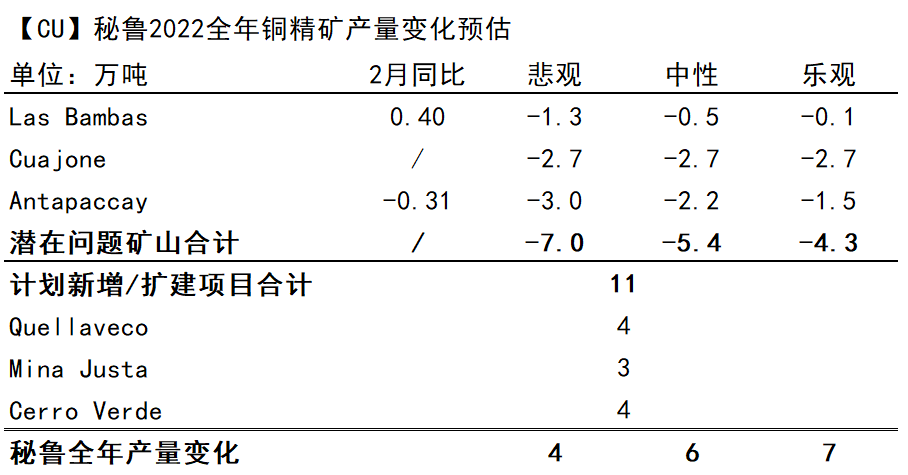

二,秘鲁铜精矿产量预期保持不变,同比增长约6万吨;

三,刚果铜精矿产量预期保持不变,同比增长约30万吨;

四,俄罗斯铜精矿产量较3月预期小幅下调1万吨;

五,全球铜精矿总产量较3月预期下调32万吨至1810万吨,同比增加68万吨,增速约为3.9%;

六,全球精炼铜产量较3月预期下调15万吨至2088万吨,同比增加35万吨,使铜精矿总需求下调至1841万吨,增速较前一年放缓,约为2.1%;

七,调整后,全球铜精矿供需缺口由3月预期的11.2万吨扩大至30.6万吨,较去年同期缩窄约30.8万吨。

数据来源:天风期货研究所

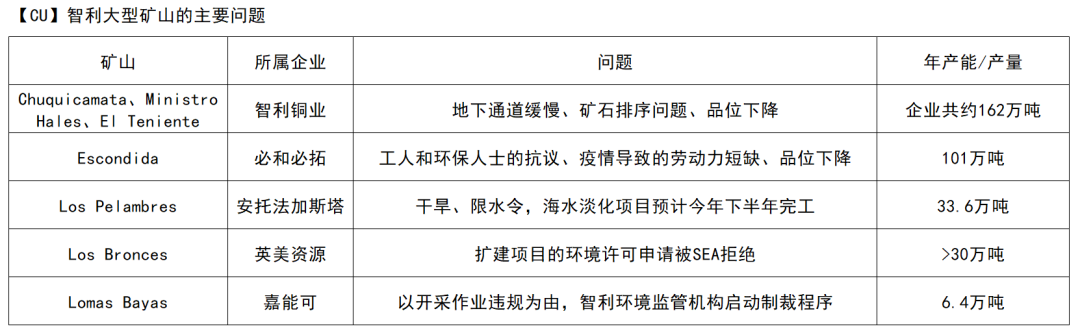

智利矿山不利因素频出,产量预计下滑

一季度以来智利铜矿不利因素频出导致生产受限

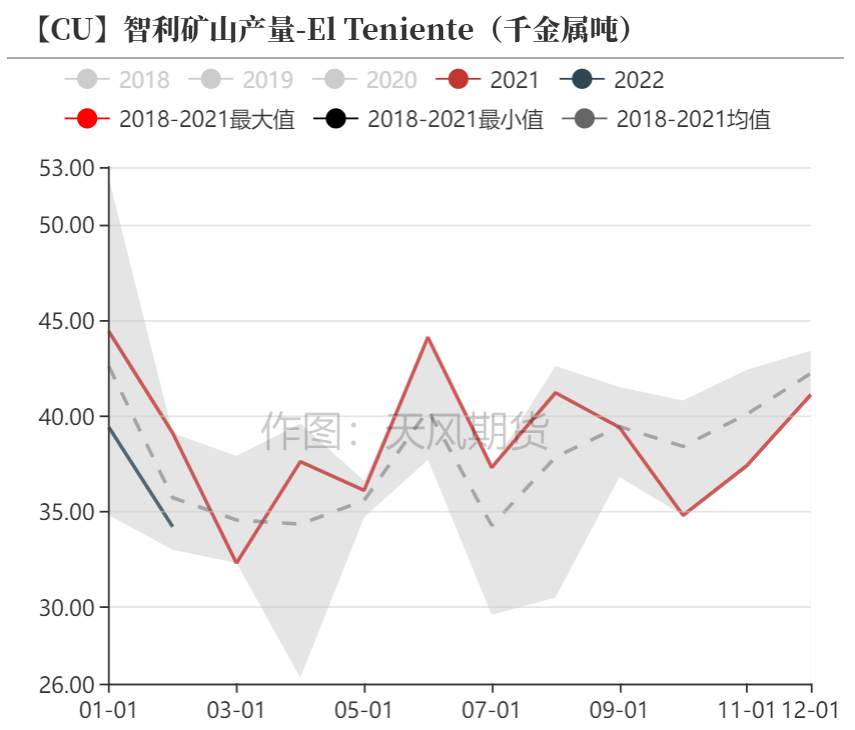

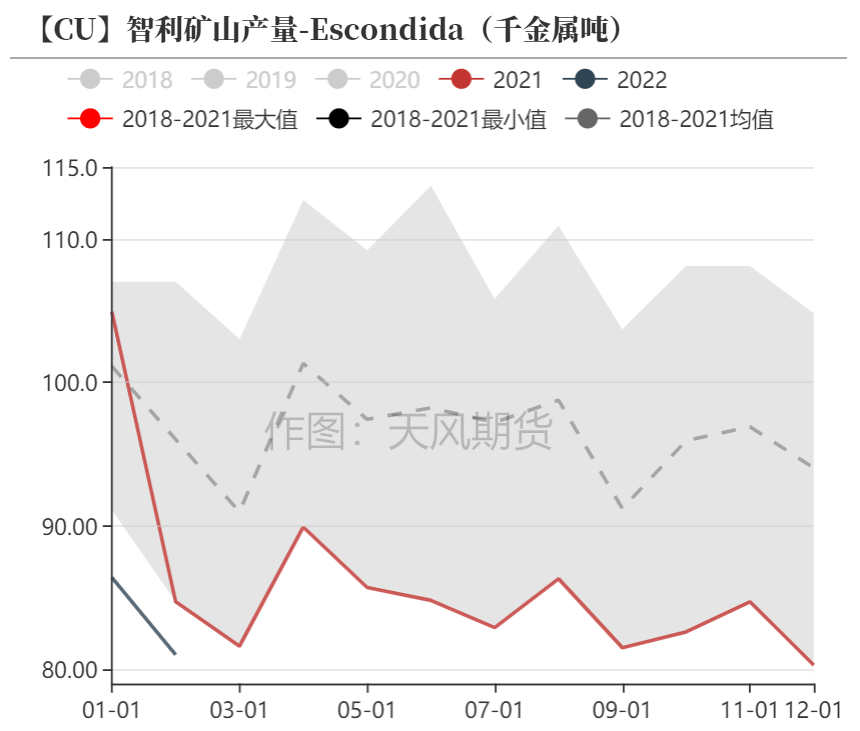

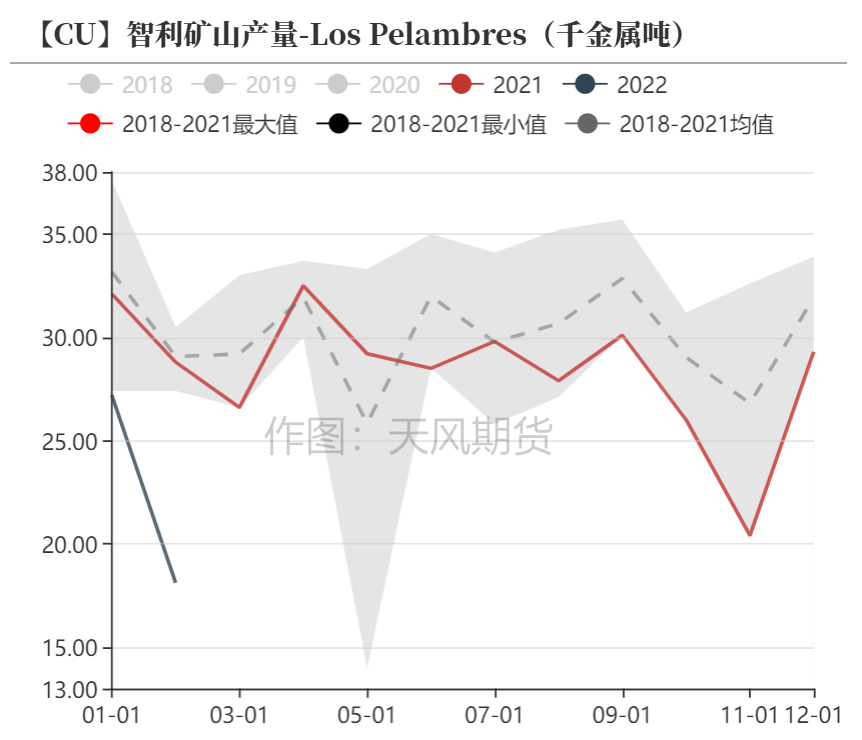

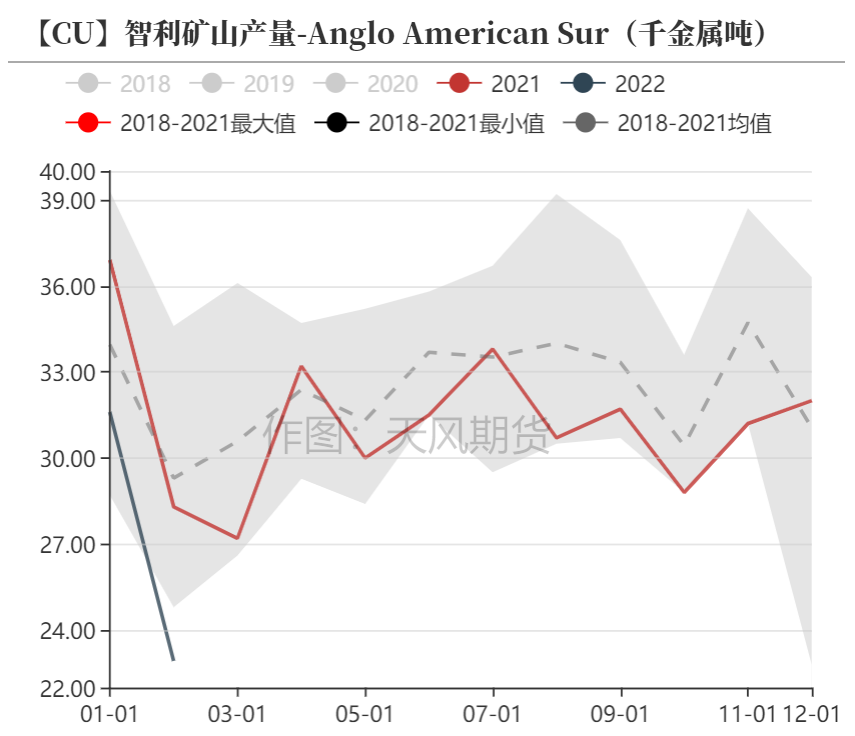

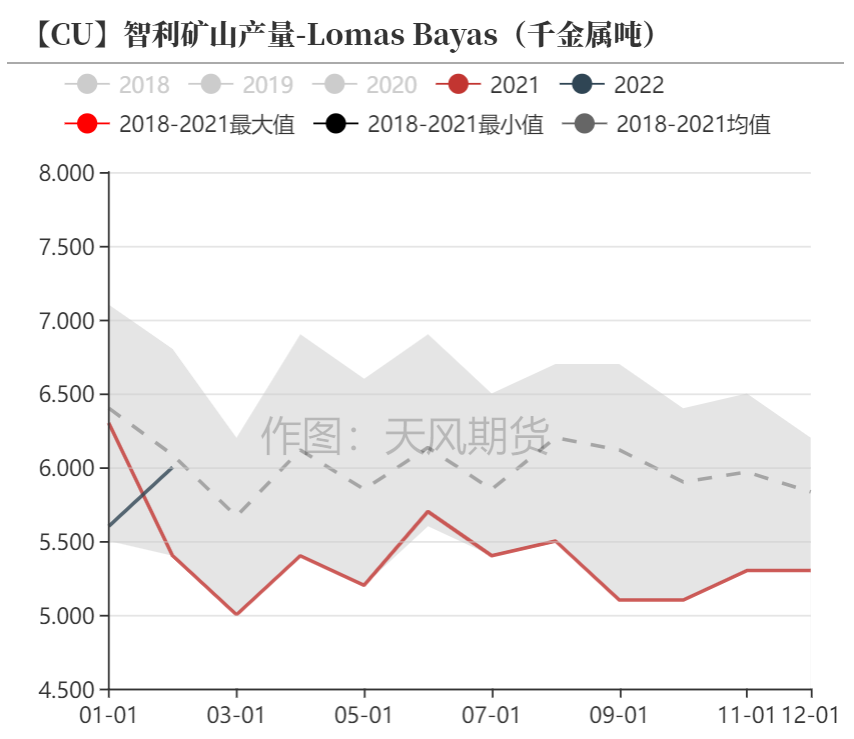

2022年第一季度以来,智利部分大型矿山不利因素接连暴露,产量表现不佳。截至2月,智利共生产铜精矿含铜82万吨,同比减少6.2万吨,降幅约7%。究其原因,与老矿山品位下降、技改空间有限等因素有关。例如,智利铜业的Chuquicamata、Ministro Hales、El Teniente三座矿山(产量占智利总产量约17%)除品位天然下降外,还面临着地下通道缓慢、矿石排序等生产技术问题。必和必拓的全球最大铜矿Escondida于4月份遭到了工人和环保人士的抗议,再加上疫情导致的劳动力短缺等问题,该矿山全年指导产量下调2-6万吨,至100-103万吨。安托法加斯塔的Los Pelambres铜矿前期受制于限水令、干旱等因素,产量下滑约27%,不过预计下半年完工的海水淡化项目或将改善这一问题。英美资源的Los Bronces矿山因品位较低,一季度产量下降17%,同时该公司考虑以30亿美元投资的矿山寿命延期许可被智利环境评估局(SEA)拒绝,导致扩建空间受到限制。嘉能可的Lomas Bayas矿山在4月末被智利环境监管机构以开采作业中不遵守水、动植物监测为由,启动制裁程序,存在关停风险,最终结果尚未可知。

数据来源:SMM,根据新闻整理,天风期货研究所

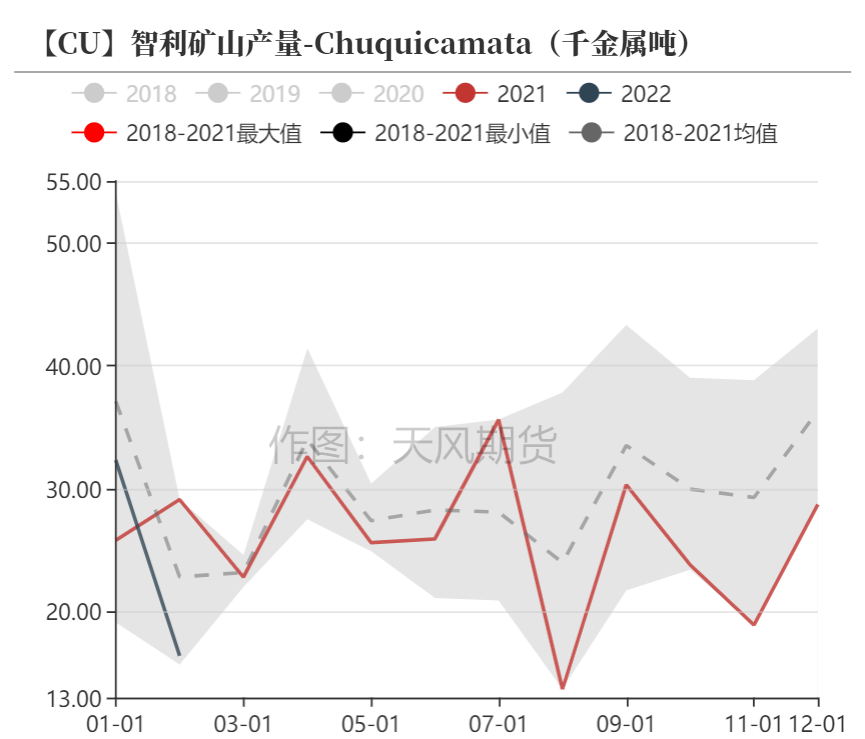

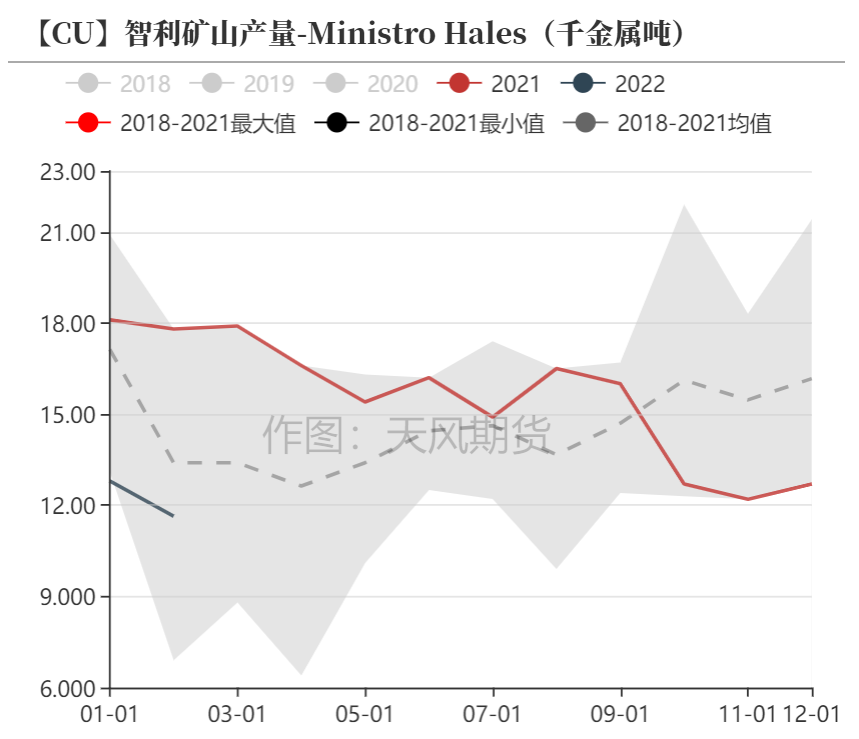

智利大型矿山1-2月产量同比普遍下滑

数据来源:SMM,天风期货研究所

预计智利全年铜精矿产量同比下滑8万吨

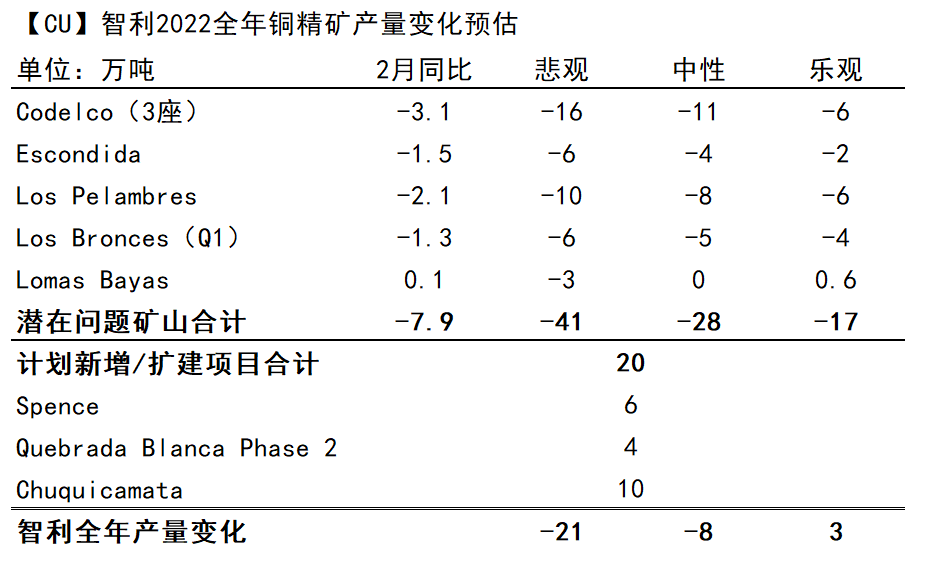

结合前文,存在减、停产风险的矿山,我们给出了2022年的产量变化预估。

一,Codelco所拥有的三座矿山短期内难以解决品位、技术等问题,仅将生产期望寄托于已经增加资本开支规模的chuquicamata矿山,因此我们预估全年三座矿山产量下降6-16万吨。

二,Escondida铜矿因工人抗议及劳动力短缺问题,BHP于一季报内下调其全年指导产量2-6万吨。

三,Los Pelambres矿山预计下半年完工的海水淡化项目将会改善干旱问题,我们给出全年产量下降6-10万吨的预期。

四,由于Los Bronces的扩建许可被拒绝,我们认为短期内产量下降将不可逆,给出全年下滑4-6万吨的预期。

五,Lomas Bayas矿山面临制裁且最终结果未知,考虑到1-2月数据并未体现出减产,且其产能规模相对较小(6-7万吨),我们预计最坏的结果为下半年产量受到影响,因此给出产量变化为-3-0.6的预期。

智利今年仍有计划新增及扩建项目共计约20万吨(表内所示)。因此,在预期其他矿山产量没有大幅波动的前提下,智利全年产量中性预估为同比下滑约8万吨。

数据来源:SMM,天风期货研究所

秘鲁抗议活动集中,产量回升幅度不大

近期秘鲁社区抗议活动频出,生产受限

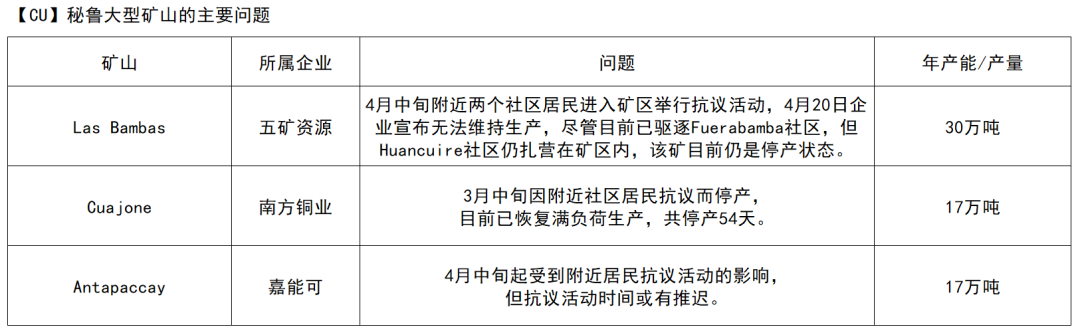

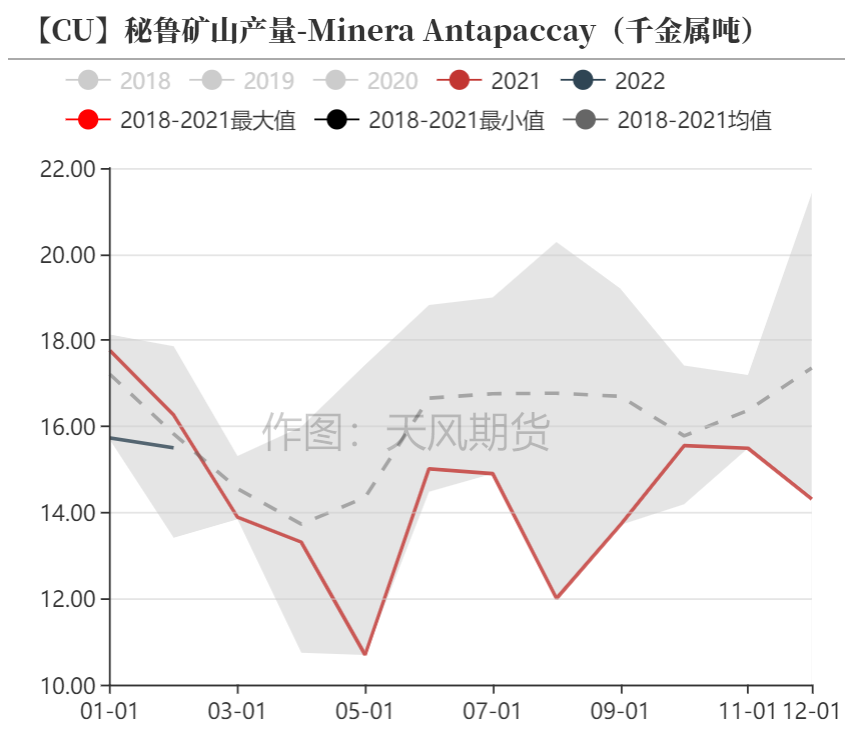

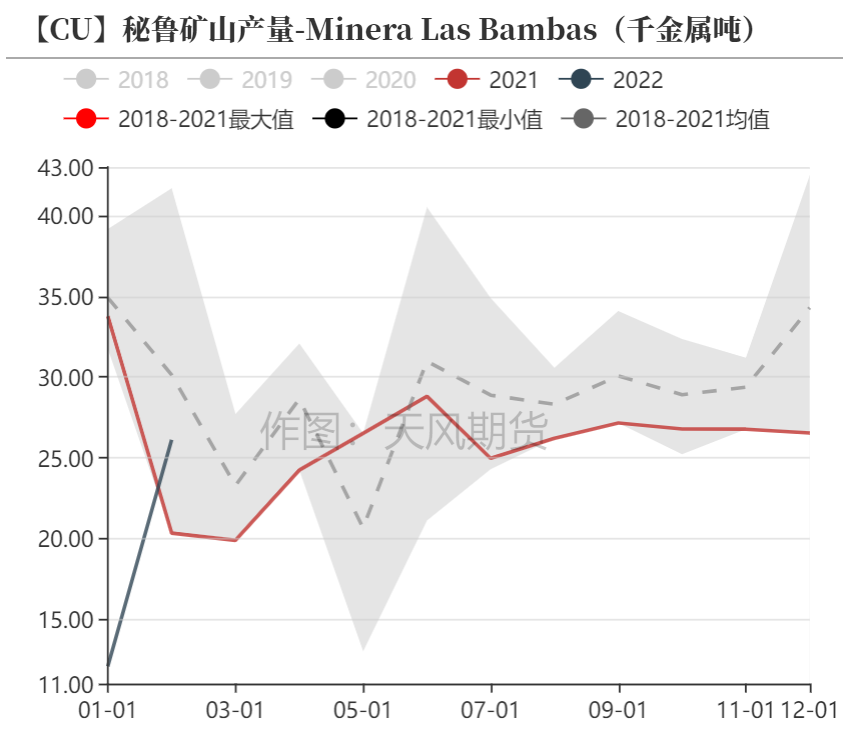

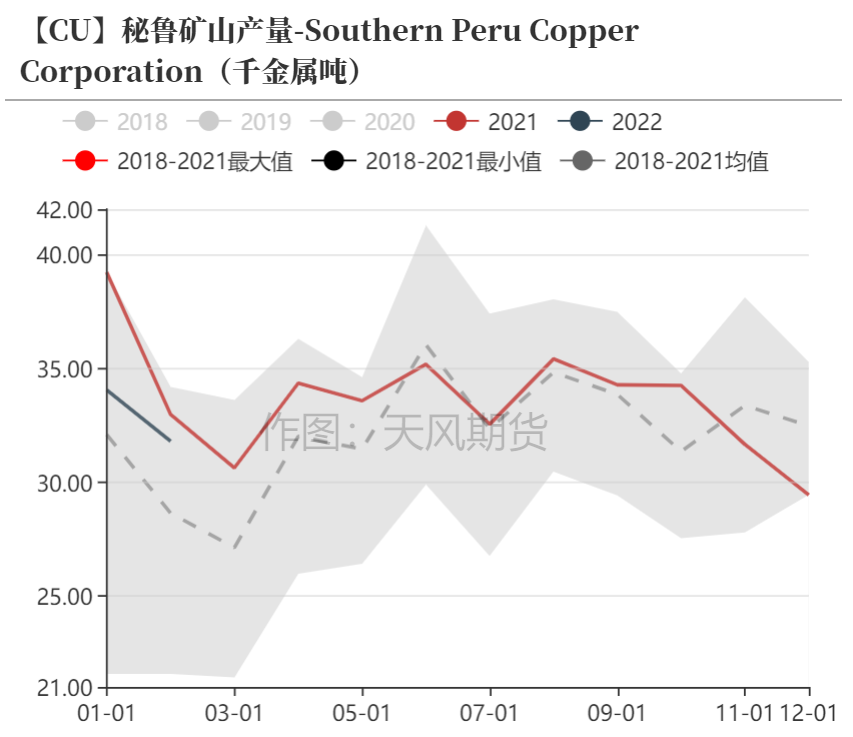

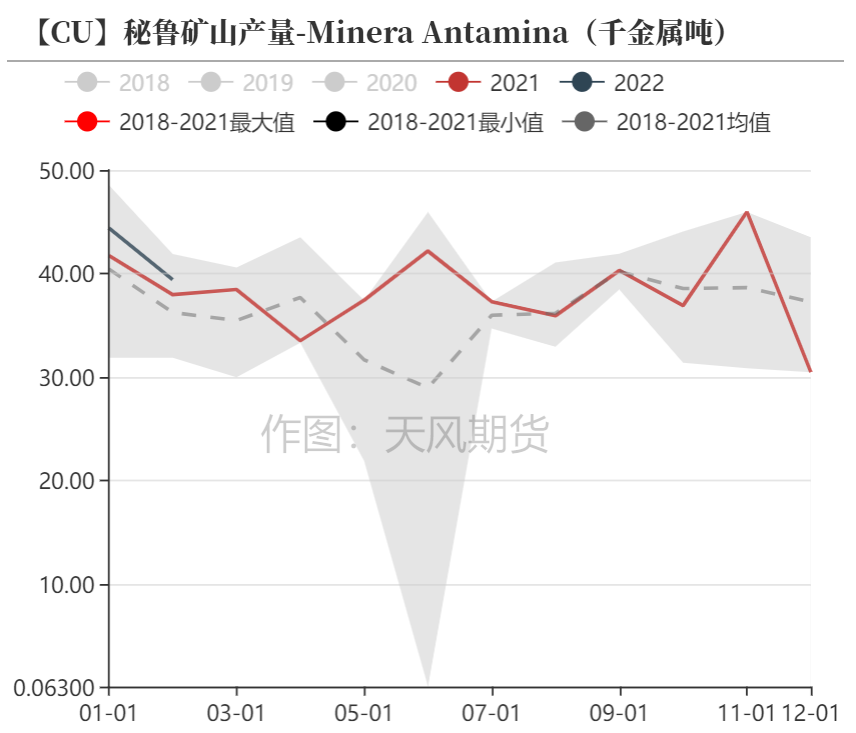

3月以来,秘鲁大型矿区的抗议活动使得铜精矿产量受到明显影响。抗议活动影响的矿山主要集中于五矿资源的Las Bambas矿山、南方铜业的Cuajone矿山及嘉能可的Antapaccay矿山。Las Bambas矿山附近的居民声称该矿山未遵守社会投资承诺,抗议活动导致该矿自4月20日起开始停产至今,当前仍未复产。为获得经济补偿和利润分成,Cuajone铜矿附近的居民切断供水系统,导致该矿停产54天,如今已恢复生产。Antapaccay铜矿的抗议活动或将于近期举行,截至目前该矿生产暂未受到限制。

数据来源:SMM,根据新闻整理,天风期货研究所

1-2月秘鲁未受到抗议影响,矿山产量同比有所回升

数据来源:SMM,天风期货研究所

抗议活动或将影响秘鲁全年铜精矿产量约5万吨

由于抗议活动,我们对主要受到影响的矿山给予产量变化预期。一,因当前Las Bambas矿山仍处于完全停产阶段,截至5月8日已停产19天,参考历史情况,我们预计停产时间约为25-40天,按照日均产铜0.08万吨的水平,损失产量约2.1-3.3万吨。同时,参考2021年,该矿遭遇100天堵路+12天完全停产+品位下滑,全年矿产铜同比减少2.3万吨,考虑到目前暂未出现堵路情况,且指导产量为30-32万吨,中值较前一年产量恢复2万吨。结合上述条件,我们对Las Bambas全年的产量预估为同比下滑0.1-1.3万吨。二,Cuajone矿山目前已恢复满负荷生产,根据南方铜业首席财务官的预计,停产的54天里产量损失约2.7万吨。三,对于Antapaccay矿山,最乐观的情况即为社区不举行抗议活动,如果举行,我们预估抗议活动约为15-30天。因该矿山品位及回收率的下降,我们预估全年产量约下滑1.5-3万吨。

秘鲁今年同样有计划新增及扩建项目(表内所示),共计约11万吨。因此,在预期其他矿山产量没有大幅波动的前提下,秘鲁全年产量中性预估为同比增加约6万吨。

数据来源:SMM,天风期货研究所

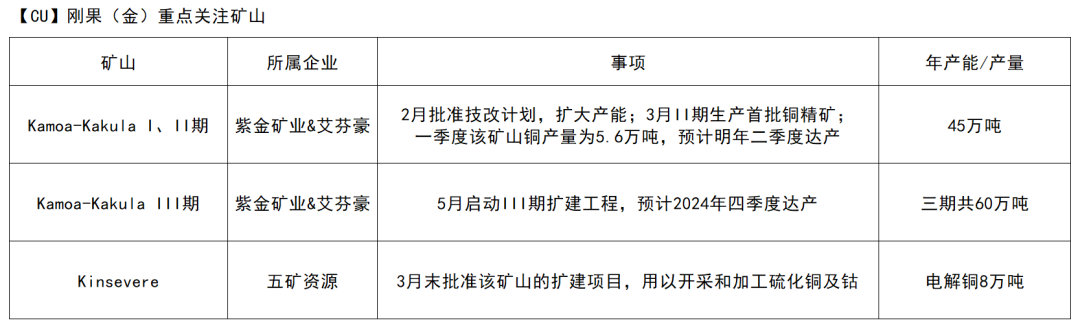

刚果铜精矿产量仍维持3月预期

刚果铜精矿产量仍维持3月预期

今年刚果(金)地区主要以新增、扩产为主,重中之重便是紫金矿业与艾芬豪共同持有的Kamoa-Kakula一、二、三期项目。当前该矿山一、二期项目已处于正常生产阶段,其中一期选厂的产能比设计产能持续高出约10%-15%。5月,三期项目扩建工程已启动,预计2024年末可达产,届时该矿总产量预计增至60万吨。另外,五矿资源旗下位于加丹加省的Kinsevere矿山扩建工程于近期获批,预计2024年阴极铜产量或将增加。

4月24日,加丹加省铜钴矿带发生车祸阻碍了铜矿的运输,目前来看对铜矿整体产销并无明显影响。因此,我们继续维持3月预期。

数据来源:根据新闻整理,天风期货研究所

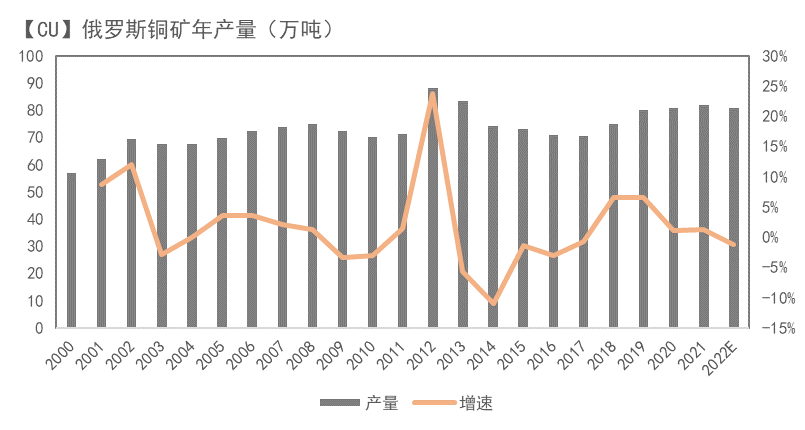

俄乌冲突下,俄铜产量中长期或将承压

俄罗斯铜矿产量短期没有明显影响,长期或有受限

俄罗斯铜储量较高,位居全球第四,但铜精矿产量相对较低,仅占全球产量的4%-5%。近期俄乌冲突对俄罗斯铜精矿产量的影响成为关注的重点之一。一季度来看,俄罗斯退出swift结算后,铜精矿贸易调整了结算方式,当前铜精矿的产量及运输并未受到明显影响。

然而,若冲突持续,铜矿供应或将因资本、人员、设备等受限而有所减少。高盛于4月初将2023年俄罗斯矿山的干扰率上调至15%,而其余地区仅为5%。

因此,预计今年俄罗斯铜矿产量或无明显缩减,后续应持续关注俄乌冲突给铜矿生产带来的长期影响。

数据来源:Wind,天风期货研究所

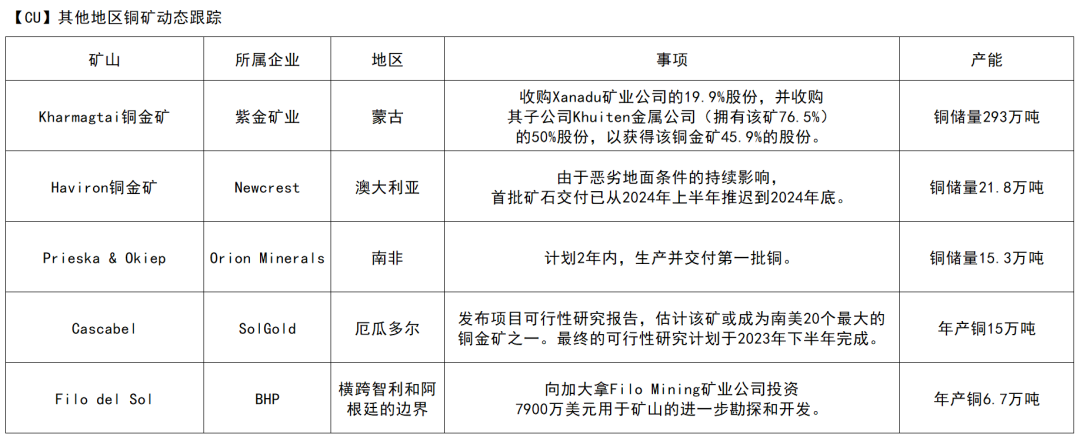

其他地区及矿企铜精矿产量跟踪

部分地区铜矿达产仍需较长时间,关注点应有所侧重

除前文所述的四个国家外,其他部分国家的铜矿亦有新动态。不过,由于这些铜矿的探测、投产过程相对缓慢,真正达产仍需较长时间,现阶段更多的是持续了解、关注新建、扩建动态。

数据来源:根据新闻整理,天风期货研究所

全球年度铜精矿产量或不及年初预期乐观

近日,各大矿企的一季报陆续出炉,2022年一季度全球主要矿企的产量同比增加约2.3万吨,其中贡献大部分增量的企业为自由港、力拓及紫金矿业。自由港Grasberg的地下开采量大幅增加,叠加其他矿山的磨矿率有所提高,目前已恢复至2019年(疫情前)的水平;力拓主要因Kennecott的品位和回收率提高;紫金矿业得益于Kamoa-Kakula铜矿项目逐步放量,以及西藏巨龙铜矿顺利投产。

然而,仍有不少企业贡献减量,主要为安托法加斯塔、智利铜业、南方铜业、英美资源、淡水河谷、嘉能可及第一量子。安托法加斯塔因Los Pelambres干旱问题导致产量大幅下降,Centinela品位下滑;智利铜业因其矿山的品位下降及技术问题;南方铜业主要是因为Cuajone铜矿停产,以及其他矿山品位下降;英美资源因其矿山的品位及回收率偏低;淡水河谷主要因Sossego矿山的SAG轧机维护影响产量;嘉能可因为其Katanga铜矿的岩土工程限制;第一量子因旗下的Kansanshi和Sentinel矿山品位及回收率下降,该企业对两座矿山的全年指导产量分别下调1.5万吨及1-1.5万吨。

值得注意的是,虽然必和必拓一季度产量同比增加,但抗议活动、劳动力短缺及矿山品位下降,使其下调了Escondida矿山的指导产量约2-6万吨。

综合来看,贡献增量的矿山与前期预期基本一致,但不少矿山因自身品位及外部原因使得产量大幅低于预期。整体上,全年铜精矿产量并不像年初的预期那样乐观,这也同样验证了我们平衡表中的产量调整较3月预期有所下降。

数据来源:上市公司财报,天风期货研究所

下调国内铜精矿需求预期

铜精矿需求整体下调、节奏加快

铜精矿需求方面,我们对国内的铜精矿需求进行了调整,主要基于最近国内精炼铜的产量变化及未来2-3个季度产量的生产预期。按照SMM精炼铜产量口径,4月精炼铜产量低于83万吨,1-4月累计精炼铜产量同比去年几乎没有增长,这也意味着对于原料的需求同比基本持平,而1-4月原料供应端增长相对显著,原料季度缺口明显收敛,TC大幅上行。

但进入5月后,山东两家冶炼企业会逐步复产,我们预估年内最终月度产量会分别达到4.5万吨、2.8万吨,即单月增加4万吨左右的水平。同时5月之后冶炼厂的检修密集也将基本结束,产量将恢复正常。如果3月精炼铜是一个相对正常的产量的话,那么检修结束后回到3月的产量不成问题,同时再加上山东两家冶炼厂复产带来的增量,以及其他一些统计样本之外的小厂的增量,乐观情况下,预计峰值产量会在91万吨左右,月均在88-89万吨左右,全年铜精矿需求量增加35-40万吨左右,较此前的50万吨有明显下调。

从节奏上看,随着冶炼厂检修结束和复产的推进,铜精矿需求将在二季度中后期开始增加,这也意味着,铜精矿供需最宽松的时刻可能已经见到。

数据来源:天风期货研究所