核心内容

预期维度下的铜价看涨意愿很强,主要是疫情缓解和宽松流动性背景下经济周期与通胀上行预期被强化;现实维度下,铜也拥有着供需错配的基本面,特别是在当前的海外市场,国内市场如果复产顺利,订单量和出口恢复较快,会进一步加强当前中等偏强的现实情况,铜价迎来其“戴维斯双击”时刻。

节后归来的铜价如遇神助,表现亮眼,沪铜接连突破高点涨至2011年9月以来的新高,伦铜突破9000美元/吨大关,铜价似乎正在重新演绎2009-2011的“超级行情”;在股票市场中有一个戴维斯效应,在公司股价估值和盈利同时上升的快速阶段,股价成倍数上涨,呈现戴维斯双击效应,反之当公司股价估值和盈利下降时,股价倍数下跌,形成戴维斯双杀效应。期货市场中商品价格的戴维斯效应,或可以将盈利与估值理解为现实与预期两个维度;铜价是否真正迎来其“戴维斯双击时刻”,我们从预期与现实两个角度分析。

1、主线——经济复苏与通胀预期

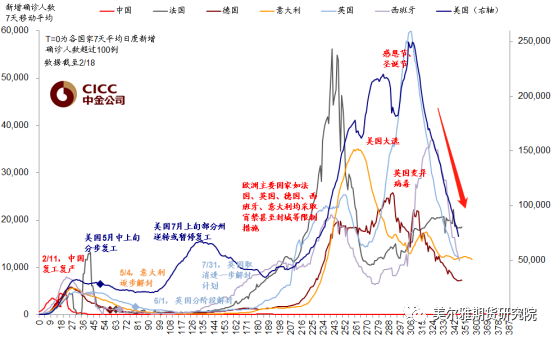

从预期的角度,其中占比重很大,也是近期铜价上升的主要驱动就是宏观周期的预期,去年三月新冠疫情爆发以来,风险资产价格纷纷探底,随后疫苗研发,央行放水,财政刺激使得大类资产逐步进入经济复苏的周期交易中,多数风险资产价格纷纷呈现探底回升走势,铜价同样表现不凡。不过经济复苏预期的强化阶段却是反生最近疫苗投放加速和疫情大幅度缓解之后,欧洲防疫封锁逐步解除,美国每日新增确认降至5万人左右,住院人数、ICU重症、以及新增死亡人数都在明显会回落;疫苗接种方面,美国的疫苗接种在持续加速,如果每天接种速度可以提升至200万剂的话,那么2季度末左右即可以实现70%的人口覆盖目标。

图1:疫情得到很大程度缓解

图片来源:中金宏观

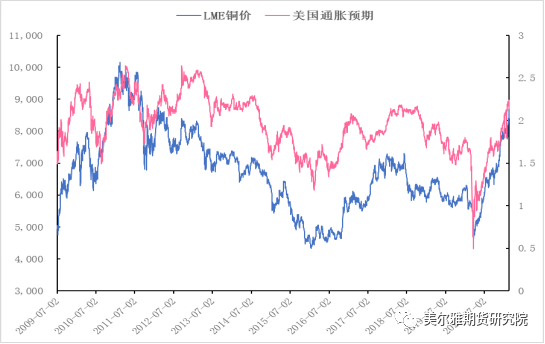

在疫情缓解和经济复苏预期强化的大背景下,拜登政府对于财政刺激计划持积极态度,1.9万亿的方案三月落地概率增大;美联储的态度仍然宽松,关注重点在实现充分就业,而不在控制通胀,由此经济复苏过程中的通胀预期加速抬升,下图2显示的美国实际CPI变化、通胀预期和铜价的关系,从图中可以发现,美国通胀预期变化领先于实际CPI变动,与此同时铜价在通胀交易中的波动与通胀预期曲线拟合的更好。图3我们观察到在此轮铜价大涨背后,美国通胀预期从2.13%抬升至2.24%,美国10年期国债收益率突破1.3%关口,国债收益率曲线陡峭,并且长端收益率的抬升确立了经济复苏的大趋势不变,以美国通胀预期与铜价在复苏交易时间段的相关性进行计算,如果后期通胀预期能够达到美联储所能容忍的上限,也就是2.5-3的水平,铜价从此轮复苏周期和通胀周期叠加的上行阶段能够突破10000美元/吨。

图2:通胀预期与铜价领先于美国CPI

数据来源:wind,美尔雅期货

图3:美国通胀预期与铜价协同上升

数据来源:wind,美尔雅期货

2、支线——消费预期向好

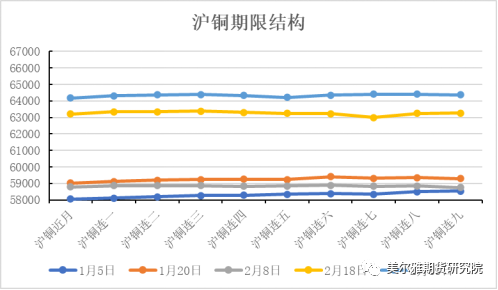

在前面经济复苏与通胀预期的主线上,经济复苏同样也带动了一根支线,就是未来铜的消费预期也在不断强化,这种强化的程度不仅仅局限于经济增速的提高,还在于经济结构的转型。从期限结构也大致可以看出铜价在上涨的过程中其期限结构并未陡峭化,仍以局部的Back和平水结构为主。同时由于在这次疫情冲击后,全球主要经济体意识到能源的转型升级的紧迫性与必然性,新能源的研发与运用将在未来被推升到一个新的高度,而铜作为新能源建设必备的金属材料,无论是在风力与光伏发电领域,还是在生活消费需求中的新能源汽车领域都将得到更为广泛的使用,每年可能提供过百万吨的增量需求将使得中期的精炼铜供给短缺预期加强(原料矿的不足和冶炼利润的低位),从供需平衡预期的角度也给予铜价一定上行驱动。

图4:沪铜期限结构

数据来源:wind,美尔雅期货

二、现实情况(中等偏强)

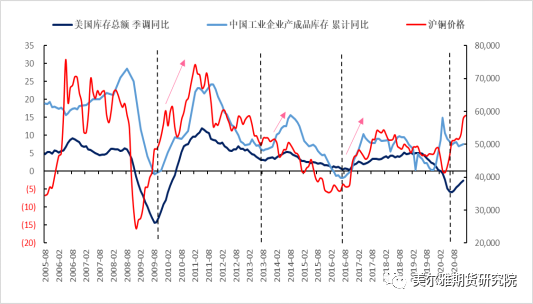

建立在疫情缓解和流动性宽松下的经济复苏预期强,预期维度的戴维斯效应已经比较明确,那么现实情况如何并将怎样演绎了?我们认为关注现实层面的主线仍在库存,首先我们看广义的中美库存,此轮铜价上行现实驱动是需要中美补库周期的并行,从下图5来看,美国库存周期具有明显的周期性特征,并且铜价的波动一般领先于库存的变动,现实库存变化指标滞后于铜价,但趋势的线性外推和经济复苏的大环境仍对铜价有一定预示功能。美国在疫苗投放加速和接种人数迅速上升的背景下,美国补库周期已然到来;如果后期中国出口仍保持强劲姿态,国内工业产成品库存节后也将步入主动补库阶段。

图5:中美补库周期的同步上行

数据来源:wind,美尔雅期货

上面我们分析的库存是产成品也是消费品的库存,两国主动补库的行为对于精铜库存的变化将体现为被动的去库,从全球精炼铜显性库存的变化可以看到,即便是加上保税区的那一部分不可流通库存,整体库存水平仍处在历史低位,加上预期向好,也就是库存仍有下降空间,供给短缺的忧虑则来源于此。

图6:精炼铜显性库存(含保税区)

数据来源:wind,美尔雅期货

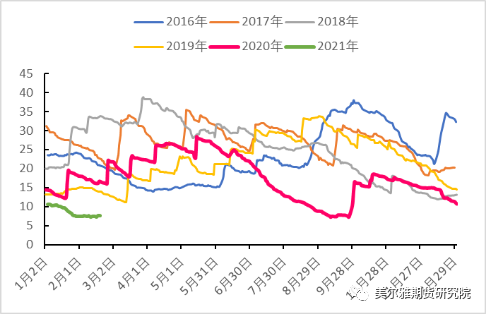

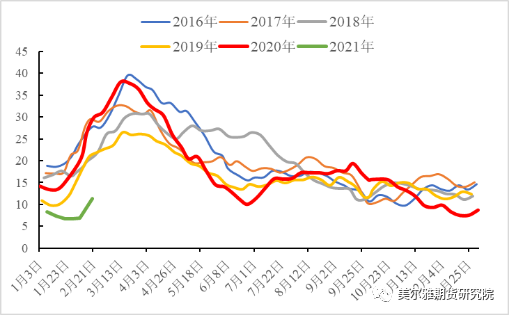

春节期间,LME铜库存继续处于历史低位水平,仅累库1500吨,在低库存背景下,LME铜0-3月的升贴水涨至20美元/吨上方,LME铜3-15月的升贴水涨2011年以来的新高,注销仓单占比长期处于30%左右,海外现货端的强势映证需求复苏事实,也反映海外供需错配或逐渐加深,供给缺口打开对于铜价有利。

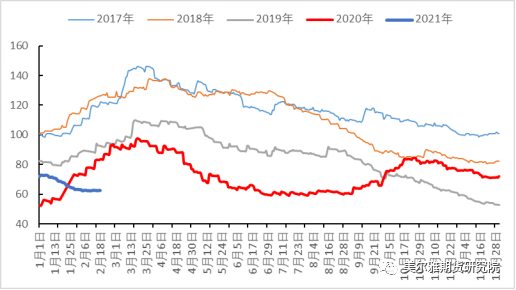

再看国内,上期所季节性累库较往年比较速度和幅度都偏弱,加之二季度又是中国铜需求旺季,所以中国当前现货端的弱势表现并未给价格带来压力,节后复工加快和订单量持续回升的预期更强;如果三月累库程度不高,又进入被动去库状态,这将强化复苏的现实。

图7:LME铜库存处在历史低位

数据来源:wind,美尔雅期货

图8:LME3-15月铜升水涨至2011年新高

图9:上期所累库不及往年

数据来源:wind,美尔雅期货

三、铜价迎来“戴维斯双击”时刻

前面从预期和现实两个维度对于铜价进行分析,分析结果来看,预期维度下的铜价看涨意愿很强,主要是疫情缓解和宽松流动性背景下经济周期与通胀上行预期被强化;从现实的角度讲,铜也拥有着供需错配的基本面,特别是在当前的海外市场,国内市场如果复产顺利,订单量和出口恢复较快,会进一步加强当前中等偏强的现实情况,铜价迎来其“戴维斯双击”时刻,如果从预期角度估值美金铜超过一万可能性较大,需要注意的是该过程中的宽松流动性和低利率环境不能发生变化;如果从现实角度出发,铜价涨至当前位置,低库存与消费回暖加重供给短缺预期,需要关注库存与升贴水的边际变化,也就是我们在上面提到的几个指标,预计这个现实情况仍将被不断强化。

那么如何判断处在“戴维斯双击”阶段铜价的表现高度,从相对估值的角度,铜价作为金融属性与工业属性兼备的品种,我们用金铜比与铜油比常常反映这两方面的特性以方面对其估值,从金铜比修复的角度出发,随着铜价的大涨,金铜比的均值回归之路已经基本完成,但鉴于黄金价格此时还比较低迷,黄金价格也有望回归强势周期,所以后期金铜比的演绎可能是一个探底回升的过程,如果按照金铜比能够触碰150千克/盎司,美金铜上方空间仍大。

图10:金铜比修复之路(金融属性的强化)

数据来源:wind,美尔雅期货

铜油比反应的工业需求也正在加速修复,当前铜价和油价的同步上涨使得铜油比仍在历史均值上方,从多数机构观点来看,不排除油价冲到100美元/桶的可能性,在经济修复,工业需求增加的过程中,铜价与油价往往体现出同向特征,如果我们把铜油比回归到均值110桶/吨附近,那么美金铜价仍可能突破一万美元。

图11:铜油比(工业需求的复苏)

数据来源:wind,美尔雅期货