2021年4月,中国铜产业月度景气指数为40.7,较上月上升1.8个点;先行合成指数为135.1,较上月上升7.5个点;一致合成指数为79.5,较上月上升1.8个点(近13个月中国铜产业月度景气指数如表1所示)。

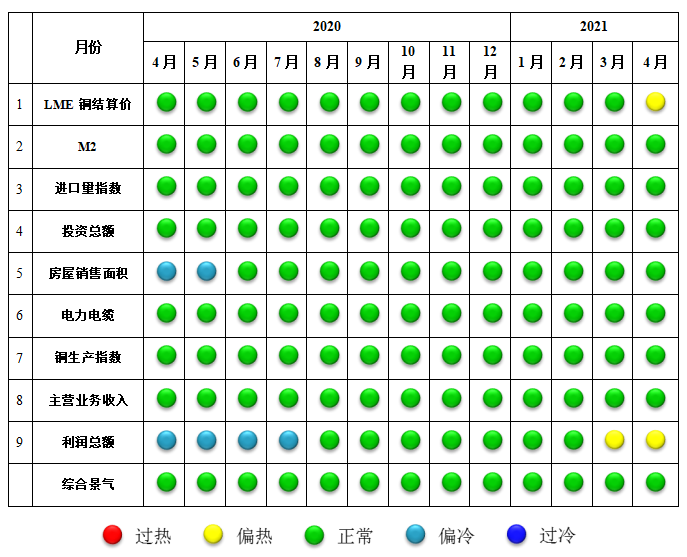

表1 2020年4月至2021年4月中国铜产业月度景气指数表

1、景气指数持续回升

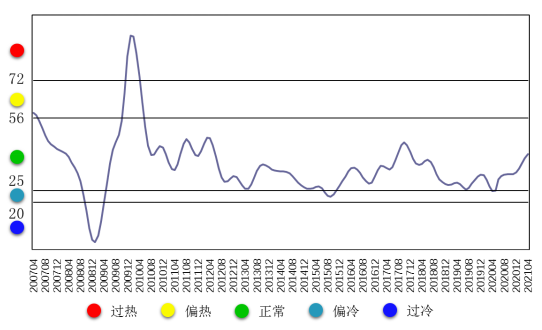

2021年以来,中国铜产业月度景气指数持续回升1.8个点至40.7,位于“正常”区间运行。中国铜产业月度景气指数变化趋势如图1所示。

图1 中国铜产业月度景气指数变化趋势图

由中国铜产业月度景气信号灯可见(见图2),2021年4月,在构成中国铜产业月度景气指数的9个指标中,LME铜结算价、利润总额2个指标位于“偏热”区间运行;M2、进口量指数、投资总额、房屋销售面积、电力电缆、铜生产指数、主营业务收入7个指标位于“正常”区间运行。

图2 中国铜产业景气灯图

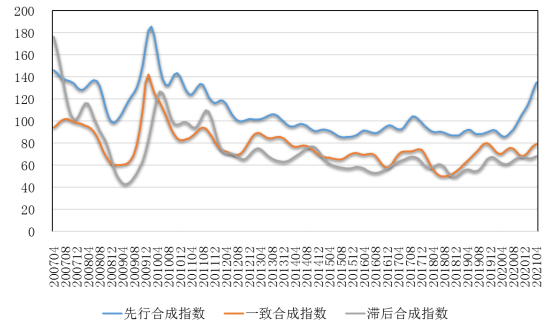

2、先行合成指数持续快速回升

2021年4月,中国铜产业先行合成指数135.1,较上月上升7.5个点(见图3)。在构成中国铜产业先行合成指数的6个指标中,4涨2降(季调后数据)。其中同比增长的4个指标是LME铜结算价、M2、铜产业投资总额和商品房销售面积,同比分别增长66.7%、7.7%、42.6%和29.7%。进口量指数和电力电缆,同比分别下降0.6%和0.8%。

图3 中国铜产业合成指数曲线图

3、产业运行态势分析

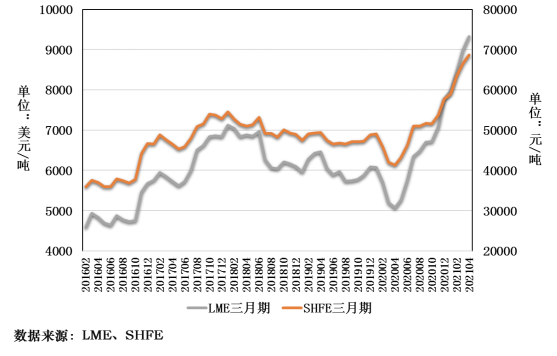

2021年4月,LME铜价继续强势上行,月内突破10000美元/吨整数关口,最高运行至10008美元/吨。2021年4月,LME当月期和三月期铜均价分别为9336美元/吨和9324美元/吨,同比分别上涨84.9%和83.8%,环比均上涨3.7%。

2021年4月,沪铜走势与外盘基本一致,月内最高运行至73060元/吨。2021年4月,SHFE当月期和三月期铜均价分别为68972元/吨和68615元/吨,同比分别上涨65.3%和66.1%,环比分别上涨4.0%和2.9%。近年LME和SHFE三月期铜均价走势如图4所示。

2021年铜价强势上行一定程度上受到原料端供应紧缺支撑因素的影响。一季度中国铜消费产品产量同比大幅增长,后疫情阶段世界铜消费复苏预期,对铜价上行也起到推动作用;但世界通胀预期升温、美元指数整体下挫,各国经济刺激方案频频出台导致市场货币流动性宽松,对本轮铜价快速上行带动作用更大。

图4 近年LME和SHFE三月期铜均价走势图

铜价短期内强势上行,带动产业整体库存原料盈利增强,一季度铜产业实现利润同比大幅增长。但进入4月,高价格持续传导,中国铜产业整体经营成本刚性上升,产业内各环节经营情况持续分化。

中国铜矿采选盈利能力不断增强,但中国铜矿资源较少,且均在国内消费,因而对产业整体贡献有限。一季度,中国铜矿采选实现利润同比大幅增长203.3%,占中国铜产业实现总利润的比例达32%,但营收仅占中国铜产业总营收的3%。中国铜冶炼、铜压延加工环节实现利润同比虽然亦有增长,但利润率仅为2.2%和1.4%。价格上涨对产业的短期向好贡献,明显弱于加工费下行及价格上行所带来的盈利和经营压力。铜冶炼企业受精矿供应紧张,加工费持续下行并位于近10年低位运行影响,经营压力不断上升。4月,中国15家铜骨干冶炼企业,为积极响应国家“双碳行动”,一致同意在不影响产量的情况下,加大铜冶炼原料结构调整步伐,以提升产业链、供应链水平。此举,为应对加工费下行起到一定积极作用。4月末。铜精矿现货TC报价31-34美元/吨,较3月末小幅回升1.5美元/吨。

铜加工、消费环节4月旺季效应并不明显。一季度各终端消费产品产量同比大幅增长,受到2020年同期基数较低及2021年就地过年政策带动影响。进入4月,随铜价及相关原材料价格上涨影响,企业盈利能力同样不断受到挤压。铜加工消费产业整体经营压力加剧,采购意愿不强。此外,随精废价差拉大,废铜制杆替代作用增强,对精铜消费形成抑制。二季度铜消费情况仍有待观察。

截至4月末,LME库存较3月末减少0.1万吨至14.4万吨;SHFE库存增加0.2万吨至20.0万吨;COMEX库存减少0.5万吨至6.7万吨。整体看,全球铜市库存变化不大。

生产方面,3月铜精矿产量15.8万吨,同比下降2.5%,但一季度累计产量同比增长7.5%;精炼铜产量87.0万吨,同比增长18.3%,一季度累计产量同比增长15.2%;铜材产量181.5万吨,同比下降2.9%,但一季度累计产量同比增长14.8%;电力电缆产量557.8万千米,同比增长31.6%,一季度累计产量同比增长53.8%。

进口方面,3月进口铜精矿实物量217.1万吨,同比增长22.1%,一季度累计进口铜精矿同比增长7.7%;进口铜阳极9.9万吨,同比增长48.3%,一季度累计进口铜阳极同比增长38.2%;进口精炼铜35.5万吨,同比增长20.3%,一季度累计进口精炼铜同比增长2.0%。

综合而言,价格上涨所带来的短期产业向好局面正逐步见顶。未来随高价格逐步传导,铜产业以及下游相关产业运行压力正逐步累积。此外,铜精矿供应紧张、中国铜进口需求不减;精铜产量同比增长、消费态势有待观察,精铜供应仍有过剩。初步预计,近期中国铜产业景气指数虽仍将位于“正常”区间运行,但需谨防价格回调对产业造成的经营风险。