5-6月国内经济数据较一季度出现持续性的回落,随着疫情得到控制,全球经济复苏的主战场已经阶段性的转向欧美国家,国内出口的高增长可能逐步回落至正常水平。目前欧美国家对疫情紧张程度大幅下降,均已提前进入经济复苏阶段,经济数据表现良好。预计今年三季度欧美经济可能加速复苏,并对有色金属市场形成明确的基本面支撑。短线沪铜在中期上行趋势线65000附近企稳震荡,但仍未有明确的底部形态出现。由于美联储货币政策的不确定性,目前全球市场仍处于较为谨慎的氛围中,上行动力不足,中期铜价可能继续在65000附近震荡,后市主要关注美联储货币政策变动情况。考虑到欧美经济快速复苏,预计中期伦铜将可能强于沪铜,整体可能延续震荡行情。沪铜上方压力72000,下方支撑65000.

一、 行情回顾

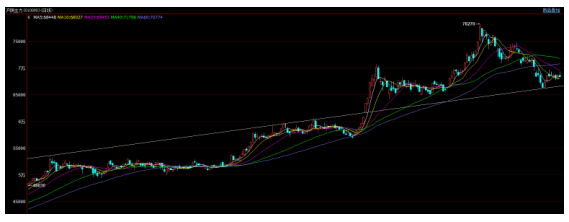

2020年铜价触底反弹站上5万点关口后,市场进入中长期的牛市状态。春节前后铜价大幅拉升站上6万点,在经过3-4月的震荡行情蓄势后,5月铜价再度大涨近9000点,至74000点附近。5月下旬到6月,铜价从高位大幅回调,回到中期上行趋势线65000附近。沪铜短期进入震荡,中期上行趋势暂未打破。

目前疫情已经不是全球经济发展的主要矛盾,宏观环境的宽松持续支撑铜价。但是短线市场情绪受到政策因素的影响(美联储货币政策的不确定性和中国抛储明确表态控制铜价),铜价回归震荡行情。技术上看,以美联储表态将可能收紧货币政策和中国国储抛储控制铜价为分界点,铜价从强势上涨行情中走出。2021年6月开始铜价持续回调,从高点的78270已经回落至最低65000附近。短线沪铜在中期上行趋势线65000附近企稳震荡,但仍未有明确的底部形态出现。由于美联储货币政策的不确定性,目前全球市场仍处于较为谨慎的氛围中,上行动力不足,中期铜价可能继续在65000附近震荡,后市主要关注美联储货币政策变动情况。考虑到欧美经济快速复苏,预计中期伦铜将可能强于沪铜,整体可能延续震荡行情。沪铜上方压力72000,下方支撑65000。

二、影响因素分析

1、铜价高位,现货端供需接近平衡

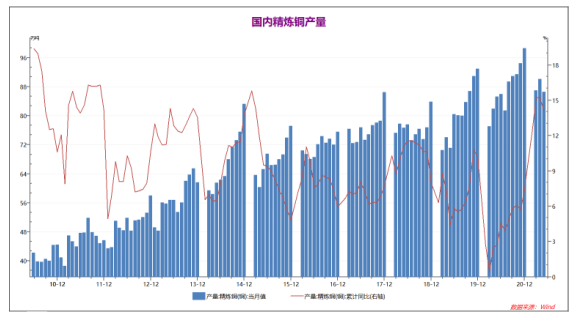

2021年国内铜产量延续高位,前4个月同比2021年产量大幅上升15.3%,再创历史新高。5月铜产量较4月小幅下降,1-5月国内铜产量同比大增14.1%。国内铜供应充裕。

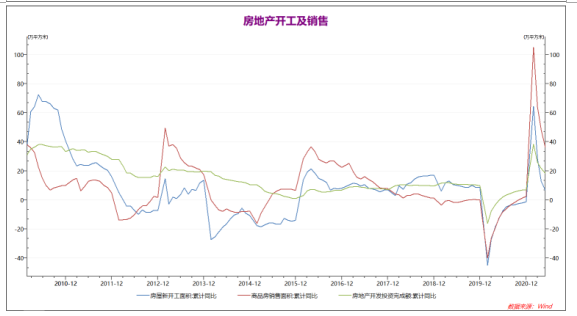

受到国内资金面宽松的支持,2021年国内房地产相关数据大幅上升,4-5月虽然增速有所下降,但主要是由于20年4月房地产行业复苏导致。整体测算下,相对于2019年,2021年1-5月国内房地产新开工面积下降6.8%,房地产销售面积上升19.5%,房地产开发投资完成额上升17.9%。整体来看,国内房地产行业景气度较高,对有色金属基本面形成明确支撑。

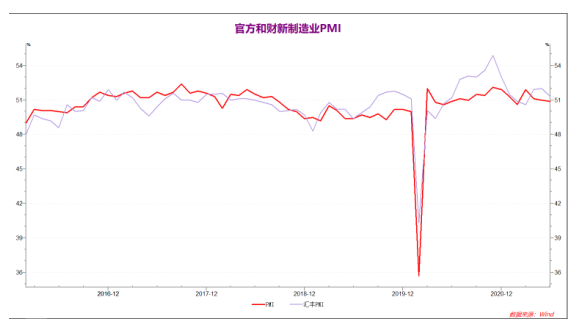

2021年国内制造业PMI整体走势平稳,6月官方制造业PMI为50.9,财新制造业PMI为51.3。官方和财新制造业PMI小幅下降,但均保持在50上方,而财新制造业PMI较高表明国内中小企业表现好于大型企业,目前国内制造业运行情况小幅乐观。

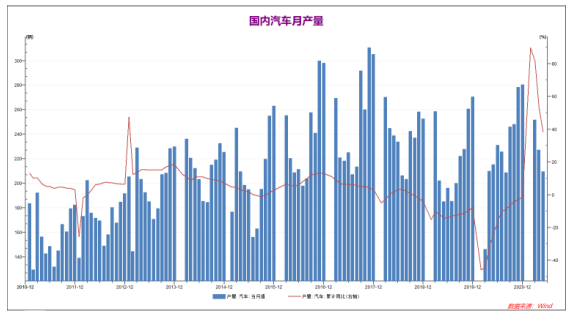

2020年全年国内汽车累计产量同比降幅缩窄至-1.4%,基本接近2019年水平。2021年1-5月国内汽车产量大幅上升,同比去年大幅上升38.4%,较19年同期约上升13%。国内汽车行业整体情况小幅乐观,21年整体可能保持稳定。

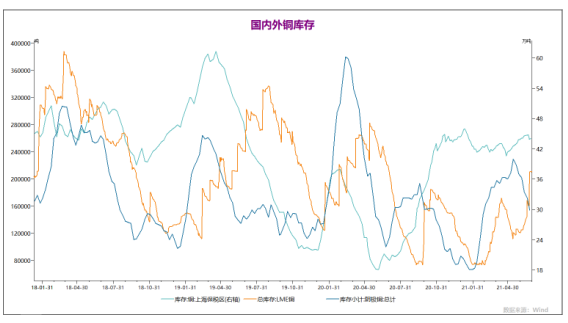

2021年春节后欧美经济复苏表现明显,LME铜库存4-5月大幅下降。5月开始国内现货端下游买货欲望不足,国内库存上升,而6月LME库存大幅上升,对应的保税区铜库存大幅下降,较为明显的体现出了经济复苏的主战场转移至国外,国内外总库存基本稳定。

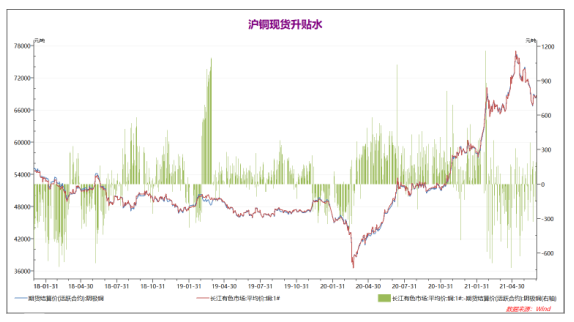

21年春节后到6月,随着铜价大涨,现货端厂商买货明显较为谨慎,按需购买为主,铜现货多数时间在升贴水之间大幅波动,贴水时间较多,且波动幅度增大,现货端市场态度偏向谨慎。

2、国内经济数据仍然活跃

统计局:中国5月规模以上工业增加值同比增长8.8%,预期增长9%,4月增长9.8%。中国5月社会消费品零售总额同比增长12.4%,预估为14%,前值为17.7%。中国1-5月不含农户固定资产投资同比增长15.4%,预估为17%,1-4月为19.9%。中国6月官方制造业PMI 50.9,预期50.8,前值51。中国6月官方非制造业PMI 53.5,预期55.3,前值55.2。中国6月官方综合PMI 52.9,前值54.2。中国6月财新制造业PMI:51.3,前值 52,预期 51.8。5月国内经济运行情况仍然良好,固定资产投资、消费品零售、规模以上工业增加值均保持高增长。6月制造业PMI数据延续乐观,国内制造业继续活跃支撑有色金属需求。不过5-6月国内经济数据较一季度出现持续性的回落,随着疫情得到控制,全球经济复苏的主战场已经阶段性的转向欧美国家,未来一段时间,国内出口的高增长可能逐步回落至正常水平,那么三季度铜价可能表现出外盘强于内盘的走势。

3、疫苗注射节奏稳定,欧美经济表现良好

美国6月ADP就业人数变动69.2万人,预期60万人,前值97.8万人。美国5月个人收入环比下降2%,略好于预期的下降2.5%,4月为下降13.1%;消费支出环比持平,低于预期的增长0.4%,4月为增长0.9%。随着刺激措施的逐渐消退,个人可支配收入明显减少。

欧元区6月份制造业采购经理指数初值报63.1,预估62.3。欧元区6月工业景气指数12.7,前值11.5,预期12.3。欧元区6月份CPI初值同比上升1.9%,预期上升1.9%。英国第一季度GDP年率终值录得6.1%,创2020年第一季度以来新高。欧美疫苗注射工作持续推进,目前美国预计已有49%完成疫苗第二针接种。欧洲疫苗接种工作略慢于美国,目前接种人数40%左右。目前欧美国家对疫情紧张程度大幅下降,均已提前进入经济复苏阶段,刺激政策接连推出,房地产汽车等行业率先恢复正常,经济数据表现良好。类比于2020年上半年的中国经济复苏走势,预计今年三季度欧美经济可能加速复苏,并对有色金属市场形成明确的基本面支撑。潜在的风险是一方面是若经济复苏较快则欧美货币政策可能开始转向,另一方面是印度及东南亚疫情开始大幅扩散,南美和非洲疫情传播迅速,但对全球经济总量影响较小。

三、 后市展望

5月国内经济运行情况仍然良好,固定资产投资、消费品零售、规模以上工业增加值均保持高增长。6月制造业PMI数据延续乐观,国内制造业继续活跃支撑有色金属需求。不过5-6月国内经济数据较一季度出现持续性的回落,随着疫情得到控制,全球经济复苏的主战场已经阶段性的转向欧美国家,未来一段时间,国内出口的高增长可能逐步回落至正常水平,那么三季度铜价可能表现出外盘强于内盘的走势。欧美疫苗注射工作持续推进,目前美国预计已有49%完成疫苗第二针接种。欧洲疫苗接种工作略慢于美国,目前接种人数40%左右。目前欧美国家对疫情紧张程度大幅下降,均已提前进入经济复苏阶段,刺激政策接连推出,房地产汽车等行业率先恢复正常,经济数据表现良好。类比于2020年上半年的中国经济复苏走势,预计今年三季度欧美经济可能加速复苏,并对有色金属市场形成明确的基本面支撑。潜在的风险是一方面是若经济复苏较快则欧美货币政策可能开始转向,另一方面是印度及东南亚疫情开始大幅扩散,南美和非洲疫情传播迅速,但对全球经济总量影响较小。技术上看,以美联储表态将可能收紧货币政策和中国国储抛储控制铜价为分界点,铜价从强势上涨行情中走出。2021年6月开始铜价持续回调,从高点的78270已经回落至最低65000附近。短线沪铜在中期上行趋势线65000附近企稳震荡,但仍未有明确的底部形态出现。由于美联储货币政策的不确定性,目前全球市场仍处于较为谨慎的氛围中,上行动力不足,中期铜价可能继续在65000附近震荡,后市主要关注美联储货币政策变动情况。考虑到欧美经济快速复苏,预计中期伦铜将可能强于沪铜,整体可能延续震荡行情。沪铜上方压力72000,下方支撑65000。

文:张天骜从业资格号: F3002734投资咨询证号:Z0012680