文:张天骜从业资格号: F3002734投资咨询证号:Z0012680

3-4月上海疫情对国内经济带来明显压力,作为先行指标的4月制造业PMI和服务业PMI均低于预期且明显低于50的荣枯线。5月下旬国内经济数据有望快速恢复至疫情前的水平,而国家层面的刺激政策也有望同步推出。

4月美国经济数据和就业数据出现波动,高通胀带来的经济压力显现。欧洲经济数据在俄国关系紧张的情况下受到大幅压制。美联储在面对高通胀数据时表态强硬,5月美联储加息50基点,且6/7月很有可能继续加息50/50基点。

5月美元大涨至104点的20年新高,而人民币也快速大跌至6.76以下。受到美元上涨压制,沪铜五一后跳空低开,破位大跌,回落至71500下方。短线美联储加息预期仍在,市场情绪不佳,铜价走势仍然较弱。中期铜价偏向区间震荡,等待5月下旬国内产能彻底恢复后,下游消费有望明显好转,铜价可能随之企稳反弹。沪铜下方支撑7万点,上方压力75000。

一、 行情回顾

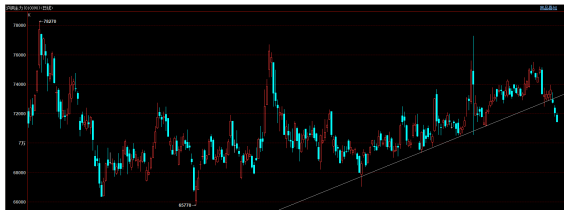

2021年12月至22年4月铜价走出中期震荡上行的趋势。但美国通胀居高不下,美联储加息预期不断推升。2022年4月底市场预期美联储2022年将累计加息200基点以上,5月初美联储加息50基点,并认为后续几次议息会议都很可能逐次加息50基点。市场受到较大压力,五一假期后沪铜破位大跌,上升趋势宣告终结,中期重回区间震荡行情。短线铜价仍然偏弱,关注下方7万点附近支撑情况。

春节后宏观基本面主要受到俄罗斯地缘政治因素的影响,能源价格大幅上升,铜价小幅上行。2022年3月15日美联储加息25基点符合预期,利空出尽后市场整体较强。但4月中下旬,在美联储连续加息预期和国内疫情压力等多项利空之下,铜价从高位回落,5月议息会议前后美联储持续强硬表态,市场对美联储态度表示悲观,美元持续大涨至104点的20年新高,而人民币也快速大跌至6.76以下。有色金属受到美元上涨压制,沪铜五一后跳空低开,破位大跌,回落至71500下方。短线美联储加息预期仍在,市场情绪不佳,铜价走势仍然较弱。中期铜价偏向区间震荡,等待5月下旬国内产能彻底恢复后,下游消费有望明显好转,铜价可能随之企稳反弹。沪铜下方支撑7万点,上方压力75000。

二、影响因素分析

1、基本面偏向中性,后市国内需求有望好转

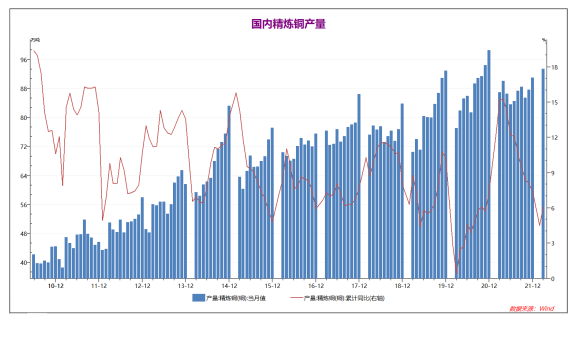

2021年10月开始限电,国内铜产量小幅下降,10月能源问题缓解后国内铜产量小幅上升,但较20年同期仍显不足。2021年全年国内铜产量累计同比上升缩窄至7.4%。22年1-2月国内铜产量同比小幅上升4.5%,3月铜产量上升,1-3月同比上升6.1%,供需基本平衡。

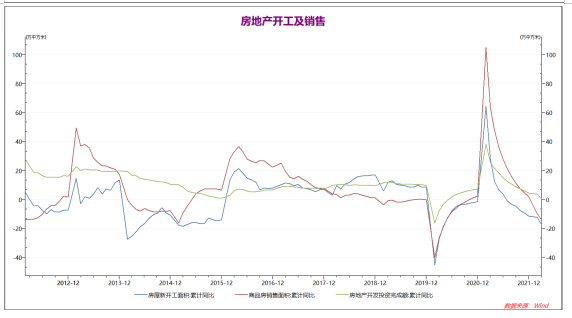

相对于2019年,2021年全年国内房地产新开工面积下降12.5%,房地产销售面积上升4.5%,房地产开发投资完成额上升11.7%,四季度国内房地产行业呈现出较为明显的景气度下降。22年1-2月,国内房地产新开工面积和销售均出现了同比明显下降,降幅在10%左右。3月房地产行业局面继续恶化,各项数据同比明显下滑。房地产行业面临严峻局面,国内多地陆续出台政策支持房地产行业。房地产行业现状对国内铜现货需求产生一定影响。

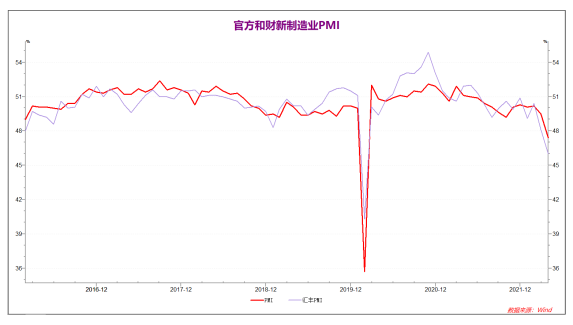

2022年一季度国内制造业PMI小幅反弹,2月官方制造业PMI小幅上升至50.2,财新制造业PMI反弹至50.4,均表现出积极走势。但3-4月月受到疫情影响,官方制造业PMI大幅下降。4月官方制造业PMI降至47.4,财新制造业PMI降至46,而非制造业PMI降幅更大,均超预期。国内经济受到疫情因素影响较大,预期5月经济数据仍会受到明显影响。

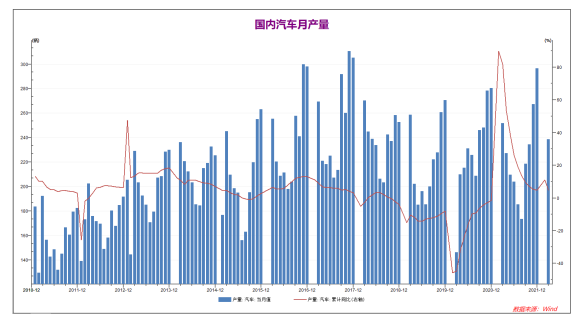

2021年全年国内汽车产量明显上升,同比2020年上升4.8%,较19年同期约上升3.3%。国内汽车行业整体情况小幅乐观。22年1-2月国内汽车产量同比上升11.1%,国内汽车行业景气度较高。3月汽车行业受到疫情影响,产量明显下降,1-3月产量累积同比升幅缩窄至4.9%。4月疫情继续上升,产量可能继续下降。

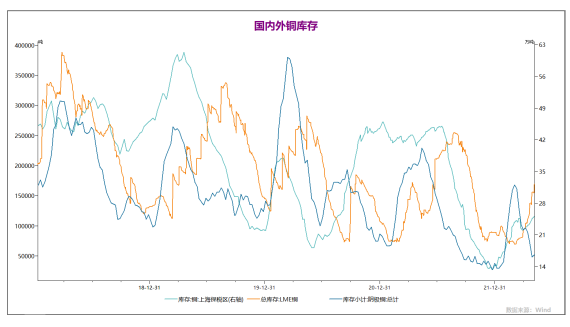

2022年1-2月开始,国内外铜库存出现明显分化。3月国内现货出现明显回暖,沪铜和保税区铜库存均下降,伦铜库存小幅上升。4月沪铜库存大幅下降(可能受到疫情影响运输),伦铜库存小幅上升,5月伦铜和保税区铜库存继续上升,市场情绪一般,后市希望疫情受到控制后国内需求能够恢复。

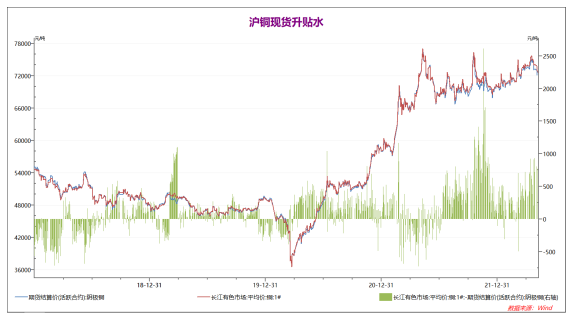

2021年12月底铜现货回到平水附近,表明随着国内市场逐步进入淡季,现货需求转弱。而2022年1-2月国内现货升水再度小幅上升,尤其是3月期现货端市场均表现强势,4-5月现货升水再度扩大至500点上方,现货端信心较强,对内盘铜价形成一定支撑。

2、疫情影响较大,市场期待更多财政刺激政策

统计局:一季度GDP同比增长4.8%。中国3月份社会消费品零售总额同比-3.5%,预估-3%,前值1.7%。中国1至3月城镇固定资产投资同比 9.3%,预期 8.4%,前值 12.2%。中国3月份规模以上工业增加值同比增长5%,预估4%,前值7.5%。3月份,全国城镇调查失业率为5.8%,比上月上升0.3个百分点。中国4月份以美元计价进口同比持平,预估为-3.0%,前值-0.1%。中国4月份以美元计价出口同比增长3.9%,预估为2.7%,前值14.7%。

中国4月官方制造业PMI47.4,预期: 47.3,前值: 49.5。中国4月官方非制造业PMI41.9,预期: 46,前值: 48.4。中国4月官方综合PMI42.7,前值: 48.8。中国4月财新制造业PMI进一步下降至46.0,环比上月走低2.1个百分点,为2020年3月以来最低值。这一走势与同日国家统计局公布的中国制造业PMI走势一致。中国4月财新综合PMI 37.2,前值43.9。

中汽协:4月,汽车行业销量预计完成117.1万辆,环比下降47.6%,同比下降48.1%;2022年1-4月,销量预计完成768万辆,同比下降12.3%。

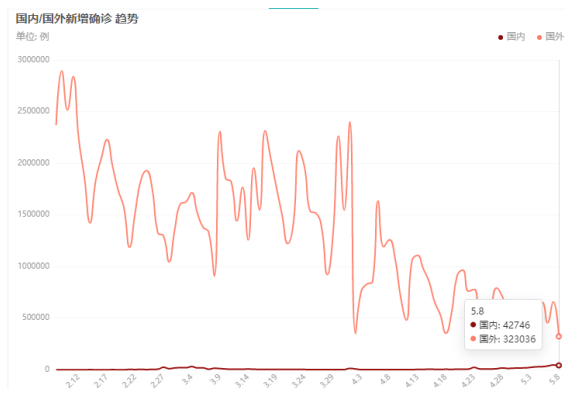

一季度国内经济数据基本稳定,但GDP同比增长4.8%仍低于5.5%的年初目标。3-4月上海疫情对国内经济带来明显压力,作为先行指标的4月制造业PMI和服务业PMI均低于预期且明显低于50的荣枯线。而上海是国内新能源汽车主要产地,4月国内汽车行业也受到巨大影响,全国汽车销售数据大幅滑坡。进入5月,上海疫情受到控制,社会面清零,5月下旬国内经济数据有望快速恢复至疫情前的水平,而国家层面的刺激政策也有望同步推出。与之对应的,短线有色金属基本面仍然偏弱,后市希望在5月下旬开始明显反弹。

3、国际疫情逐步减退,宏观因素主导市场

美国4月Markit制造业PMI终值公布 59.2,前值 59.7,预期 59.7。美国4月ISM制造业指数 55.4,预期 57.6,前值 57.1。美国4月非农就业人口变动季调后:42.8万人,预期:38万人;前值:43.1万人。美国至4月30日当周初请失业金人数(万人):前值 18,预期 18.2,公布 20。

欧元区3月PPI年率录得36.8%,续创纪录新高。欧元区4月服务业PMI终值:57.7;预期:57.7;前值:57.7。欧元区4月份制造业采购经理指数报55.5,初步数据为55.3。欧元区3月零售销售月率录得-0.4%,创2021年12月以来新低。

由于疫情和假期因素,2022年1-2月欧美经济数据仍然承压。3月国际疫情下降后,欧美经济数据全面回暖。3月15日美联储正式宣布加息25基点,符合预期,3月市场整体情绪较好。而4月美国经济数据和就业数据出现波动,高通胀带来的经济压力显现。欧洲经济数据在俄国关系紧张的情况下受到大幅压制,4月欧洲制造业数据大幅下滑,多项数据转为下降。美联储在面对高通胀数据时表态强硬,5月美联储加息50基点,且6/7月很有可能继续加息50/50基点,目前市场预期美联储2022年内将可能加息200基点以上,市场情绪明显受挫,美元大涨至104点上方的20年新高。短线宏观基本面偏弱,有色金属承压运行,中期关注市场情绪缓和后的供需情况变化。

三、 后市展望

一季度国内经济数据基本稳定,但GDP同比增长4.8%仍低于5.5%的年初目标。3-4月上海疫情对国内经济带来明显压力,作为先行指标的4月制造业PMI和服务业PMI均低于预期且明显低于50的荣枯线。而上海是国内新能源汽车主要产地,4月国内汽车行业也受到巨大影响,全国汽车销售数据大幅滑坡。进入5月,上海疫情受到控制,社会面清零,5月下旬国内经济数据有望快速恢复至疫情前的水平,而国家层面的刺激政策也有望同步推出。与之对应的,短线有色金属基本面仍然偏弱,后市希望在5月下旬开始明显反弹。

由于疫情和假期因素,2022年1-2月欧美经济数据仍然承压。3月国际疫情下降后,欧美经济数据全面回暖。3月15日美联储正式宣布加息25基点,符合预期,3月市场整体情绪较好。而4月美国经济数据和就业数据出现波动,高通胀带来的经济压力显现。欧洲经济数据在俄国关系紧张的情况下受到大幅压制,4月欧洲制造业数据大幅下滑,多项数据转为下降。美联储在面对高通胀数据时表态强硬,5月美联储加息50基点,且6/7月很有可能继续加息50/50基点,目前市场预期美联储2022年内将可能加息200基点以上,市场情绪明显受挫,美元大涨至104点上方的20年新高。短线宏观基本面偏弱,有色金属承压运行,中期关注市场情绪缓和后的供需情况变化。

春节后宏观基本面主要受到俄罗斯地缘政治因素的影响,能源价格大幅上升,铜价小幅上行。2022年3月15日美联储加息25基点符合预期,利空出尽后市场整体较强。但4月中下旬,在美联储连续加息预期和国内疫情压力等多项利空之下,铜价从高位回落,5月议息会议前后美联储持续强硬表态,市场对美联储态度表示悲观,美元持续大涨至104点的20年新高,而人民币也快速大跌至6.76以下。有色金属受到美元上涨压制,沪铜五一后跳空低开,破位大跌,回落至71500下方。短线美联储加息预期仍在,市场情绪不佳,铜价走势仍然较弱。中期铜价偏向区间震荡,等待5月下旬国内产能彻底恢复后,下游消费有望明显好转,铜价可能随之企稳反弹。沪铜下方支撑7万点,上方压力75000。