徐婉秋、实习生雷豪功对本文亦有贡献

【20220727】铜专题:从周期到成长还有多远?

尽管铜最近的下跌显示了典型的周期特征,但不能忽视绿色需求的扩张为铜注入了成长属性,这将直接影响铜的需求结构、库存和远期平衡。我们构建了一个绿色需求预测框架,并测算了不同情景下绿色需求对铜远期平衡的改变,试图厘清:在绿色需求的扩张之下,铜在这次周期回落之中是否会过剩?过剩多少量级?以及从过剩转入短缺的时点。

观点小结

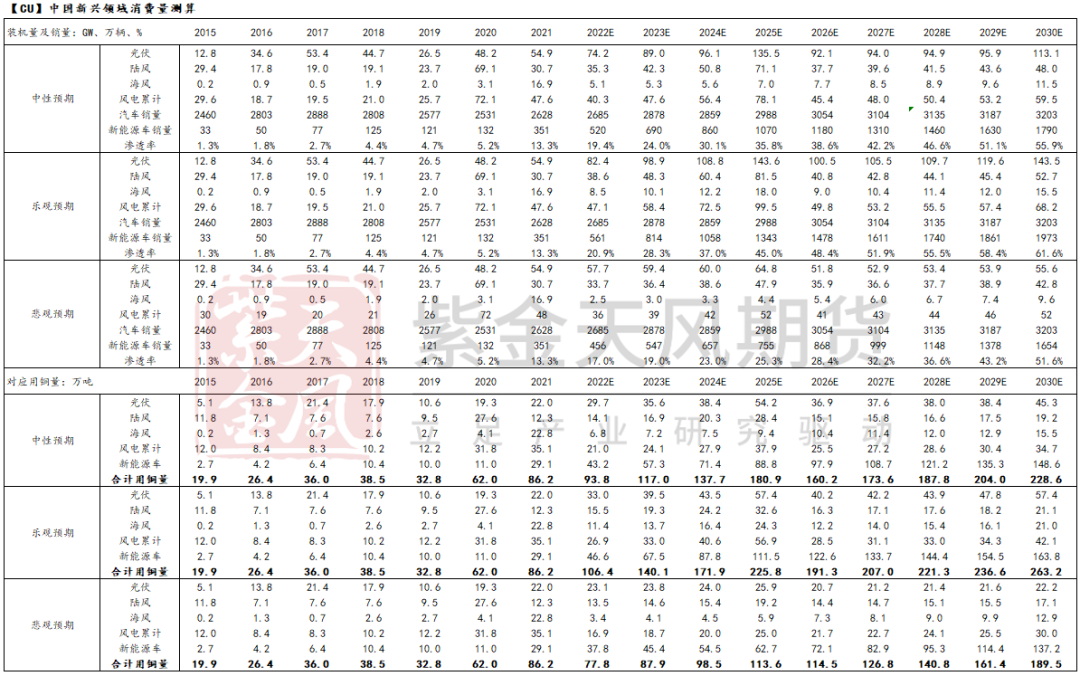

* 中国方面,总量上基于“十四五”规划及各机构对光伏、风电装机量及新能源车渗透率的目标,中观上结合各省市近两年风光装机量的规划和完成情况,微观上通过对企业动态的追踪,中性预估2025年中国精炼铜的绿色需求约为181万吨,2030年增至229万吨,10年的CAGR约为10.2%。

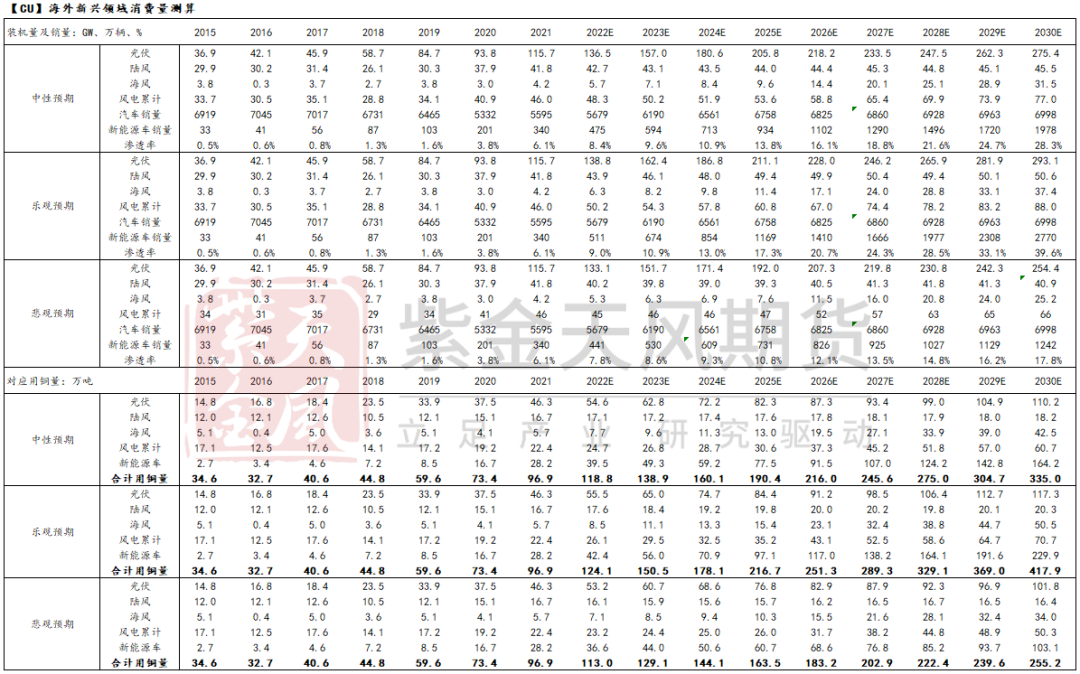

* 海外方面,在实现“净零排”路径假设下,2030年全球铜的绿色需求达970万吨,占总消费约30%。但这一目标较难实现,最乐观的情形下或仅能完成70%。中性假设下,2025年海外消费约为190万吨,2030年增至335万吨,10年的CAGR约为13.2%。

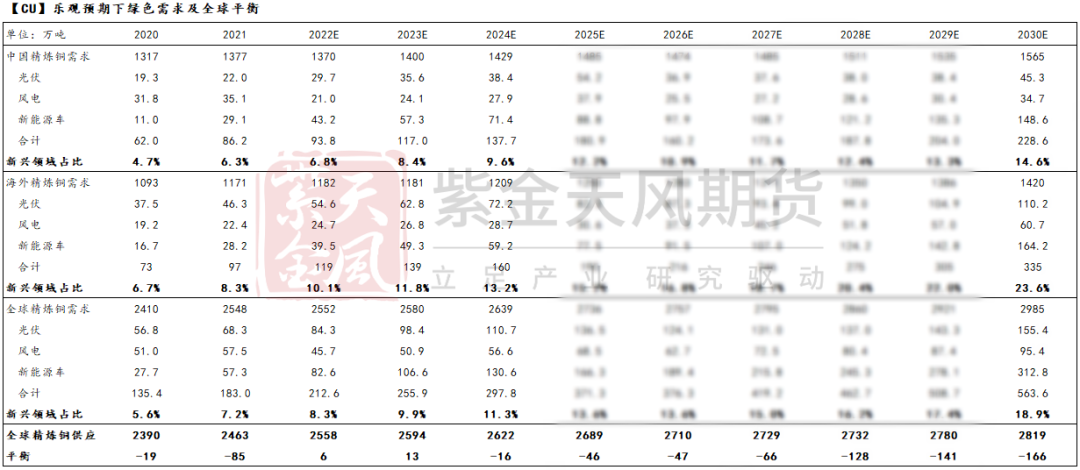

* 在对全球平衡的调整中,给予了海外传统需求在近两年增速为-1%、-2%和-6%、-7%两种情景,分别对应了欧美可能出现的轻度衰退与深度衰退。结果显示:轻度衰退下今年全球精铜过剩量约为6万吨,明年达到13万吨后,2024年便开始转入短缺逻辑,2030年扩大至166万吨;深度衰退下今年过剩量约为123万吨,过剩可能持续至2024年,2025年开始转入短缺逻辑,2030年的缺口达141万吨。

* 这意味着如果欧美最终只是轻度衰退,可能很难看到精炼铜显性库存明显增加,价格面临大幅反弹的风险,而如果欧美陷入深度衰退,过剩的量级相对较大、转入短缺逻辑的时点也会随之后移。

1 新兴领域的单位耗铜量口径

光伏用铜

光伏产业主要由上游的晶体硅原料制成的硅棒、硅锭、硅片,中游的硅电池及光伏组件以及下游的发电系统及应用产品构成。其中,金属铜的应用主要集中于下游的发电输电环节,例如用于制造光伏集热器的铜管、高低压电缆及其传输过程中的电力设备。

图1:光伏系统主要用铜部分

数据来源:根据新闻整理,紫金天风期货研究所

风电用铜

风电产业主要由上游的原材料、风机零部件,中游的风机整机、海缆,以及下游的发电系统构成。其中,铜主要用于中游及下游的输电控制组件,如输电电缆、控制系统及升压器,少量用于上游风电机组中的齿轮箱和发电机。风力发电又可分为陆上风电场及海上风电场,虽然二者的构成相似,但海缆的使用导致相同单位装机量下,海风的耗铜量远高于陆风。

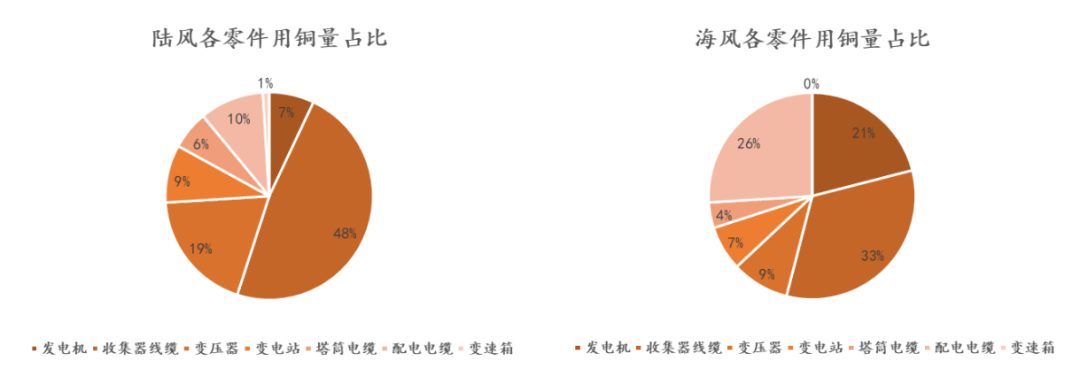

图2:陆风及海风的用铜量对比

数据来源:外资报告,紫金天风期货研究所

新能源车用铜

新能源汽车的产业链由上游的基本金属、稀有金属及化工等原材料,中游的零部件,以及下游的整车制造及配套构成。铜应用于各个环节,如中游的动力电池、高压线束、电机等零件,下游的充电桩、充电站等配套设施。根据现有配套充电桩的保有量计算,累计用铜量仅约10万吨,消费量级较低,因此本文不做重点讨论。

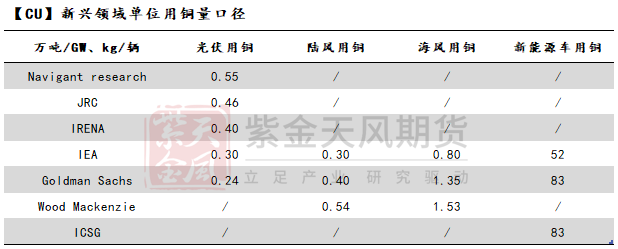

各机构单位用铜量对比

根据各咨询机构的预估,铜在新兴领域各部分需求单位耗铜量如表1所示。为了便于后续计算,本文中将光伏、陆风、海风及新能源车的单位用铜量口径分别统一为0.4万吨/GW、0.4万吨/GW、1.35万吨/GW以及83kg/辆。

表1:新兴领域单位用铜量口径对比

数据来源:外资报告,紫金天风期货研究所

2 国内新兴需求的测算

为了更准确、合理地测算未来十年新兴领域发展对铜消费量的影响,我们建立了以政策为导向的绿色需求模型,结合长短期互相验证的研究体系,将未来十年分为2020-2025年、2025-2030年两个阶段,讨论不同预期下铜在新兴领域中的需求量变化。

一方面,从顶层设计来看,2022年6月,国家发改委、国家能源局等九部门联合印发的《“十四五”可再生能源发展规划》(以下简称《发展规划》)中提到,2030年我国非化石能源消费比重应达25%,且风电和光伏发电总装机容量达到12亿千瓦以上。据此,“十四五”、“十五五”期间风电及光伏的年均装机量之和在66.5GW以上即可完成目标,目前来看此目标或有概率提前至2025年实现。

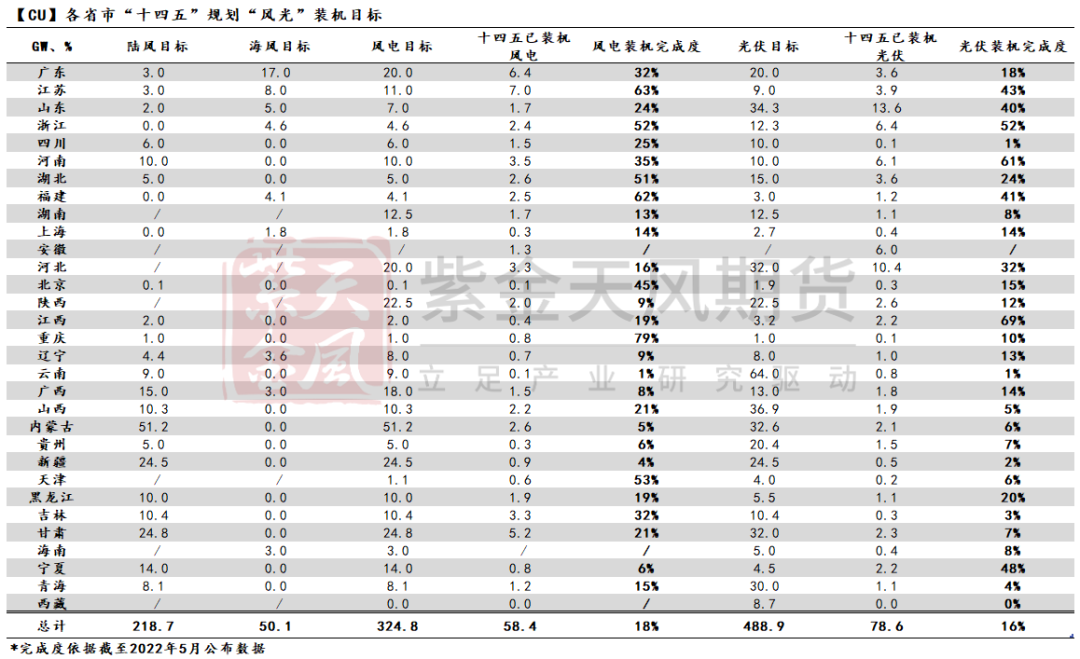

另一方面,从地方政府对“十四五”规划的设定来看,全国31个省市的风电、光伏装机目标约为325GW、489GW,根据截至5月的累计装机量,可以看出目前我国的“风光”装机完成度分别约为18%、16%。根据测算,2025年以前,各地“风光”装机完成量达到40%,便可完成匀速增量假设下的顶层设计目标,目前来看各地积极响应号召,完成效率较高。

表2:各省市“十四五”风光装机完成度

数据来源:政府网站,根据新闻整理,Wind,紫金天风期货研究所

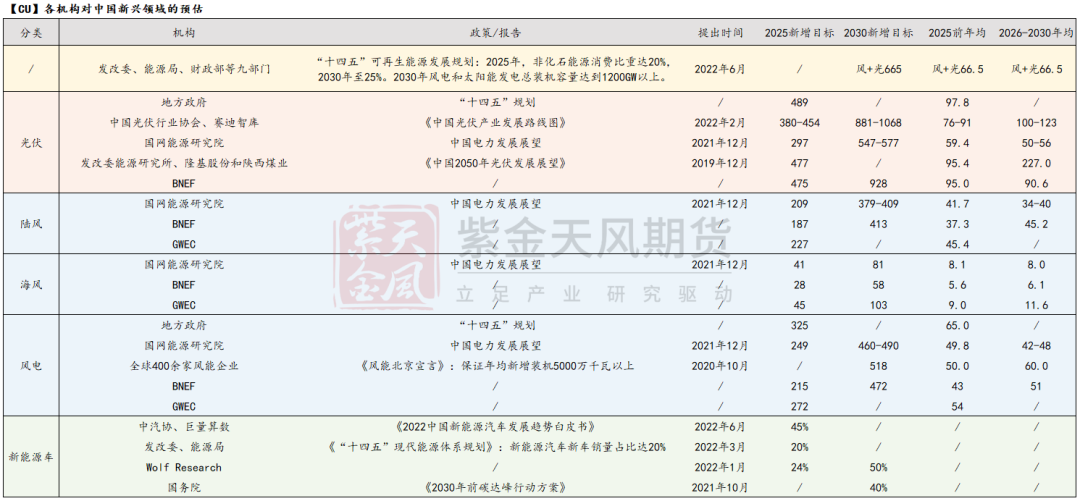

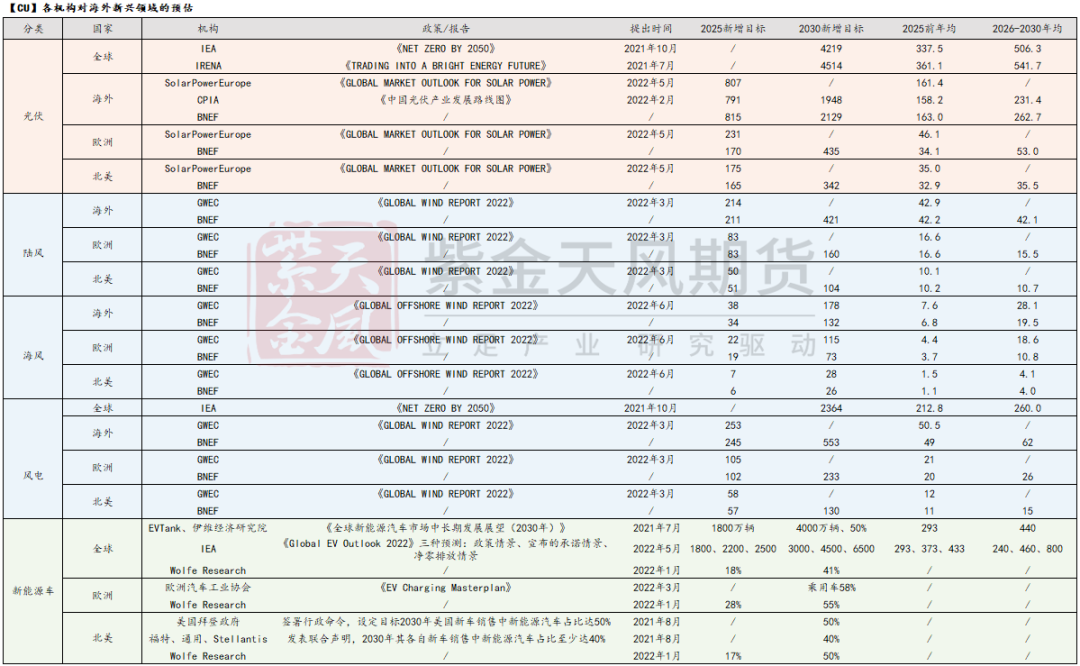

对于中国2025、2030年“风光”新增装机量以及新能源车销量,我们整理了国内外多家机构给出的不同预估(表3)。2025年以前,地方政府对光伏及风电的装机目标偏积极,而国网能源研究院的预估相对保守。在新能源车的渗透率预估中,《发展规划》较为保守,约为20%;中汽协最新发布的《2022中国新能源汽车发展趋势白皮书》相对乐观,约为45%。

表3:各机构对中国新兴领域发展的预估

数据来源:咨询机构报告,紫金天风期货研究所

最后,依据划分的两个阶段,测算不同预期下铜需求的变化。结果显示,2025年铜的绿色需求量区间为[113.6,225.8],中性预估为181万吨。我国在这一阶段的目标性较强、完成决心坚定,截至目前“十五五”的目标规划尚不明朗,我们给出后一阶段增速放缓的假设。2030年,铜的需求量区间为[189.5,263.2],中性预估为229万吨。

表4:中国铜新兴领域需求测算

数据来源:Wind,紫金天风期货研究所

3 海外新兴需求的测算

在测算海外精铜的绿色需求时,不可忽略的一个概念便是“净零排放”。国际能源署(IEA)于去年10月及今年5月分别发布报告《NET ZERO BY 2050》及《GLOBAL EV OUTLOOK 2022》,对“风光”装机及新能源车销量在净零排放的情景下给出了增量预估。报告显示,至2030年全球光伏及风电累计新增装机需要分别达到4219GW、2364GW,新能源车销量达到6500万辆,才能完成净零目标。在此情形下,粗略估算2030当年铜的绿色需求或达到约970万吨,占全球精炼铜总需求约30%。以目前情况测算,这一预期或难以实现,乐观情况下大概率仅完成该目标的70%。另外,欧洲及美国的精炼铜在海外的消费占比超50%,因此这两个地区的消费增速也将作为重要的参考指标之一。

表5:各机构对海外新兴领域发展的预估

数据来源:咨询机构报告,紫金天风期货研究所

结合国际可再生能源机构(IRENA)、欧洲光伏产业协会、全球风能协会、EVTank等机构的预期,同样依照测算国内需求的方式,给出三种预期下海外的精铜需求变化。根据计算,2025年该需求量区间为[163.5,216.7],中性预估为190万吨;2030年,需求量区间为[255.2,417.9],中性预估为335万吨。

表6:海外铜新兴领域需求测算

数据来源:Wind,紫金天风期货研究所

4 全球长期需求预期

当前全球精炼铜的绿色需求占总需求约8%。中长期来看,在中性预估假设下,需求占比逐年抬升,2025年可达到13.6%,2030年达18.9%。此外,国外在这一领域的发展速度快于国内,远期看海外的新能源需求占比可达24%,而国内仅约15%。

在新兴能源需求快速发展的情况下,我们将这一部分消费放入全球平衡表中,来衡量长周期下铜转入短缺逻辑的时点。当前海外加息已进入中后期阶段,在此我们将对今明两年的需求分为“轻度衰退”及“深度衰退”两种情景进行分析。

情景一中,我们对今明两年海外传统领域的需求给出相对温和的调降预期,即同比分别下降1%和2%,2024年起保持小幅增速。基于这种假设,今年全球精炼铜平衡将由短缺转为过剩,过剩量约为6万吨,且于2023年达到13万吨的峰值。在铜绿色需求的支撑下,2024年起供需缺口将逐步显现,2025年缺口约为46万吨,2030年将扩大至166万吨。

表7:情景一——乐观预期下绿色需求及全球平衡

数据来源:紫金天风期货研究所

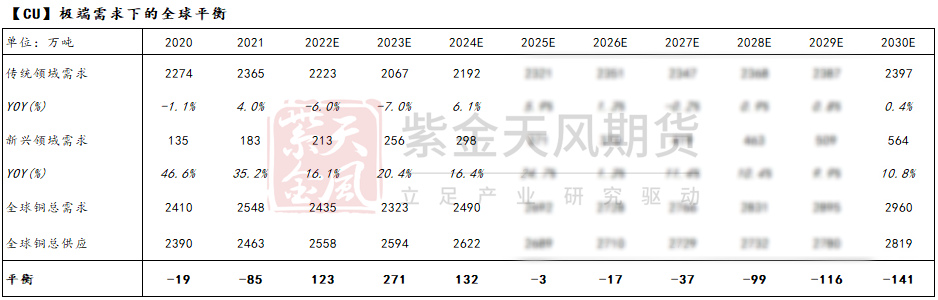

情景二中,参考1980年前后,我们大幅调降今、明两年美国及欧洲的传统领域需求,自2024年起需求逐步恢复。表8中可得,极端情况下,今明两年全球传统领域需求降幅约6%、7%,对应精炼铜过剩约123万吨、271万吨,过剩量自2024年开始收窄,2025年转入短缺逻辑,2030年缺口约141万吨。

表8:情景二——悲观预期下的全球平衡

数据来源:紫金天风期货研究所

对比上述两种假设,若欧美需求处于轻度衰退(情景一),今明两年则轻微过剩,精炼铜库存难有显著增加;若欧美需求陷入深度衰退(情景二),今明两年的过剩量级明显提高,且转入短缺的时点将后移一年。不过无论哪种衰退都不会改变铜在远期可能出现的短缺,绿色需求将进一步为铜注入成长效应。这也意味着,虽然我们暂时告别了本轮周期的高点,但未来的路径会与上一轮周期高点(2011年)之后截然不同。