摘要

美联储加息周期接近尾声,对铜价压制边际减弱。目前沪铜呈现强预期、弱现实的状态,中国强复苏预期进入验证阶段,短期在国内库存快速累增的压制下,铜价或有所回调。长期来看,在国内政策刺激扶持加大的背景下,地产迎来修复期以及新能源需求有望维持高速增长,需求端将出现明显改善,故对后市持有乐观看法。沪铜主力合约下方支撑位67000元/吨,上方压力位72000元/吨。

沪铜在1月开启强势上涨行情。主要是国内放松防疫政策,宏观利好政策逐步出台,市场对国内经济复苏的预期强烈,沪铜快速拉涨,突破前期的震荡区间,一路上行创下自2022年6月中旬以来的新高,最高上冲至71500元/吨。随着美国1月非农数据表现强劲叠加国内累库压力显现,牵掣沪铜高位回落。截至2月7日,伦铜报收于8925美元/吨,1月以来涨幅6.6%;沪铜报收于68260元/吨,1月以来涨幅3%。

一. 美联储紧缩周期接近尾声

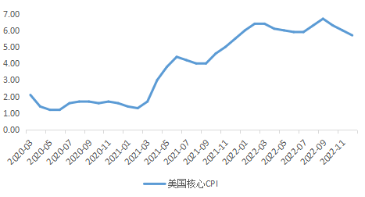

1月,美国新增非农就业人口创去年7月以来最大涨幅,美国非农部门平均时薪同比增长4.4%,失业率回落至3.4%。这意味着美国就业市场依旧坚挺,薪资增速回落,但下行势头很缓慢,工资-通胀螺旋压力仍存。美国劳动力刚性短缺叠加住房项通胀韧性,美国通胀或回落缓慢。1月强劲的非农数据,进一步推升美联储加息概率。不过考虑到美国通胀回落和经济衰退压力,美联储紧缩周期接近尾声。

图表1:美国核心CPI(%)

数据来源:同花顺、福能期货

二. 南美矿端干扰增加,铜矿供应整体仍然宽松

近期南美矿端干扰事件频发,First Quantum的巴拿马铜矿运营及扩张受到当地政府的阻碍,生产风险仍存;全球第二大铜供应国秘鲁的抗议活动正在影响其铜产量,该国约30%的铜产量面临风险。Las Bambas铜矿的运营商MMG公司表示,在运输受阻而影响进出运输后,Las Bambas由于关键物资出现短缺,矿山被迫开始逐步减缓营运。受矿端冲击影响,2023年以来,国内TC价格累计走低4.7美元/吨至80.3美元/吨。

尽管供应干扰因素增加,但受益于2016-2017年铜矿资本开支扩张,2023年全球铜精矿新扩建数量仍然较多,总计约为84.5万金属吨。同时,海外铜矿企业生产利润较好,铜企保持较高的生产积极性,铜矿供应整体处于宽松的状态。

三、冶炼厂检修接近尾声,精铜供应改善

2022年12月电解铜产量96.1万吨,同比增幅缩窄至3.6%,环比下滑2.54%。主要受到粗炼产能制约、国内部分冶炼厂停产检修及疫情干扰。进入2月份,精铜供应转好。2月国内冶炼厂检修较少,仅有浙江江铜富冶和鼎铜业有限公司安排了30天左右的检修,涉及精炼产能约20万吨。随着春节假期结束,冶炼厂逐步恢复正常生产,预计2月产量相较于1月将会有较为明显的恢复。

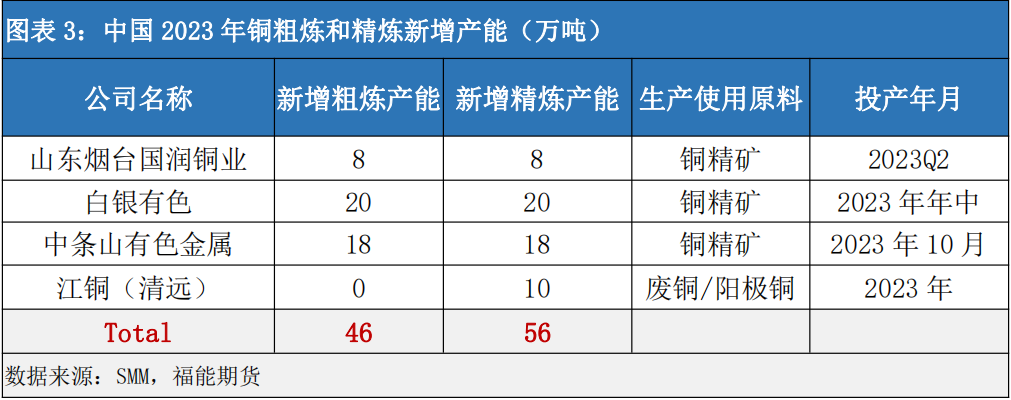

2023年铜粗炼和精炼产能将分别增加46万吨和56万吨,主要涉及企业有烟台国润、白银有色以及中条山有色金属。预计2022年投放的新增电解产能达产后,将给予2023年新增产量69万吨。叠加2023年新增的电解产能,预计2023年全年新增电解铜产量69-75万吨,增速接近5%。

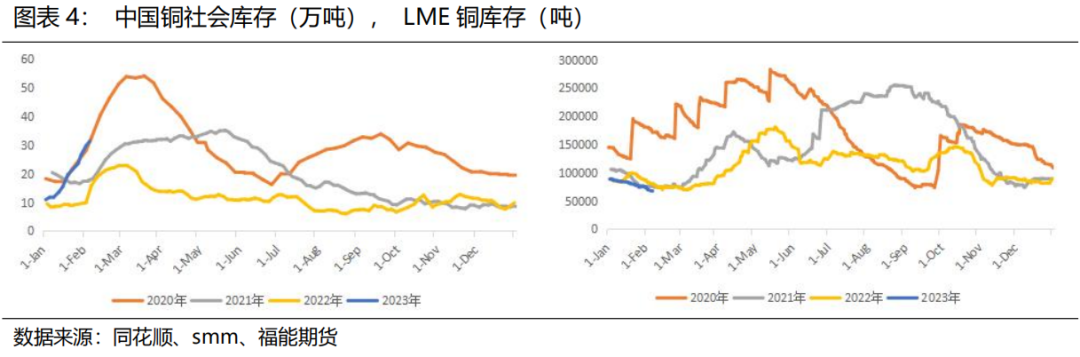

受疫情和消费走弱影响,大部分铜下游工厂提前放假,复工时间亦晚于往年同期,而春节假期冶炼厂不停产,导致国内库存大幅累库。截至2月6日,国内铜社会库存为31.44万吨,较年初累增21.65万吨,LME铜库存为6.75万吨,较年初去化2.15万吨。从绝对库存量来看,当前全球显性库存依然偏低,对价格仍然具备底部支撑。

四. 政策预期较强,国内消费待证伪

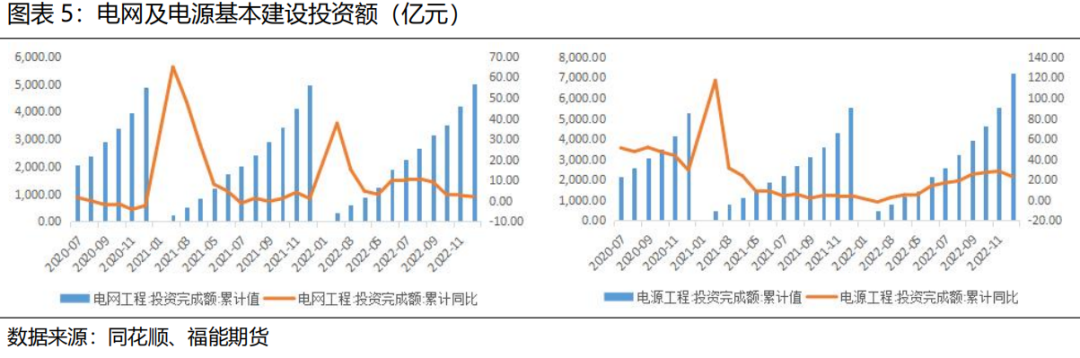

1.电力投资托底消费

新能源大规模发展对电网加大投资的需求日益增长,叠加国内政策“逆周期”调控压力依然较大,基建预计将继续发挥托底效应,2023年电网投资将进一步加大。从国网最新发布的《2023年度总部集中采购批次安排》来看,2023年招采项目比2022年多了31项,特高压、智能化电网是2023年投资重点。随着电力的地域性供需匹配问题凸显,跨地域电力输送需求增大,投资结构会加速向特高压倾斜,使得国网铜消费增量有限。

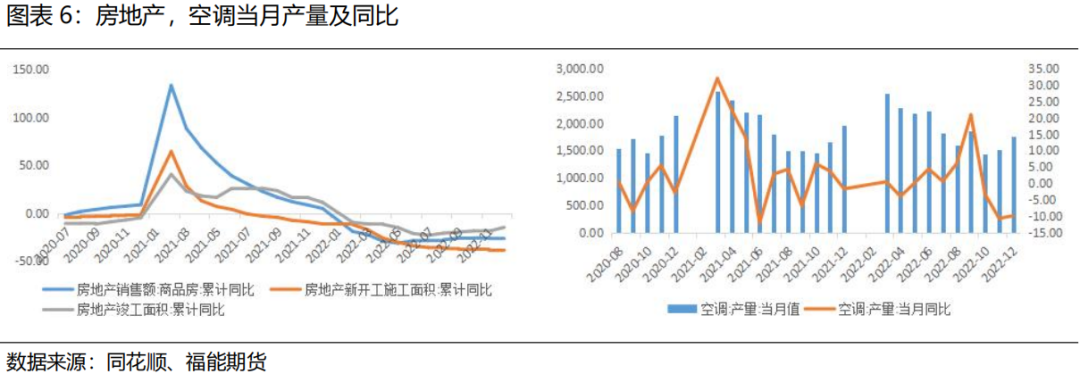

2.房地产竣工迎来修复期,家电修复空间有限

2022年1-12月份新开工面积与竣工面积累计同比降幅达到- 39.4%与-15%,新开工受销售低迷的压制仍较大,竣工年底显著修复。国家针对当前房地产出现的下行风险,已出台一些政策,2022年年末地产融资三箭齐发,企业整体融资环境或将实质性改善。当前对于地产政策底已经明确,行业最危险的时刻已经过去。2023年伊始,供给侧政策继续发力,多措并举支持行业平稳发展。1月10日,央行、银保监会联合开会提出,要有效防范化解优质头部房企风险,实施改善优质房企资产负债表计划。2023年房产竣工端在政策支持下房企资金压力的缓解以及保交楼力度的加大,预计进一步修复。

根据产业在线数据显示,2022年空调累计产量22,247万台,同比上涨1.8%。受到促进家电消费以及地产端等政策的促进,家电内销市场复苏可期。但海外消费需求疲弱及订单转移等因素将继续压制出口需求,外销延续弱势,整体修复空间有限。

3.促进新能源汽车消费政策陆续出台,车市有望回暖

乘联会数据显示,1月上半月,全国乘用车实现批发销量65.9万辆,同比去年下降20%,环比下降11%,实现零售销量71.9万辆,同比去年下降21%,环比下降11%,主要原因是新能源补贴退坡叠加此前购置税减免政策透支销量。后续来看,春节前后地方政府陆续出台了新的促进新能源汽车消费以及扶持新能源车企成长的政策,修复了此前对车市的悲观预期,叠加疫情后经济修复,2月车市有望回暖。

五. 总结

整体来看,美联储加息周期接近尾声,对铜价压制边际减弱。目前沪铜呈现强预期、弱现实的状态,中国强复苏预期进入验证阶段,短期在国内库存快速累增的压制下,铜价或有所回调。长期来看,在国内政策刺激扶持加大的背景下,地产迎来修复期以及新能源需求有望维持高速增长,需求端将出现明显改善,故对后市持有乐观看法。沪铜主力合约下方支撑位67000元/吨,上方压力位72000元/吨。

风险点:消费恢复不及预期,国内累库超预期、美联储货币政策收紧超预期