本文作者:范玲(Z0011970),中航期货投资咨询部有色金属分析师

从近一个月的铜价表现来看,价格在冲击新高后回落调整,两次下探65000元/吨后迅速回升,下方支撑仍比较强,不过在触及70000一线后也反映了一定价格压力,当前铜价运行于65000-68000元/吨的震荡区间,短期内我们认为在铜价的趋势性涨势尚未确立,但下方回落空间也有限,或将继续维持区间震荡。

图1:沪铜2105日K线图 数据来源:文华财经

1

短期市场情绪受到冲击

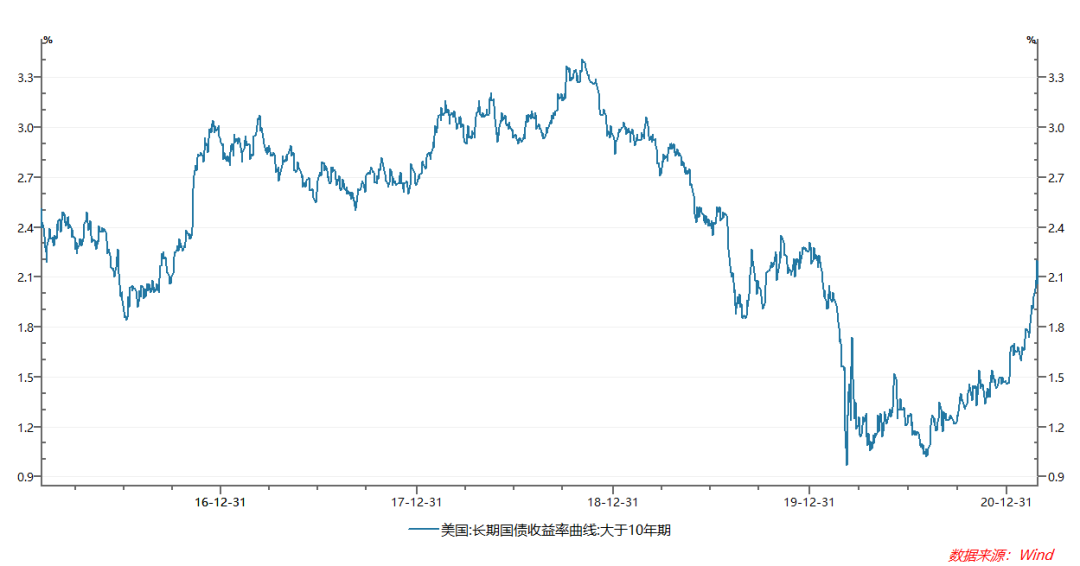

宏观方面,海外方面,一是美联储18日议息会议鸽派超预期,延续宽松政策,维持基准利率和QE购买量不变,并上调今年经济和通胀预期,随后美国1年期国债收益率一度跃升至1.75%,为2020年1月以来的最高水平,周五中美外长谈判激烈,未取得明显进展,冲击风险资产市场情绪,另外美元指数再度走高,冲击前期高点92.5,以美元计价的大宗商品普遍承压。

图2:美国长债收益率曲线 数据来源:WIND

图3:美元指数日K线图 数据来源:文华财经

2

矿端供应偏紧难以缓解 TC持续走低

矿端供应方面,一方面Antapaccay铜矿的社区封锁已有好转,Antofagast旗下智利 Los Pelambres铜矿工会同意延长调解时间,罢工风险下降,另一方面秘鲁公路运输发生全国范围罢工,Oyu Tolgoi发现一例新冠感染者,巴布新几内亚因新冠感染严重,暂停两周开采。秘鲁采矿业一月份生产下降 8.49%,智利 1 月铜总产量同比小幅下降 0.7%,一季度铜矿生产恢复情况偏慢,铜精矿现货TC 持续下探,3月19日,SMM进口铜精矿周度指数较前一周上涨0.72美元/吨至32.8美元/吨,市场成交有所增多,但成交TC有一定分化,下有20高位,上有30中位,但绝大部分冶炼厂坚决表示坚守30美元/吨底线,市场买卖双方博弈依旧焦灼。本周26日CSPT小组将在上海召开季度会议,建议关注。

3

下游消费逐步进入旺季

马上进入二季度,在高铜价的背景下,下游能否有力度带动二季度的铜需求?从铜材类的开工率来看,根据SMM调研数据,2月铜杆开工率受春节效应和铜价抑制较为明显,精铜杆开工率40.62%,不过铜管和铜板带箔开工率均好于往年水平,铜管开工率62.67%,铜板带箔开工率63.79%,我们觉得一方面这与订单需求有关,另一方面,与今年春节就地过年政策,生产时间延长也有一定关系。预计3月铜材开工率或将全面好转,均达到80%以上的水平。

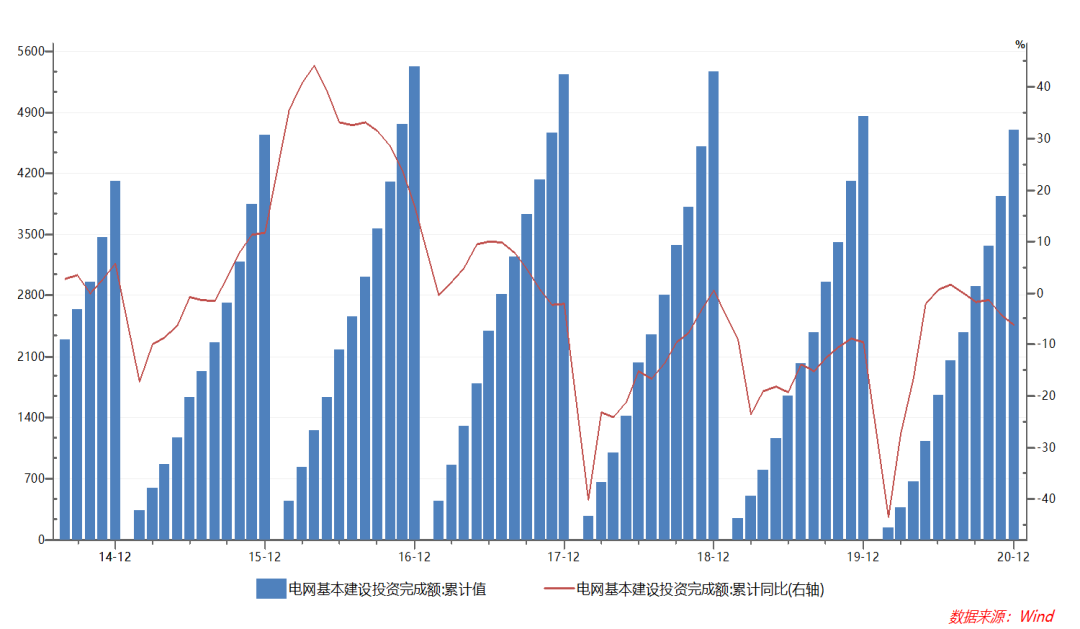

二季度传统消费旺季下,需求发力顺序一般为基建-房地产-耐用品消费,今年在电力基建领域虽然目前未看到明显发力迹象,但是线缆订单有所回暖,和国家电网近期发布的“碳中和”行动计划可以看到,今年在发电领域的新能源电力装机将继续保持高增速,二季度政府专项债也有一个集中发放的过程,电网升级与新能源电力有望在二季度加速。

图4:电网基本建设兔子完成额累计值、累计同比 数据来源:WIND

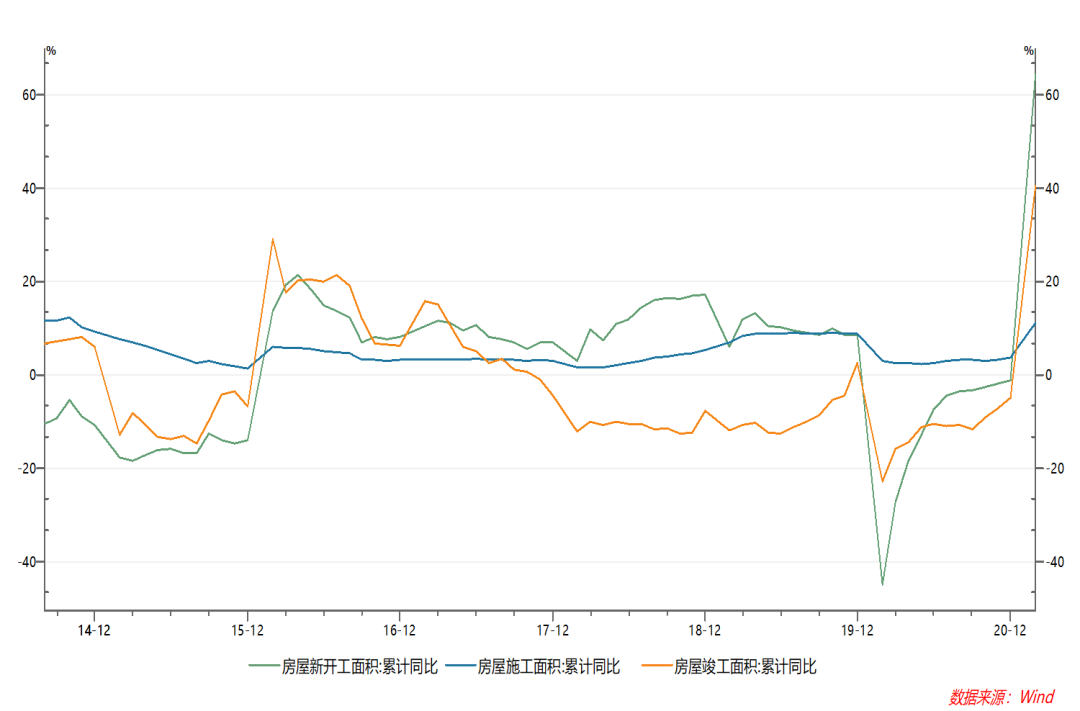

房地产竣工加速背后的家装用铜,从今年1-2月的房地产数据来看,前两个月房屋竣工面积1.35亿平方米,累计同比增速40.4%,和2019年相比同样累计增长8%,商品房销售面积加速回升,房地产市场景气度不减,截至2月累计商品房销售1.74亿平方米,累计同比增长104.9%,和2019相比累计增长23.1%,销售面积的贡献度来看呈现期现同升的局面,在“三道红线”的宏观政策调控下,竣工周期的加速到来似乎正在逐步兑现。

图5:房屋新开工面积、房屋竣工面积、房屋施工面积累计同比 数据来源:WIND

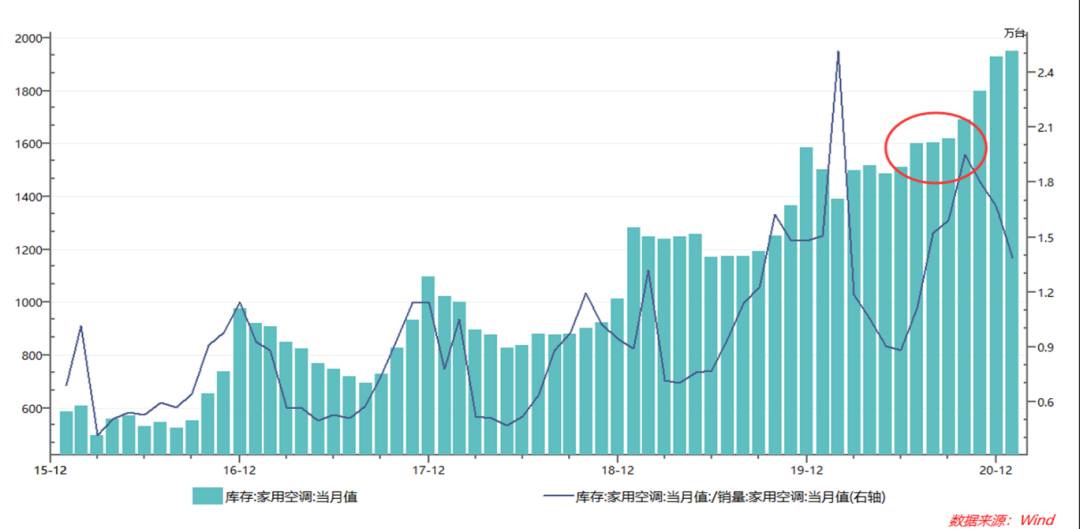

竣工周期下的空调生产旺季将在二季度得以延续,空调企业目前仍处于主动补库的阶段,库销比已从2附近回落,空调销售和出口均保持高景气度,根据观察,高铜价对于铜管新增订单的影响持续减弱,需求端保持稳定,铜管企业生产节奏有加速迹象。空调整机厂持续高排产,订单保持稳定,部分大型企业表示其产能利用率维持在90%之上。随着天气转暖,空调行业逐渐进入旺季,下游配件、售后、工程类安装对于铜管的需求也在增大,受终端需求旺盛和行业旺季效应,预计铜管行业订单将呈现增长趋势。

图6:家用空调当月值、库销比 数据来源:WIND

4

库存累计不及往年同期

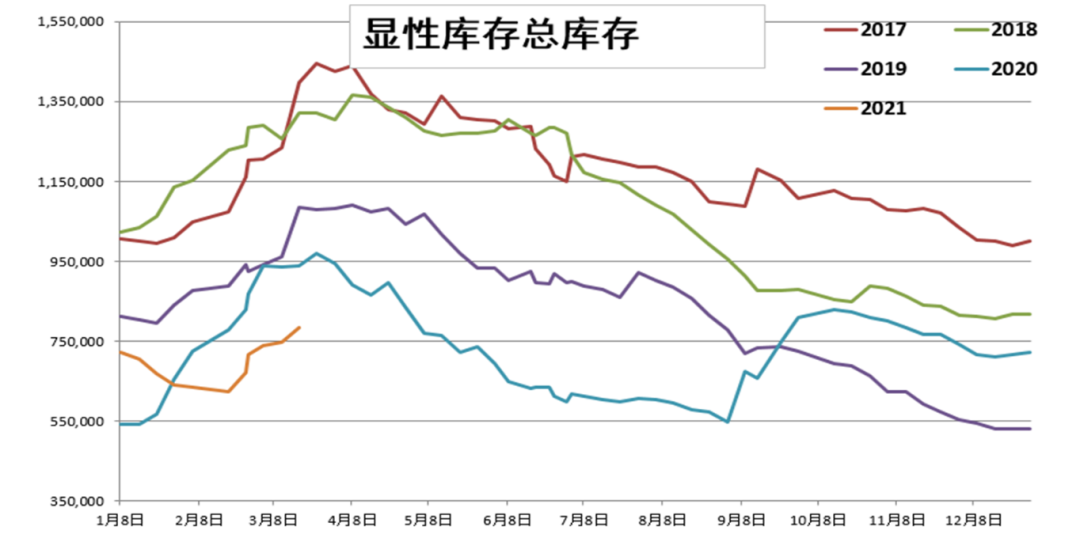

从近五年铜库存季节性走势图可以看出,目前总库存全球海外库存+境内社会库存周上升3.09万吨至86.85万吨,处于近五年同期历史低位,并且今年库存累计不及往年同期,并且累库已经出现放缓迹象,随着下游订单需求逐渐回暖,加之铜价在震荡区间中运行,预计3月下旬-4月15日的时间有望看到国内交易所库存拐点和加速去库。

图7:铜显性库存总库存季节性走势图 数据来源:中航期货

5

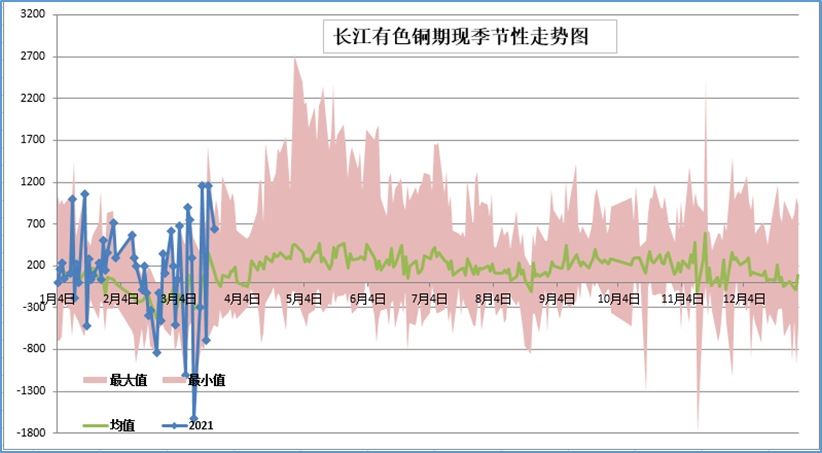

现货升水持续

当前现货仍处于升水状态,虽然市场对于高铜价有一定畏高和观望情绪,但刚需性的接货仍在持续,随着生产的不断推进,加工企业补库需求将逐渐增加,而铜价目前已经企稳,加工企业补库的窗口将逐步打开,后续我们将会看到升水持续,后期库存的拐点也能给予升贴水很好的支撑。

图8:长江有色铜期现走势图 数据来源:中航期货

图9:上海有色铜期现走势图 数据来源:中航期货

尽管美债收益率继续上升以及中美高层对话产生摩擦影响,风险资产市场情绪受到影响,但在供应趋紧、库存仍然偏低的背景下,铜价下方支撑较强,在没有宏观大利空的情况下,铜价下跌空间相对有限,后续全球经济复苏需求的累积驱动下,铜价将重启升势。策略上,短期将延续调整,建议在铜价回调过程中,铜价65000可布局中期多单。