宏观分析:美元跌破90关口

图1:美元指数日K线

美国4月CPI同比增长4.2%,大幅超出市场预期的3.6%;为2009年下半年以来最大涨幅。4月核心CPI同比增长3%,大幅超出市场预期的2.3%,为1997年以来最大涨幅。通胀超预期上行或增添货币政策走势不确定性,加大市场波动。美国4月非农就业大幅低于预期、而通胀大幅超预期,给货币政策带来更多挑战,美联储与市场存在一定分歧,市场风险偏好下降,不利于铜价进一步上行;中国4 月PPI同比上冲至6.8%,远高于市场预期,PPI环比0.9%,仍大幅高于此前5年0.1%的均值。当前中国CPI数据与PPI数据持续分化,剪刀差的扩大其背后的高价传导链条并不顺畅,制造业企业利润受损,货币政策短期难以在信用端加快收紧脚步。

5月12日召开的国务院常务会议要求,跟踪分析国内外形势和市场变化,有效应对大宗商品价格过快上涨及其连带影响。

国务院总理李克强5月19日主持召开国务院常务会议。会议指出,今年以来,受主要是国际传导等多重因素影响,部分大宗商品价格持续上涨,一些品种价格连创新高。要高度重视大宗商品价格攀升带来的不利影响,贯彻党中央、国务院部署,按照精准调控要求,针对市场变化,突出重点综合施策,保障大宗商品供给,遏制其价格不合理上涨,努力防止向居民消费价格传导。

加工费维持低位

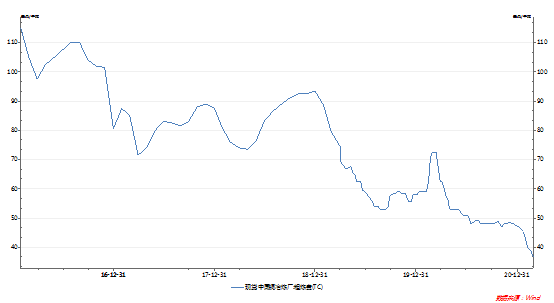

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止5月14日,SMM进口铜精矿指数(周)报33.4美元/吨,较上周续涨0.83美元/吨。随着铜精矿现货TC的持续上扬,买卖双方报盘还盘价差开始拉大,目前市场6、7月装船的现货干净矿报盘多在30中低位,而部分冶炼厂还盘已经出现30高位乃至4打头的加工费,反应出市场供需结构上的变化,朝着铜冶炼厂有利的方向倾斜。但本周市场实际成交依旧清淡,冶炼厂在海外铜矿供应随着新扩建项目按部就班推进,同时在5、6月集中检修的背景下,依旧不着急出手,看好现货TC有上行空间。

下游消费情况

电力:2021年3月,电源投资累计额795亿元,同比增幅33.39%;电网投资累计额540亿元,同比增幅47.95%,远高于去年,略高于19年水平。据北极星输配电网表示,国家电网计划2021年电网投资额为4730亿元,同比增长2.7%。

空调:2021年3月空调累计产量为5595.3万台,同比增长49.8%。

2021年3月家用空调累计销量为3870.9万台,累计同比增加37.63%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门有望在二季度继续主动补库,结合房地产市场竣工周期节奏,空调产销有望继续增长。

汽车:据中汽协统计分析,今年4月,汽车产销分别完成223.4万辆和225.2万辆,环比下降9.3%和10.8%,同比增长6.3%和8.6%,去年4月开始汽车市场逐步恢复,本月增幅比3月分别回落65.4和66.3个百分点。1-4月,汽车产销分别完成858.6万辆和874.8万辆,同比分别增长53.4%和51.8%。增幅比1-3月回落28.3和23.8个百分点。

新能源汽车方面,产销分别完成21.6万辆和20.6万辆,同比分别增长1.6倍和1.8倍,再次刷新历史记录。今年1-4月,新能源汽车产销分别完成75万辆和73.2万辆,同比分别增长2.6倍和2.5倍。其中纯电动汽车产销分别完成63.7万辆和61.5万辆,同比分别增长3倍和2.8倍。

房地产:2021年3月房屋竣工面积累计值为1.91亿平方米,累计同比增长22.9%,新开工面积累计同比增长28.2%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

库存

截至5月14日,三大交易所总库存41.4万吨,较上周增加了1.5万吨,LME铜去库速度放缓,上期所库存大增两万吨。上期所库存增加2.07万吨至22.92万吨,LME库存减少5000吨至12.13万吨,COMEX铜库存减少1720吨至6.36万吨。

据SMM调研了解,本周五(5月14日)上海保税区铜库存环比上周五(5月7日)增加0.43万吨至40.19万吨,库存连续第四周增长。进口比价仍处大幅亏损,国内冶炼厂继续输出电解铜至保税区,而近期到港货源需求十分疲弱,洋山铜提单价格继续下滑,创下SMM2017年4月公布该价格以来的历史新低,境外到港货源无人接货部分流入保税库,带动保税区铜库存继续增长。

小结

国常会出重手打击价格过度投机炒作,抑制物价市快速上涨,大宗商品应声大幅崩溃式下跌,市场一片惨淡,各种继续大幅看空的消息满天飞,我们认为前期热钱过多,市场极度亢奋,大宗商品连续大涨,巳经脱离基本面供需关系,国家出面给市场降温,让市场回归理性,回到正常的供需关系上来,是合适的,也是利于后期行情价格健康上涨,经过短期连续下跌市场风险已经充分释放,但市场信心恢复会经过一个中短期过程,前期市场上涨逻辑和基础并没有改变,只是打击过度炒作后市场更加理性,政府希望价格保持在一个合理增长速度,政策意图:爆涨是错误的,应该打击,但也不希望暴跌,价格大起大落不利于国民经济,不希望骄往过正,在全球大放水,大基建,碳中和,新能源革命,疫情后经济复苏历史大背景下,“国常会"一记重拳,只会改变市场运行节奏,不会改变上升的趋势方向,铜面临的供求矛盾并没有改变,国际铜协会预计:今年铜将短缺50万吨,明年更大,在供应紧张,需求增加情况下,铜经过充分调整后,又将踏上新的上涨征途,也许走得更稳健,更踏实,综上:我们对有色金属长期保持看涨不变,短期价格起稳后逐步建多,等待下一次上涨时机。