宏观分析:美元企稳90关口

图1:美元指数日K线

欧美公布5月制造业PMI终值数据,其中欧元区制造业PMI终值录得63.1,环比提高0.2个百分点,超预期值;英国制造业PMI录得历史新高的65.6,环比提高4.7个百分点;美国ISM制造业PMI录得61.2,环比提高0.5个百分点,从欧美制造业PMI数据来看,此次制造业复苏的强劲表现拐点仍未显现,美国制造业PMI维持高位,连续第12个月扩张,美国5月新增非农就业55.9万人,不及市场预期的67万人。失业率下降至5.8%,好于预期。新增就业再次不及预期,凸显劳动力供给瓶颈。美联储提前讨论Taper的概率下降,市场关注点将重回通胀,对于通胀的担忧和美联储的宽松态度或使得铜价触底后开启修复反弹之路;中国近期制造业数据中的需求指标悉数下滑,工业品通胀压力凸显,货币政策暂难收紧,政策调控窗口期给予铜价大幅上涨的压力。

周四美国公布了5月通胀数据超预期,5月CPI同比大涨5%,核心CPI上涨3.8%,在之前中国公布PPI同比上涨9%以后,通胀预期明显加强。

据SHMET多方求证,已确认国储局抛储事实,靴子终于落地。本次抛储涉及品种为铜、铝、锌。本次抛储对象为下游终端企业,且各品种接货量存在最低要求标准。投放时间为每个自然月月底,持续至2021年年底。

加工费维持低位

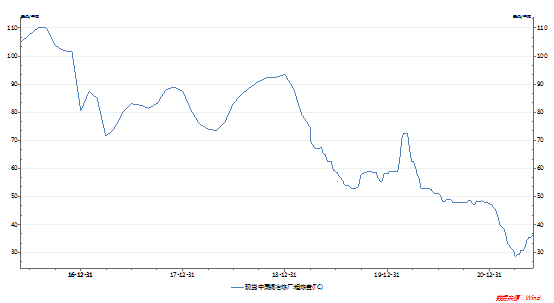

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止6月4日,SMM进口铜精矿指数(周)报36.12美元/吨,较上周五续涨0.42美元/吨;市场寻求货源重心从7月装船现货开始向8月倾斜,目前市场成交以7月装船现货为主。然而,买卖双方对于8月装船现货心理预期有所分化。当下卖方报盘维持在30中位,买方还盘多以40低位为主,但未发现有4打头的现货铜精矿成交,卖方对于4打头的接受程度低,而买方多预期铜精矿TC保持在上升通道中,也并不急于出手,导致市场实际成交较为僵持。

下游消费情况

电力:2021年4月,电源投资累计额1116亿元,同比增幅25.53%;电网投资累计额852亿元,同比增幅27.16%,远高于去年,略高于19年水平。据北极星输配电网表示,国家电网计划2021年电网投资额为4730亿元,同比增长2.7%。

空调:2021年4月空调累计产量为7939.6万台,同比增长39.5%。

2021年4月家用空调累计销量为5398.5万台,累计同比增加27.10%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门继续主动补库,结合房地产市场竣工周期节奏,空调产销有望继续增长。

汽车:今年4月,汽车产销分别完成223.4万辆和225.2万辆,环比下降9.3%和10.8%,同比增长6.3%和8.6%,去年4月开始汽车市场逐步恢复,本月增幅比3月分别回落65.4和66.3个百分点。1-4月,汽车产销分别完成858.6万辆和874.8万辆,同比分别增长53.4%和51.8%。增幅比1-3月回落28.3和23.8个百分点。

新能源汽车方面,产销分别完成21.6万辆和20.6万辆,同比分别增长1.6倍和1.8倍,再次刷新历史记录。今年1-4月,新能源汽车产销分别完成75万辆和73.2万辆,同比分别增长2.6倍和2.5倍。其中纯电动汽车产销分别完成63.7万辆和61.5万辆,同比分别增长3倍和2.8倍

房地产:2021年4月房屋竣工面积累计值为2.27亿平方米,累计同比增长17.9%,新开工面积累计同比增长12.8%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

库存

截至6月4日,三大交易所总库存38.58万吨,较上周减少了5253吨,LME铜去库速度放缓,上期所库存延续去库表现。上期所库存减少6110吨至20.17万吨,LME库存增加2000吨至12.47万吨,COMEX铜库存减少1390吨至5.95万吨。

据SMM调研了解,本周五(6月4日)上海保税区铜库存环比上周五(5月28日)减少0.33万吨至41.22万吨,库存小幅回落。周内到港提单入库数量偏少,从比价上看仍未给到报关进口机会,出保税库入关内的货物数量有限,而由保税库出口至海外的电解铜数量有所增加,带动库存的下降。

小结

综合来看,宏观方面,美国CPI及核心CPI继续超预期上行,欧央行维持鸽派态度,美元指数仍震荡于90附近。库存方面,伦铜库存连续增加,中国进口需求连续两月减少,伦敦库存已进入回升期,国内库存连续两周小幅下降,但保税库存升至两年高位,总的可跟踪库存可能结束降库转为季节性增长,暗示价格阶段性拐头。铜基本面支撑继续减弱,淡季影响开始显现。消息面,铜铝锌抛储消息靴子落地,短线关注铜抛储消息的影响,由于抛储的总量和抛储节奏对短期平衡影响极大,因此具有较大的不确定性,但抛储预期可能限制近期反弹高度