宏观分析:美元企稳92之上

图1:美元指数日K线

从宏观层面来看,中国6月制造业PMI环比继续下滑0.1个百分点至50.9,位于繁荣区间,原材料价格回调后,新订单指数明显回暖,但是出口仍有走弱迹象.欧元区6月制造业PMI终值超预期录得63.4,环比上升0.3个百分点,创下历史新高;美国ISM制造业PMI录得60.6,环比回落0.6个百分点,全球制造业复苏仍未放缓脚步;不过美国制造业复苏进程受到供给端因素的扰动,分项指数显示,物价仍然在历史高位,新订单略有下滑,但进口在增加补充供给。美国ISM制造业PMI录得60.6,环比下滑0.6个百分点,不及预期,供给端的扰动使得制造业需求被动放缓,就业改善明显,上周初请失业金人数继续下滑, ADP就业人数超预期增加,非农数据超预期转好,市场对此有所预期,反应程度并不剧烈,相反美元冲高回落,铜价继续处于震荡走势中,往后看,就业转好但美联储暂未考虑缩减购债,通胀担忧将有望成为市场再度博弈的关键,整体宏观层面压力较前两周有明显缓解。

加工费维持低位

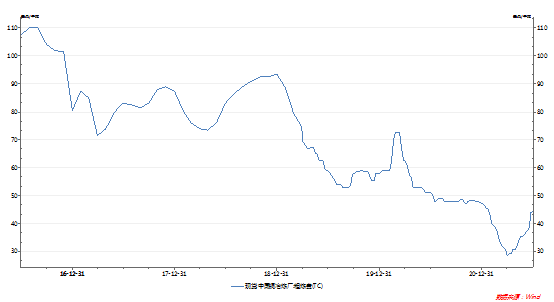

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止7月2日,SMM进口铜精矿指(周)报46.25美元/吨,较上周五涨6.85美元/吨。周现货铜精矿成交呈现价量齐升,加工费上升幅度明显扩大。本周三,中国主流冶炼厂历经四轮谈判对明年上半年铜精矿长单TC达成一致,且双方要求严格保密具体数字,而从最后一轮交换的价格53和50高位来看,其最终成交的数字也不难以想象。CSPT举行的第二季度铜陵总经理办公会议,并敲定三季度现货铜精矿采购指导加工费为55美元/吨5.5美分磅,SMM认为此指导加工费在一定程度上体现出炼厂对于谈判的态度,同时也为明年年度长单加工费未雨绸缪。

下游消费情况

电力:2021年5月,电源投资累计额1392亿元,同比增幅10.13%;电网投资累计额1225亿元,同比增幅8.02%,高于去年,略高于19年水平。据北极星输配电网表示,国家电网计划2021年电网投资额为4730亿元,同比增长2.7%。

空调:2021年5月空调累计产量为10175.9万台,同比增长33%。

2021年5月家用空调累计销量为6986.9万台,累计同比增加18.63%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门主动补库接近尾声,接下来需要关注空调高库存的去化速度,也就是消费旺季到来后的实际表现如何。

汽车:2021年5月,我国汽车产销分别为204.0万辆和212.8万辆,环比下降8.7%和5.5%,同比下降6.8%和3.1%。1-5月,汽车产销分别完成1062.6万辆和1087.5万辆,同比分别增长36.4%和36.6%,增幅比1-4月继续回落17和15.2个百分点。

5月新能源汽车继续呈现良好发展态势。当月产销量均为21.7万辆,环比增长0.5%和5.4%,同比增长1.5倍和1.6倍。在新能源汽车主要品种中,纯电动汽车产销分别完成18.1万辆和17.9万辆,同比分别增长1.8倍和1.7倍;1-5月,新能源汽车产销双双超过90万辆,分别达到96.7万辆和95.0万辆,同比均增长2.2倍。其中纯电动汽车产销分别完成81.8万辆和79.4万辆,同比分别增长2.6倍和2.5倍。

房地产:2021年4月房屋竣工面积累计值为2.27亿平方米,累计同比增长17.9%,新开工面积累计同比增长12.8%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

库存

截至7月2日,三大交易所总库存40.38万吨,较上周减少了1.15万吨,LME铜停止交仓,上期所库存持续去化。上期所库存减少1.12万吨至14.25万吨,LME库存增加1000吨至21.2万吨,COMEX铜库存减少1260吨至4.93万吨。

据SMM调研了解, 7月2日上海保税区铜库存环比上6月25日增加0.58万吨至43.56万吨,库存连续第四周增长。自上周尾开始比价再次恶化,美金铜市场重归冷清,报关进口需求回落导致电解铜出库量环比下滑,而仍有到港提单不断流入保税库,综合导致库存继续增加。

小结

综合来看,美元走强至92上方给予铜价不小压力,不过随着非农数据的落地,市场交易方向或有所改变,宏观层面的压力情绪有所缓和,不过基本面上暂无明显驱动,淡季影响开始显现。消息面,铜铝锌抛储消息靴子落地,短线关注铜抛储消息的影响,由于抛储的总量和抛储节奏对短期平衡影响极大,因此具有较大的不确定性,但抛储预期可能限制近期反弹高度。铜价将继续以2000-3000元/吨的空间震荡运行,不过重心或有所上移。