宏观压制&基本面支撑 铜价难破震荡行情

观点:

四季度是财政与货币信号集中释放时点,宏观对市场的压制加剧,而基本面的低库存逻辑或继续给予铜价支撑,我们认为铜价上行阻力较大,大概率维持震荡行情。

国内持续抛储,美联储缩债在即。自6月以来,我国国储局已组织了三次电解铜抛储,抛储量共计8万吨,均以竞价的方式直销下游加工企业,显示国储局保供稳价的决心。从抛储货源的入库日期来看,我国国储局电解铜库存富余。9月底,国家物资储备调节中心发布第四批有色金属抛储公告,电解铜抛储量3万吨,与前值持平,料十一假期后将流入下游市场,未来国储局会根据价格走势和市场供需情况适时进行抛储活动。

9月底,美联储如期召开议息会议,维持联邦基金目标利率不变,未正式宣布Taper,但提到“如果经济进展符合预期,可能很快缩减资产购买”,并且,首次加息预期的中位值由2023年提前至了2022年。预计四季度是财政与货币信号集中释放的时点,市场波动可能加剧。货币方面,11月美联储会议大概率正式宣布Taper;财政方面,美国债务上限问题、3.5万亿基建计划亟待落地,多重因素叠加,市场波动风险或被放大。

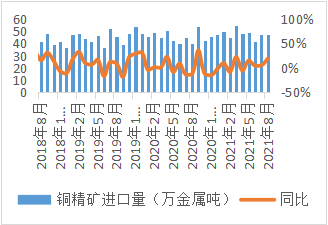

矿供应趋松,废铜供应收紧。高铜价背景下,矿企生产积极性高涨,目前来看,海外疫情对矿山生产的影响整体可控,同时,智利、秘鲁的劳资合同谈判在政府的积极介入下陆续和解,矿供应隐忧基本化解,供应预期环比趋松,推动加工费持续上修。

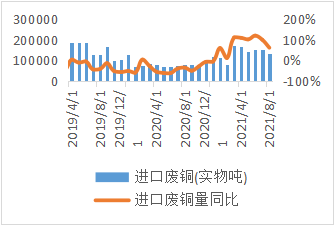

马来西亚新增确诊病例虽有回落,但仍处于高位,此外,马来西亚宣布将于11月起收紧废铜进口标准,这表示即使马来西亚新冠疫情得到有效控制,该国的废铜加工出口量仍处于萎缩状态。对我国来说,短时间内的废铜进口缺口难以完全被其他国家有效补充,料四季度再生铜进口量环比维持偏紧格局,精废价差难以大幅走扩。因此,冶炼厂的冷料供应趋紧,废铜制杆开工率难有明显修复,废铜替代效应偏弱。

图1:铜精矿进口量

数据来源(海关总署,西南期货研究所)

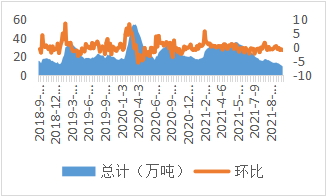

图2:废铜进口量

数据来源(海关总署,西南期货研究所)

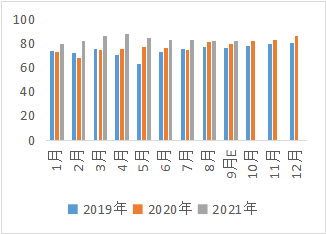

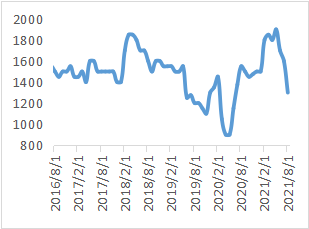

粗铜货源紧俏,限电影响扩大,电解铜产量恢复缓慢。二季度以来,随着铜精矿加工费和硫酸价格持续上涨,矿产铜利润不断走强。从第三方调研数据来看,计划四季度检修的冶炼厂多检修粗炼产线,而近期废铜供应紧张导致市场流通的粗铜货源紧俏,粗铜加工费亦于高位大幅下滑,冶炼利润明显收窄;此外,目前来看,限电政策对冶炼端影响相对有限,但需警惕南方地区冶炼厂的后续影响情况。因此,受粗铜供应紧张和限电政策影响,料四季度电解铜产量恢复缓慢。

图 3:国内电解铜产量(单位:万吨)

数据来源:SMM、西南期货研究所

图 4:国产粗铜加工费(单位:元/吨)

数据来源:SMM、西南期货研究所

消费存有韧性,关注限电影响。截至8月底,年内国家电网工程投资完成额累计值不足50%,叠加废铜替代效应明显下降,精铜制杆行业对电解铜的消耗量有望走高;房地产新开工和竣工数据呈剪刀差走势,新开工数据持续走弱,但竣工数据维持在相对高位,短周期来看,房地产板块的铜消费不会出现明显下滑;家电板块基本呈同比正增长趋势,维持对电解铜的需求;尽管新能源汽车产销量保持高景气度,但因缺芯问题迟迟未解决,汽车整体产量难以摆脱负增长,从而导致汽车板块的铜消费需求下降;前三个季度的贸易出口额表现亮眼,给予消费强带动,在高基数和海外产业链逐步恢复的背景下,料四季度贸易出口方面的边际增量比较有限,甚至有走弱的风险。

受能耗双控影响,江苏、广东等地的铜下游企业,如线缆、漆包线、铜杆厂等,均表示中秋节前后收到限电通知,尤其中小规模企业执行力度较强。目前来看,限电政策对铜消费端影响略大。

全球低库存逻辑仍有效。从近期国内社会库存表现来看,铜价走弱后下游刚性需求有所兑现,叠加出口需求,国内电解铜社会库存续降至历史低位。从全球电解铜显性库存来看,低库存的强支撑逻辑依然有效,后续随着欧洲经济恢复,料全球电解铜低库存局面具有持续性。

图 5:国内电解铜社会库存

数据来源:同花顺、西南期货研究所

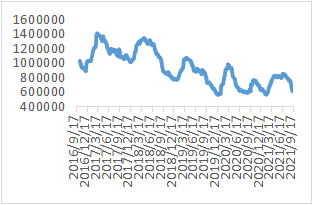

图 6:全球电解铜显性库存(单位:吨)

数据来源:同花顺、SMM、西南期货研究所

展望四季度,矿供应趋松,而废铜供应收紧,同时,阶段性限电和抛储此消彼长,尽管部分冶炼厂有年底冲量的计划,但预计供应端边际增量有限;在铜价回调后消费需求立即得到反馈,表明下游存在刚性需求,若限电对铜产业链的影响未出现明显失衡,电解铜低库存对价格的支撑逻辑仍有效。同时,美国财政和货币信号逐步落地,宏观对市场的影响将加剧。因此,在宏观和基本面的共同作用下,料铜价上行阻力较大,大概率维持震荡行情。