摘要

全球流动性收紧,海外经济增速回落,市场担忧超预期的紧缩货币政策将引发境外经济衰退,下半年“衰退定价”仍将为铜价的交易主线。基本面看,下半年疫情及极端天气对铜矿的影响弱化,同时铜精矿新扩建项目逐步落地,铜矿供应相对宽松。电解铜方面,冶炼厂集中检修期已过,且下半年新增冶炼产能较多,叠加进口窗口逐步打开,供应趋松。需求方面,国家大力发展基建,电网对铜消费起托底作用,汽车消费受利好政策有所提振,但外需回落及地产处于下行周期,将长期拖累地产及家电需求走弱,铜消费进一步提升空间有限。在宏观及基本面的双重利空下,铜价下行趋势不改,预计下半年运行区间为4.8-6.5万/吨,操作上以反弹抛空为主。

一. 行情回顾

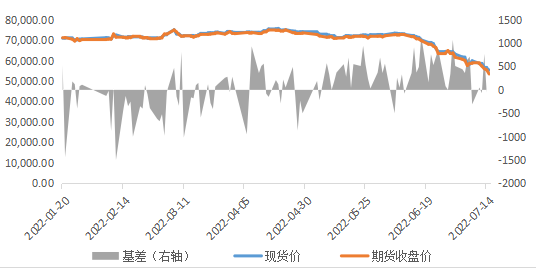

2022年1-5月铜价呈震荡上行之势,自6月上旬起,铜价转为急速下跌。截止2022年7月15日,沪铜主力合约收于53480元/吨,年内下跌16900元,跌幅24%,伦铜下跌26.45%。2021年12月31日长江有色1#铜现货价为70010元/吨,7月15日 跌至55340元/吨,跌幅21%。一季度受能源紧张、伦镍挤仓及俄乌战争带来的供应忧虑推动铜价震荡上涨,在四月下旬走高至75000元/吨,后随着美联储显露鹰派立场,海外主要经济体纷纷进入加息潮,叠加全球经济数据不佳,使得市场对经济衰退预期升温,铜价走出大幅下跌行情,打破自2021年下半年以来的高位震荡行情。现货与期货走势基本一致,由于今年铜库存处于历史低位,上半年现货升贴水大部分时间处于升水状态。自六月末,受下游需求疲软影响,升水回落明显,预计下半年升水重心将下移。

图表1:沪铜价格走势

来源:Wind,福能期货研究院

二.全球央行大规模加息下铜价进入下行周期

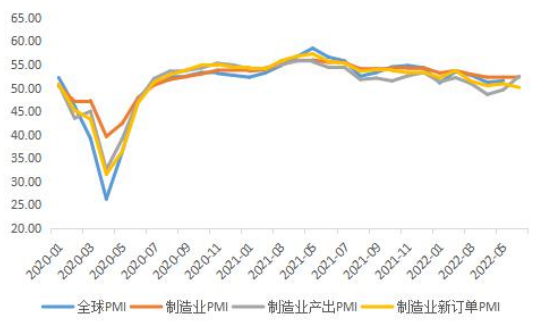

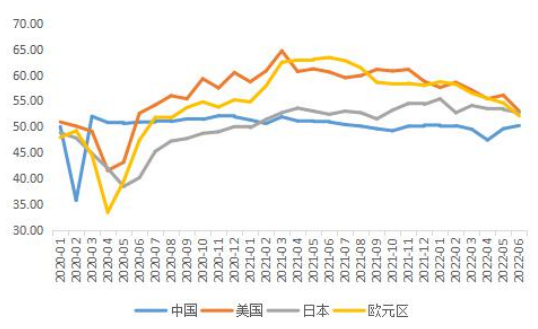

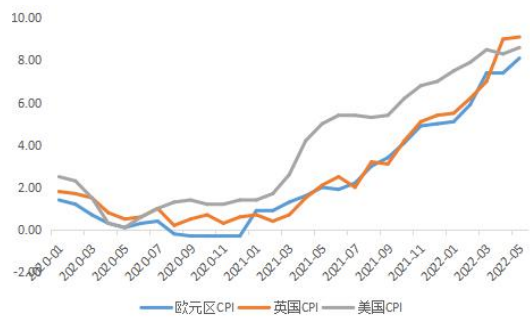

2022年俄乌战争推高能源与粮食价格,海外主要国家CPI出现大幅上涨,5月美国CPI同比上涨8.6%,英国CPI同比上涨9.1%,欧元区CPI同比上涨8.1%,均创下新高。高通胀促使欧美央行加快加息节奏,6月美联储议息会议上确定加息75bp,为1994年以来最大单次加息幅度。随着鲍威尔在半年度货币政策报告中释放坚定抗通胀的决心,市场预计美联储将在7月份再次加息75bp的概率高于90%。与此同时,欧央行宣布结束量化宽松时代,全球流动性进一步缩紧。由于俄乌问题短时间无法解决和境外流动性收紧引发境外经济回落风险,近期世界银行下调2022 年全球经济增速预测至2.9%。同时,根据彭博经济的最新预测,在消费者信心创下历史新低且利率飙升之后,美国未来12个月内经济衰退的可能性已飙升至38%。与此同时,海外主要地区制造业PMI均呈回落之势。全球摩根大通制造业PMI从今年2月的53.5%,逐步回落至5月的51.5%,制造业产出和新订单指标也较年初有大幅回落。6 月 ISM 美国制造业 PMI 为 53%,较年初回落 4.6%。6 月日本制造业 PMI 为 52.7%,较年初回落 2.7%。6 月欧元区制造业 PMI 为 52.1%,较年初回落 6.6%,拉动铜消费的动能减弱。

图表2:摩根大通全球PMI ,全球主要地区制造业PMI

数据来源:Wind

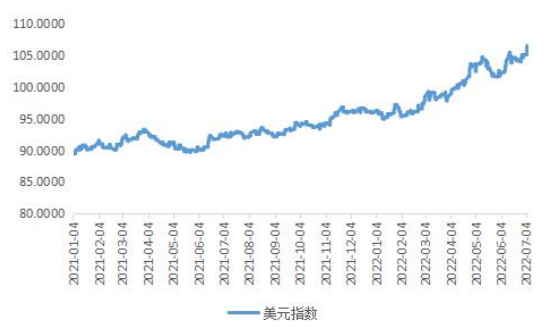

图表3:海外主要国家CPI(%),美元指数

数据来源:Wind 整体来看,4月国内疫情对中国经济冲击明显,上半年国内生产总值同比增长2.5%,距离全年5.5%的目标仍有一定距离。全球经济周期错配,中国经济从疫情中逐步恢复,而欧美从滞涨转为衰退。在中国“稳增长”、美国“抗通胀”的背景下,中美货币政策背离加大。一方面,我国加速落地一系列积极的财政政策,5月央行先后下调首套房按揭贷款利率及5年期LPR利率、6月国常会提出要加快稳经济一揽子政策措施落地生效并调增政策性银行8000亿元信贷额度。但是中国利好政策对铜价提振作用有限,且国内疫情反复对经济构成较大影响。在国外宏观利空的压制下,铜价走出大跌行情。另一方面,铜具有较强的金融属性,与美元指数呈负相关性。高通胀促使美联储加快加息节奏,推动美元指数持续上涨创下近两年新高。同时,激进的紧缩货币政策也引发市场对未来经济衰退的担忧,下半年“衰退定价”将成为铜的交易主线。

三.铜供应趋松

1.铜精矿供应维持宽松

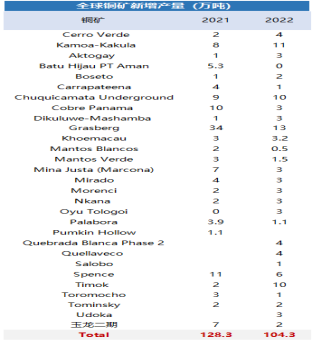

据ICSG数据,2021年1-3月全球铜精矿产量为523.2万吨,同比增长2.37%。智利为全球第一大铜矿供应国,2021年铜精矿产量占全球的26.67%, 秘鲁排名第二,产量占全球的10.48%。分国家来看,4月份智利铜产量为42.17万吨,同比降低9.8%,2022年前4个月智利产量171.4万吨,同比降低7.6%。上半年智利受疫情和极端干旱天气影响,铜精矿产量明显下滑。随着下半年海水淡化项目投入运营,很大程度可以保障矿业企业的正常生产,极端天气对智利铜矿的开采干扰将减少。此外,智利上半年感染新冠病毒人数较多使得劳动力出现短缺,随着其疫苗接种比例的提升,疫情对矿端的影响也将逐步减弱。4月秘鲁铜精矿产量为17万吨,同比降低1.7%,2022年前4个月秘鲁产量72.4万吨,同比增长2.8%。二季度,秘鲁Cuajone、Antapaccay和Las Bambas铜矿陆续发生抗议活动,造成矿山停产,对产量造成一定干扰。其中,Las Bambas及Cuajone铜矿受抗议活动影响较大,生产被迫暂停近两个月,预计产量损失分别约为2.1万吨、2.7万吨。2022年二季度全球大部分铜企由于铜矿品位下降、天气、罢工及新冠疫情等因素,产量均出现了下滑的情况。但是2022年全球铜精矿新扩建数量较多,总计约为104.3万金属吨,紫金矿业塞尔维亚Timok铜矿、紫金矿业刚果金Kamoa-Kakula铜矿、Grasberg铜矿、Chuquicamata铜矿均贡献超10万金属吨。根据 WoodMackenzie 数据,预计2022 年全球铜矿产量为 2216 万吨,同比增长 3.2%,整体来看供应仍然是相对宽裕的。Antofagasta与江西铜业、铜陵有色、金川集团就2022年下半年铜精矿长单加工费达成一致,TC/RC定为75.0美元/干吨及7.50美分/磅,TC处于较高水平,也反映市场对铜矿维持供应宽松的预期。

图表4:全球铜矿产量(万吨),全球铜矿新增产量(万吨)

数据来源:smm,wind

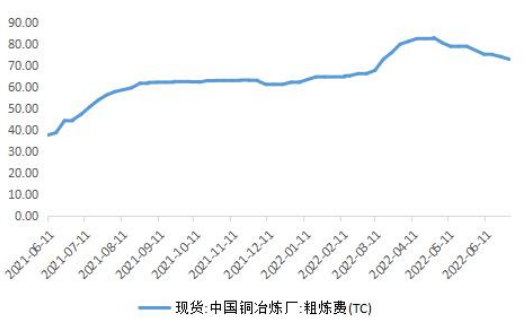

2.下半年新增产能集中投放,电解铜产量稳步攀升

5 月中国精炼铜产量91.2万吨,同比增长 4.7%,1-5月精炼铜累计产量为440万吨,同比增长3.2%。新增精炼产能方面,核心项目大冶有色40万吨新增产能将于2022年第三季度投放,预计带来产量增长20万吨。其他项目多数将于下半年投放,有望带来20万吨增量。随着扩建项目陆续投产,冶炼厂检修减少,叠加TC加工费及硫酸价格维持高位,冶炼厂利润较高,下半年国内电解铜产量稳步攀升。预计2022 年中国电解铜产量为 1035万吨,同比增长 3.7%。

图表5:电解铜产量(万吨),中国铜粗炼和精炼新增产能(万吨)

图表6:硫酸价格(元/吨),TC加工费(美元/干吨)

数据来源:wind,福能期货研究院

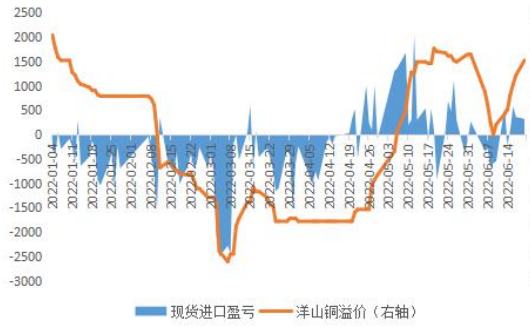

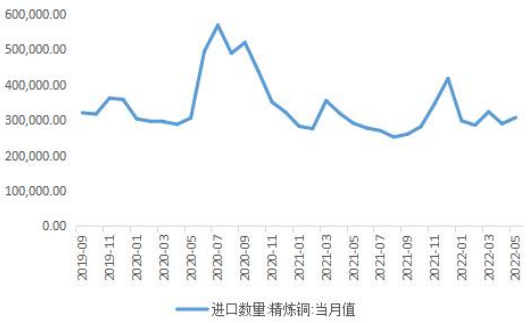

3.进口窗口逐渐打开

5 月中国精炼铜进口量30.72万吨,同比增长5.54%,1-5月精炼铜进口量为150.35万吨,同比下降1.28%。在全球加速加息的背景下,市场悲观情绪导致内外盘铜价双双下跌,但国内在稳增长政策的支撑下,跌幅不及外盘,造成比价回升,洋山铜溢价大幅上涨。近期进口盈利已经开始小幅盈利,随着物流改善,进口铜有望持续流入,预计下半年进口量将大于上半年。

图表7:现货进口盈亏(元/吨),电解铜进口数量(吨)

数据来源:smm,wind,福能期货研究院

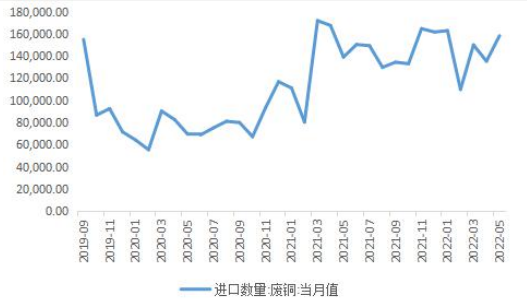

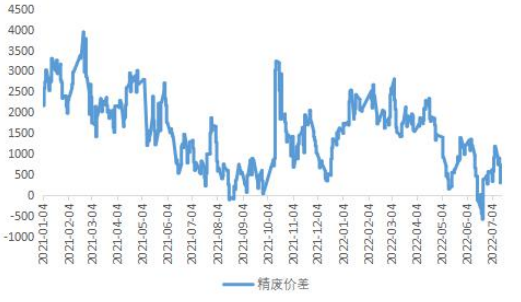

4.废铜维持供应紧张格局

根据SMM数据,1-5月国内废铜产量40.2万吨,累计同比下降22%。主要受疫情和财税40号文影响,中国废铜产量减少。5 月中国废铜进口量15.82 万实物吨,同比增长16.9%,1-5月精炼铜进口量为71.61万实物吨,同比增长 6.7%。2021年再生铜进口许可制度出台后,再生黄铜可自由进口,使得2021年以来我国废铜进口量维持在高位。近期国内铜价大幅下挫,精费价差缩窄,废铜替代作用减弱。整体来看,海外货源供给增量有限,国内废铜回收量较难增加,预计下半年供应仍偏紧。

图表8:废铜进口数量(万实物吨),精废价差(元/吨)

数据来源:smm,wind,福能期货研究院

四.终端需求疲软

1. 电力投资稳定

1-5月电网基本设施投资累计完成额1263亿元,累计同比增长3.1%;电源基本设施投资累计完成额1470亿元,累计同比增长5.7%。2022年国家电网计划投资额为5012亿元,同比增长 5.96%,处在较高水平。此外,6月8日,国家电网透露今年将投资900亿元加快城市电网建设。其中,特高压建设用铜量较少,电源投资方面,以清洁能源为主体的新型电力系统的构建一定程度上提振铜消费。在需求收缩及疫情冲击下,中国经济下行的压力愈发凸显,基建成为今年经济增长的主要推手。5月基建投资累计53,802亿元,同比增长6.7%。月度投资除了4月受疫情冲击较大,其余月份同比增速均在7%以上。电网投资本质上属于基建,基建加速落地促进铜消费。截至6月,2022年新增专项债已完成年度发行量的72%,四季度基建投资大概率回落,但政府仍可能通过提前下达明年专项债额度来刺激经济,电力领域的需求保持稳定。

图表9:电网及电源基本建设投资额(亿元)

数据来源:Wind

2.房地产处于向下趋势,家电需求走落

2022年1-5月,全国房屋竣工和新开工面积累计同比增长分别为-15.3%和-30.6%。在销售和融资端没有明显改善下,下半年新开工面积仍将下滑。而竣工端在地方政府“保交付”要求下,或逐渐修复。当下房地产仍处于磨底阶段,下行趋势难改。家电方面,空调耗铜是最大的,铜占空调原材料的25%左右。5月中国空调产量2182.9万台,同比回落1.04%,呈现旺季不旺之势。1-5月空调累计产量9933.5万台,累计同比回落0.8%。今年空调旺季已过,家电消费难有起色。据产业在线预测,2022 年空调销量预计 15166 万台,同比增幅 0.1%,内销 8607 万台,增幅 3.2%,出口 6559 万台,同比回落 3.7%。总的来看,地产处于下行周期中,将长期拖累家电需求走弱。同时随着海外产能的恢复及经济增速回落,外需回落,家电出口将面临较大压力。

图表10:房地产,空调当月产量及同比

数据来源:wind,福能期货研究院

3.汽车刺激消费政策密集出台有望提振消费

5 月汽车产量 199.3 万辆,同比下降 4.8%。1-5 月汽车累计产量 994.3 万辆,累计同比下降 7.2%。5 月新能源汽车产量50万辆,同比上升108.3%。1-5 月新能源汽车累计产量 218.1万辆,累计同比上升111.7%。受上海等地疫情影响,4月汽车产量骤减。国常会决定,阶段性减征部分乘用车购置税600亿元,有望拉动100-200万乘用车新增需求。新能源汽车下乡活动叠加各地促新能源汽车消费政策出台,下半年新能源车销量有望迎来高增长。综上,随着疫情好转及汽车刺激消费政策密集出台,预计下半年汽车产销量有望回升。

图表11:汽车产量(万辆),新能源汽车产量(万辆)

数据来源:wind,福能期货研究院

五.库存低位回升

全球库存低位回升。截止7月1日,三大交易所库存为26.02万吨,较年初增加6.99万吨。其中,LME铜库存年内增加3.79至12.69万吨,Comex铜库存年内增加0.35至6.67万吨,上期所铜库存年内增加2.85至6.67万吨。考虑到下半年冶炼厂集中投产,国内需求疲软,预计国内库存将增加。此外,考虑到受铝锭重复质押风波带来的影响,铜融资贸易可能走弱,不可流通库存或将释放,导致现货市场供应增加,从而对铜价造成不利影响。

图表12:中国铜库存:境内+保税区(吨), 三大交易所库存(吨)

数据来源:wind,福能期货研究院

六.总结综上所述,全球流动性收紧,海外经济增速回落,市场担忧超预期的紧缩货币政策将引发境外经济衰退,下半年“衰退定价”仍将为铜价的交易主线。基本面看,下半年疫情及极端天气对铜矿的影响弱化,同时铜精矿新扩建项目逐步落地,铜矿供应相对宽松。电解铜方面,冶炼厂集中检修期已过,且下半年新增冶炼产能较多,叠加进口窗口逐步打开,供应趋松。需求方面,国家大力发展基建,电网对铜消费起托底作用,汽车消费受利好政策有所提振,但外需回落及地产处于下行周期,将长期拖累地产及家电需求走弱,铜消费进一步提升空间有限。在宏观及基本面的双重利空下,铜价下行趋势不改,预计下半年运行区间为4.8-6.5万/吨,操作上以反弹抛空为主。