摘要

1.美国9月通胀数据超预期,市场对美联储11月加息75基点达成预期。全球多国PMI持续萎缩处于荣枯线下方,全球经济步入衰退,宏观中期偏空压力仍存。

2.海外矿企干扰因素仍存但三季度产量回升叠加新增铜矿项目仍有投产,第四季度全球铜矿供应将保持宽松。铜精矿加工费TC上升,硫酸价格走弱冶炼利润受到影响。10月尽管有某炼厂进入检修,但是国内电解铜总产量仍将继续攀升。受人民币贬值影响,沪伦比值不断走高。进口窗口开启,进口货源流入活跃。

3.现货受高升水抑制,中游开工减缓按需补货。旺季消费临近尾声,国内在稳增长政策提振下,电力基建投资持续发力带动,新能源汽车景气度高。不过地产板块仍有拖累,但当前恶化程度有所放缓。托克警告全球铜库存已降至危现的极低水平,10月中旬国内交易所库存大幅累库,但随着换月交割结束,又开始了持续去库。LME讨论俄罗斯金属可能行,伦铜仓单下降,注销仓单比回升。

报告正文

一、期现行情回顾

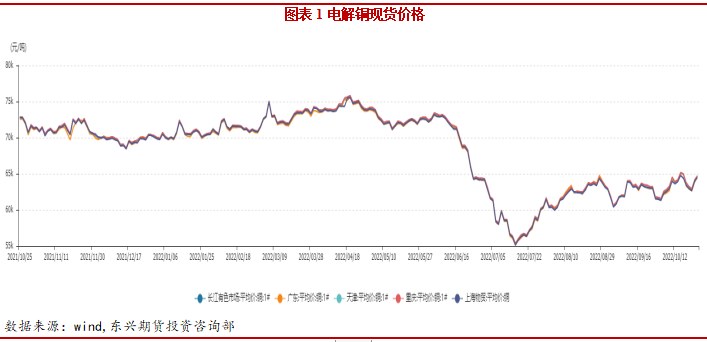

截止至2022年10月26日,长江有色市场1#电解铜平均价为64420元/吨,较上一交易日减少250元/吨;上海、广东、重庆、天津四地现货价格分别为64175元/吨、64460元/吨、64470元/吨、64420元/吨。本月铜价偏强震荡,月差高企现货供应紧张,但下游采购情绪一般。

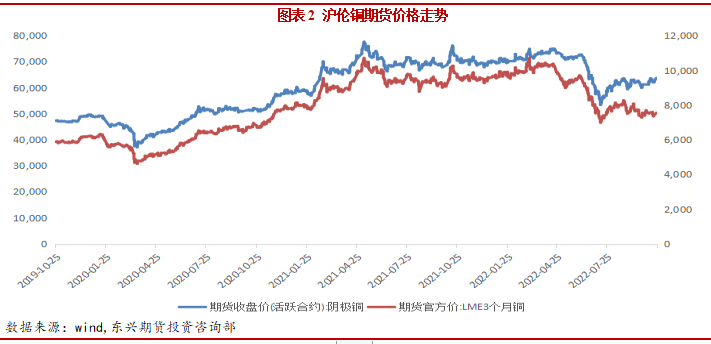

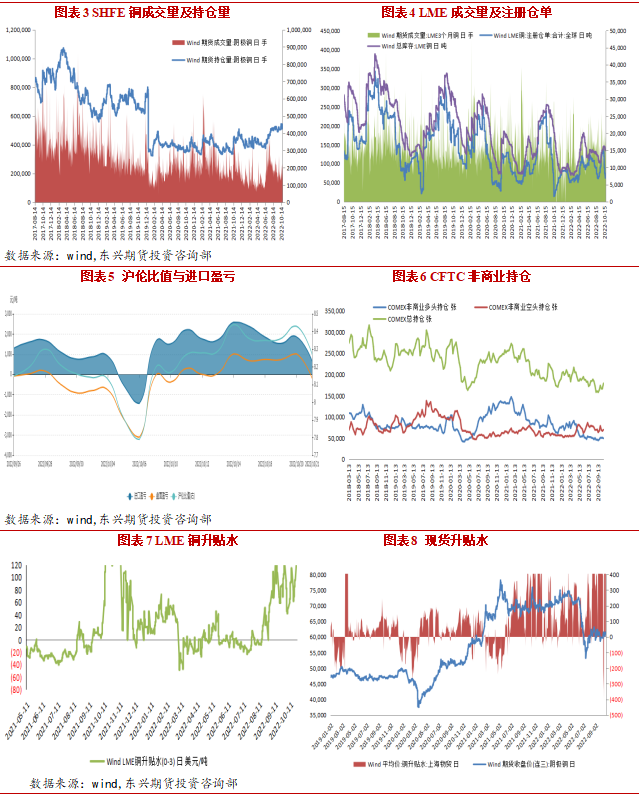

本月铜价内强外弱,海外通胀高企央行经济衰退和加息预期压制。国内稳增长支撑,旺季需求稳健铜价在63000元/吨附近高位震荡。伦铜在7500美元/吨附近偏弱震荡,沪铜指数月度持仓量为46万手。

截至10月26日,沪伦比值为8.25,进口盈利1301.83元/吨。受人民币贬值影响沪伦比值不断走高,进口窗口打开清关货源稳定流入国内市场;截至10月18日当周,纽约商品期货交易所铜多头增仓或6.52%至163612张,空头增仓7.62%至164218张。总持仓较上一周增加6.74%;截至10月25日,LME市场升水111美元/吨,LME逼仓风险下升水最高升至133创下年内新高。国内上海地区升水365元/吨,国内现货升水持续高企,货源紧张支撑价格。

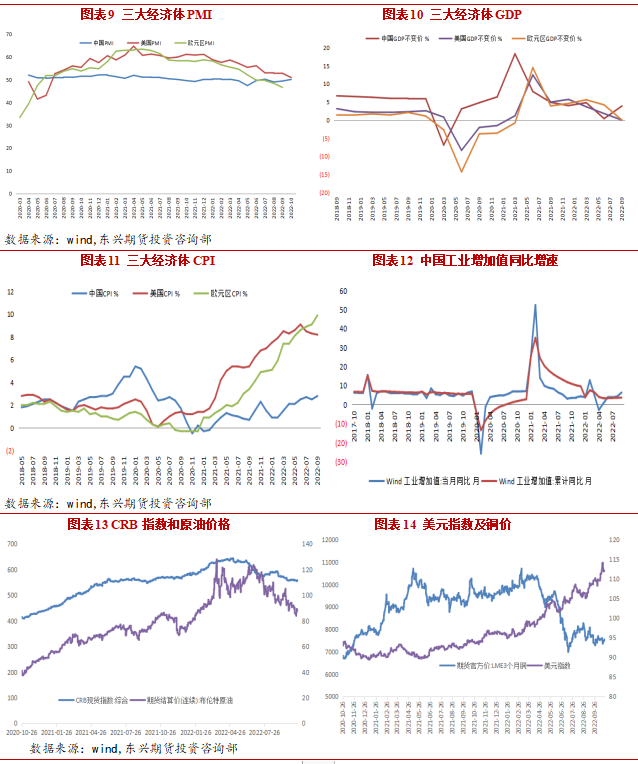

二、宏观经济

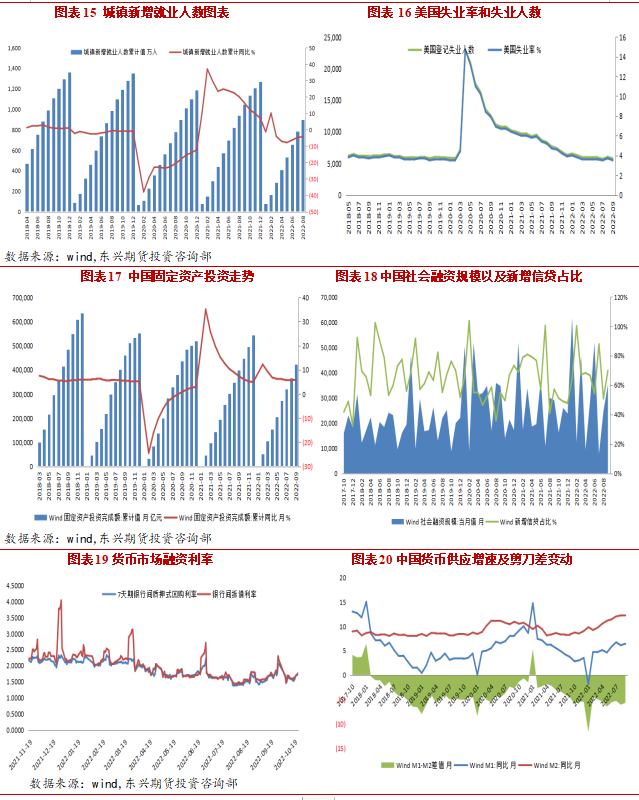

美国10月markit制造业PMI初值为49.9,前值为52;欧元区10月制造业PMI指数初值46.6,前值为48.4,明显低于50临界水平,达到2020年5月以来新低,验证欧洲经济衰退加速,而美国经济已进入衰退边沿。中国10月制造业PMI为49.2,在连续两个月上升后再次下降,前值为50.1。截至10月28日美元指数110.6763,美联储即将宣布加息,全球流动性紧缩和经济衰退令美元保持强势。截至27日布油收于93.26美元/桶,原油价格但仍处高位震荡格局。

中国9月的金融数据表现异常强劲,新增信贷和社融增量双双创下历史同期新高。9月社会融资规模增量为3.53万亿元,比上年同期多6245亿元;9月末社会融资规模存量为340.65万亿元,同比增长10.6%;人民币贷款增加2.47万亿元,同比多增8108亿元,较8月1.25万亿元的水平几乎翻倍。M2余额262.66万亿元,同比增长12.1%;M1余额66.45万亿元,同比增长6.4%。;截至10月27日,7天SHIBOR为1.7260%,7天银行间质押式回购利率为1.7588%。本月MLF等量平价续作符合市场预期,四季度资金面保持平稳。

三、产业基本面

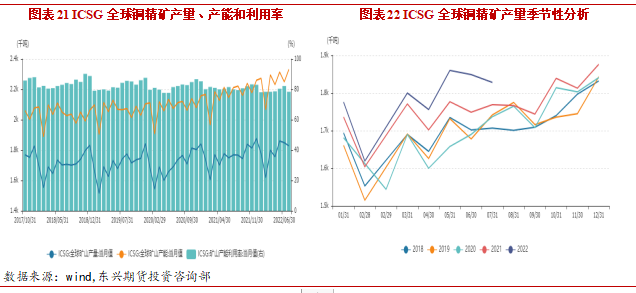

1、全球矿山产能及产量

据ICSG,7月全球矿山产量同比上升3.3%至183万吨。2022年1-7月全球矿山产量1248.8万吨,同比增长3.14%。考虑到2022年新增铜矿项目仍有投产,第四季度全球铜矿供应将保持宽松,预计2022年全球新扩建铜矿项目约112万吨,增量主要集中在印尼、塞尔维亚、刚果。智利、秘鲁的铜矿产量受到政治、干旱气候、品位下降等因素影响,将出现不同程度的下滑。

必和必拓三季度铜产量41万吨,同比增加9%,环比增加11%。五矿资源第三季度铜总产量为95601吨,环比增加115%。安托法加斯塔三季度铜产量环比增长40.1%至18.19万吨。自由港三季度铜产量增长7%至10.6亿磅。墨西哥南方铜矿的铜产量下降了10.6%,海外铜矿供应趋松,国内铜精矿港口库存高企,矿端供应宽松。

2、精炼铜产量及冶炼厂动态

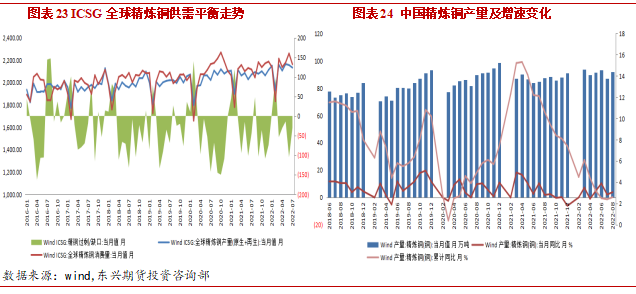

据WBMS,1-8 月全球铜市供应短缺65.7万吨,2021年全年为供应短缺28.3万吨。1-8月全球精炼铜产量为1640万吨,同比增长1.3%,其中中国和印度产量增幅明显,增幅分别为25.1万吨和5.2万吨。

中国9月精炼铜产量为90.9万吨,同比增加13.21%。累计产量为761.13万吨,同比增加1.62%。主因限电检修等干扰因素减弱,企业追产以及新产能在逐步爬产。从10月国内冶炼厂排产计划来看,尽管有山东、福建某炼厂进入检修,但是国内电解铜总产量仍将继续攀升。预计10月国内电解铜产量为93.66万吨,环比上升3.04%,同比上升18.65%。

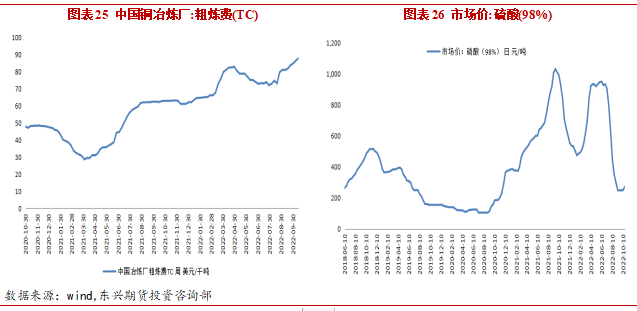

2022年加工费呈现重心上移的走势,截至上周TC/RC为每吨87.8美元和每磅8.78美分。CSPT第四季度的TC/RC底价定为每吨93美元和每磅9.3美分,同比提高32.9%创下五年高位。高于三季度的每吨80美元和每磅8美分,因为全球铜精矿供应预计增加,而冶炼需求预计稳定。截至10月20日全国硫酸(98%)市场价为273.4元/吨,硫酸价格持续回落,冶炼利润也出现大幅下滑。

3、进出口与库存

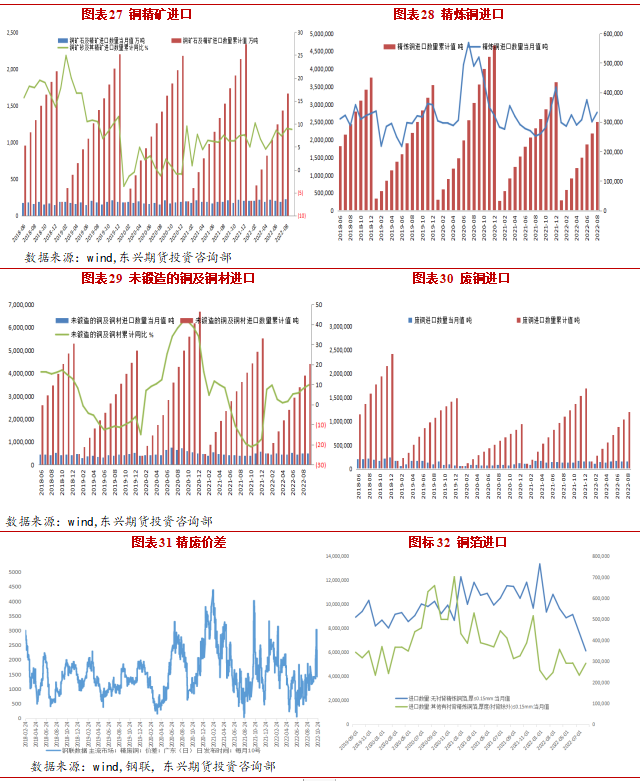

据海关总署数据,9月铜矿砂及其精矿进口量为227.3万吨;1-9月累计进口量为1889.5万吨,同比增8.8%;9月废铜进口量为16.7万吨,环比增8.09%,同比增24.33%;9月未锻轧铜及铜材进口量为51万吨;1-9月累计进口量为441.3万吨,同比增9.8%。受人民币贬值影响,沪伦比值不断走高。进口窗口开启,国内极低库存下进口需求大增。

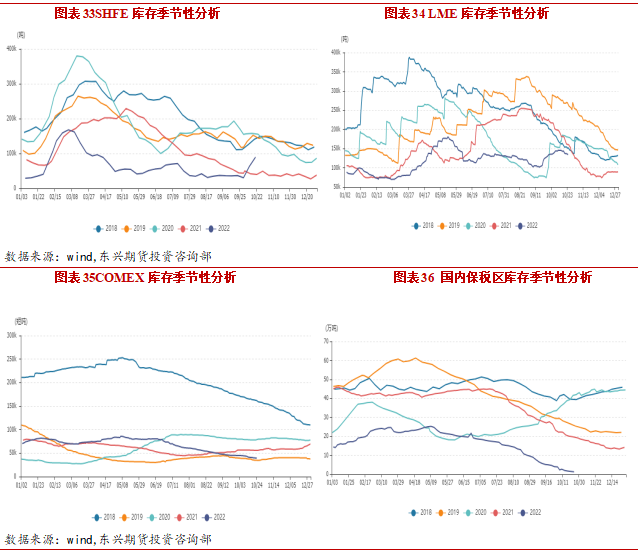

截止10月25日,LME铜库存13.4万吨,较月初微增850吨。上期所铜库存较上月大增5.9万吨至8.96万吨。纽约交易所铜库存3.9万吨,较月初减少0.6万吨。保税区库存回落至极低位,进口货源流入。LME库存流入国内,换月后国内库存开始回升,LME逼仓风险仍存。

4、下游消费端

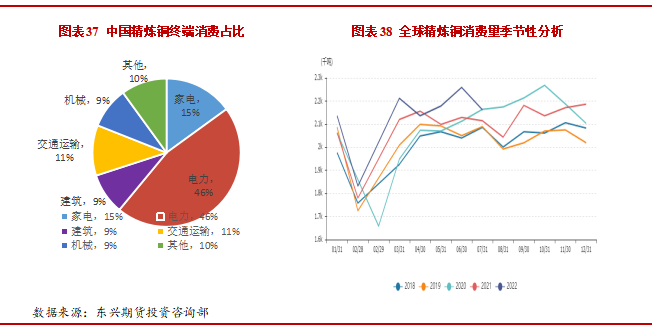

国内铜终端消费主要集中在电力电缆、家电、汽车、房地产 等行业板块。其中电力电缆占比接近46%,家电占15%,汽车行业占比 11%,建筑占比9%。中国开启“碳达峰、碳中和”进程相关政策部署密集出台,经济发展更绿色更低碳将是未来发展的主旋律,而实现“碳达峰、碳中和”目标意味着更多的电能将替代化石能源消耗,全社会电力需求将大大提升。铜作为导电性能 仅次于银的有色金属,它是发展能源清洁化、终端电气化的必不可少的材料,因此在实现“碳达峰、碳中和”的目标过程中,势必将从发电端和用电端两方面加大对铜金属的需求。

在碳中和目标指引下,中国将重点从电力深度脱碳和提高终端电气化率两个方面着手降低碳排放,电力深度脱碳将催生风电、光伏清洁能源的大力发展,而提高终端电气化率将令工业领域能源消耗煤改电,交通领域新能源车大力发展。预计“十四五”期间,风电年均装机量5000万千瓦时,带动铜年均消耗30万吨,光伏年均装机量7000万千瓦时,带动铜年均消耗22.4万吨,工业领域煤改电每年新增铜消耗3.4 万吨,新能源车大力发展每年新增铜消耗29万吨,总体测算,“十四五”期间,碳中和目标将令中国铜领域每年铜消耗增加85万吨。

据钢联调研,9月铜杆企业开工率为71.29%,环比增3.94%,同比增6.86%;铜板带企业开工率为75.71%,环比增1.74%;铜管企业开工率为57.26%,环比增10.06%,环比减18.61%。

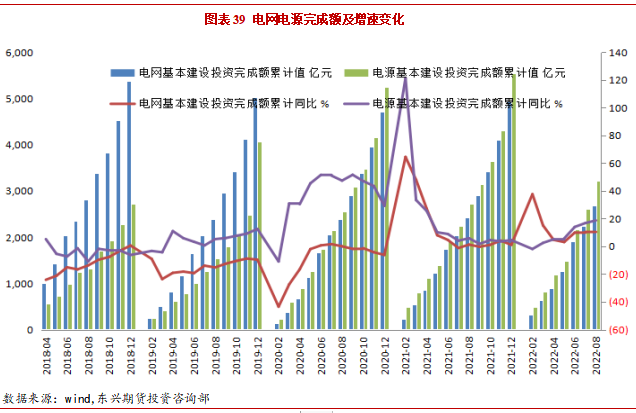

1-9月电源累计投资3926亿元,同比增长25.1%,电网累计投资3154亿元,同比增长9.1%。电网投资超前发力,稳增长调控预期明显。国网计划2022年投资5012亿元,为国网历史上首次突破5000亿元,同比增加8.84%。“十四五”期间国家电网、南网共计划投入近3万亿元,环比“十二五”、“十三五”期间分别上涨50%、14.3%,推进电网转型升级。电网作为铜的最大消费板块,对铜价的拉动效应明显。

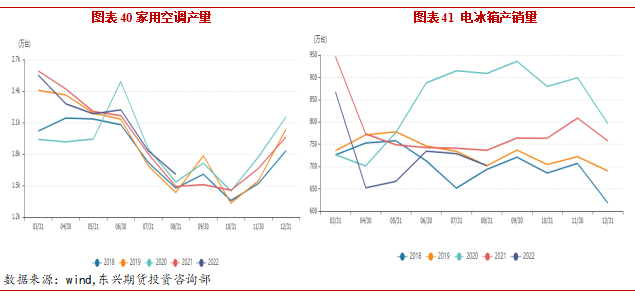

9月空调产量1858万台,同比增长20.9%;1-9月累计产量17491.5万台,同比增长3.5%。高温结束后,零售端销量仍有压力,10月内销排产双位数增长需求延续边际改善趋势。9月冰箱产量799.5万台,同比增长4.6%;1-9月累计产量6433.1万台,同比下降3.1%。销量9月线上线下都有所下滑,出口压力较大。

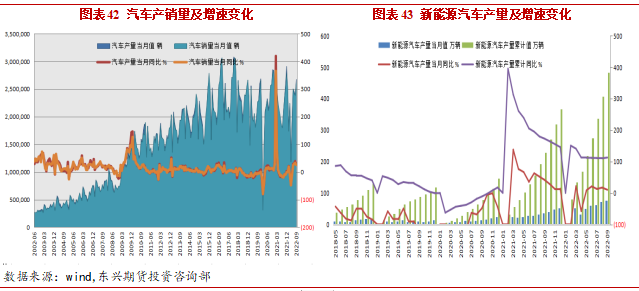

9月我国汽车产销分别完成267.2万辆和261万辆,环比增长11.5%和9.5%,同比分别增长28.1%和25.7%。其中新能源汽车产销分别完成75.5万辆和70.8万辆,同比分别增长1.1倍和93.9%,市场占有率达到27.1%。

中汽协上调今年新能源乘用车销量预期,从此前的600万辆上调至创纪录的650万辆。相较于去年299万辆的新能源乘用车年度销量,今年650万辆销量预期翻了一番。新能源汽车用铜量约为传统汽车的4倍,随着新能源汽车产量占比的进一步提升,汽车行业对精炼铜的需求有望继续增加。

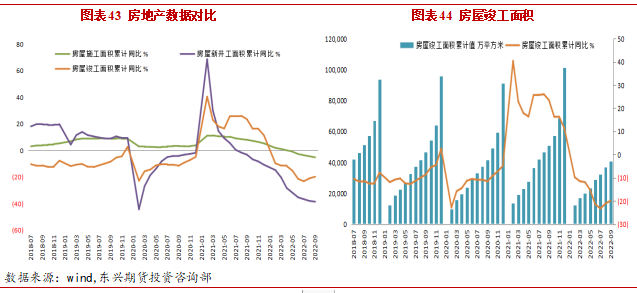

9月全国房地产开发投资103559亿元,同比下降8%。房屋施工面积累计878919万平方米,累计同比下降5.3%。房屋新开工面积累计94767万平方米,累计同比减少38%。地产下滑趋势尚未出现根本性改变,虽然国家出台了一系列稳增长政策,但在地产调控总基调不变的情况下,市场暂时未见回暖迹象。

不同于螺纹钢水泥,铜铝等有色金属主要用于房屋建设后半段,房屋竣工面积更具有参考意义。1-9月房屋竣工面积累计值为40879万平方米,累计同比减少19.9%。

四、行情展望

本月铜价偏强运行,沪铜主力合约在62000-64000元/吨高位震荡。美国9月通胀数据超预期,市场对美联储11月加息75基点达成预期。全球多国PMI持续萎缩处于荣枯线下方,全球经济步入衰退,宏观中期偏空压力仍存。

供应端,海外矿企干扰因素仍存但三季度产量回升叠加新增铜矿项目仍有投产,第四季度全球铜矿供应将保持宽松。铜精矿加工费TC上升,硫酸价格走弱冶炼利润受到影响。10月尽管有某炼厂进入检修,但是国内电解铜总产量仍将继续攀升。受人民币贬值影响,沪伦比值不断走高。进口窗口开启,进口货源流入活跃。

消费端,现货受高升水抑制,中游开工减缓按需补货。旺季消费临近尾声,国内在稳增长政策提振下,电力基建投资持续发力带动,新能源汽车景气度高。不过地产板块仍有拖累,但当前恶化程度有所放缓。托克警告全球铜库存已降至危现的极低水平,10月中旬国内交易所库存大幅累库,但随着换月交割结束,又开始了持续去库。LME讨论俄罗斯金属可能行,伦铜仓单下降,注销仓单比回升。

总体来说,全球通胀高企经济衰退和加息预期压制铜价。短期基本面供需偏紧,全球库存低位,强现实弱预期支撑铜价。但中期宏观压力仍存,操作建议逢高布空性价比仍高。