震荡铺垫水面静,一鸣惊人终有时

——2023年铜二季度策略与展望摘要宏观:美联储政策平衡的难度明显上升,高通胀与经济衰退的博弈加重,目前美联储仍将把控制高通胀作为首要目标,但加息对实体经济及金融稳定的压力仍存,预计美联储本轮加息或进入尾声。中远期来看,美国经济衰退压力较大。 供应:矿端供应整体呈现偏紧态势,预计Q2随着海外矿端扰动影响下降,矿端产量逐渐恢复,TC价格逐渐抬升,供应格局微有改善,节奏上矿端集中放量预计会在下半年。冶炼端,预计Q2海内外炼厂供给释放节奏有所分化,海外炼厂将进入恢复阶段,供给释放节奏将加快;中国精铜供给将延续增长趋势,但Q2国内检修较多,预计精铜增产节奏将有所放缓。此外,需关注废铜对精铜的替代作用。需求:Q2将进入消费季节性旺季,预计铜主要需求(电力电网)仍有增长预期;随着3月央行降准实施,Q2内需将进一步复苏,房地产及家电需求边际有所改善;预计Q2新能源汽车产销数据将持续回暖,但传统汽车领域消费萎缩,汽车板块用铜需求保持稳定。库存及供需平衡:由于Q1海外矿山扰动较大,预计全年过剩水平有所下降。现阶段全球精炼铜显性库存有所下降,库存边际变化对铜价形成支撑。预计Q2铜价延续偏强走势,国内精炼铜供需边际继续改善,铜价或形成上行突破。操作建议:待回调布局中期多单,关注71500阻力位。风险因素:1.旺季需求不及预期 2.海外宏观风险 3.美联储政策

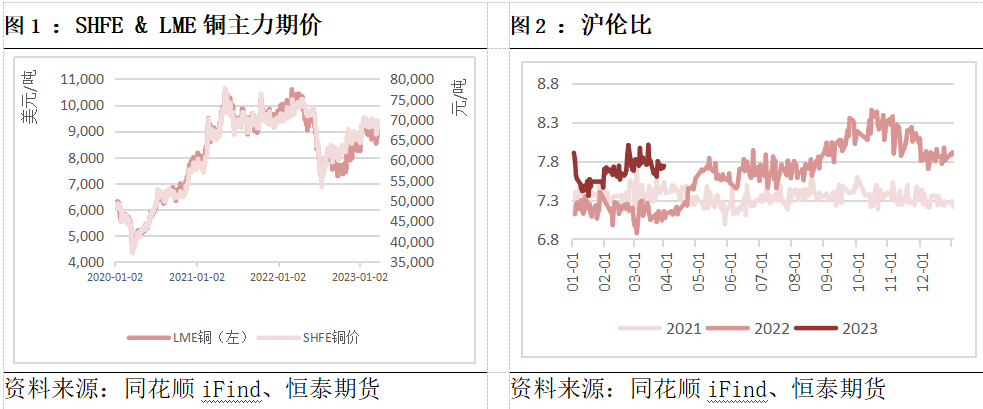

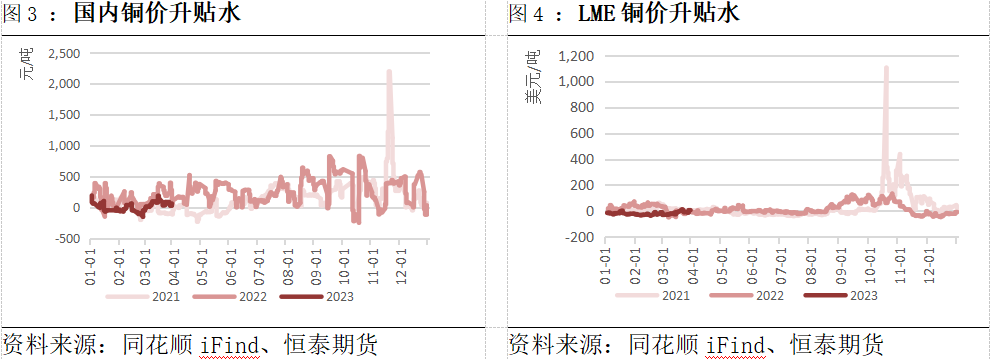

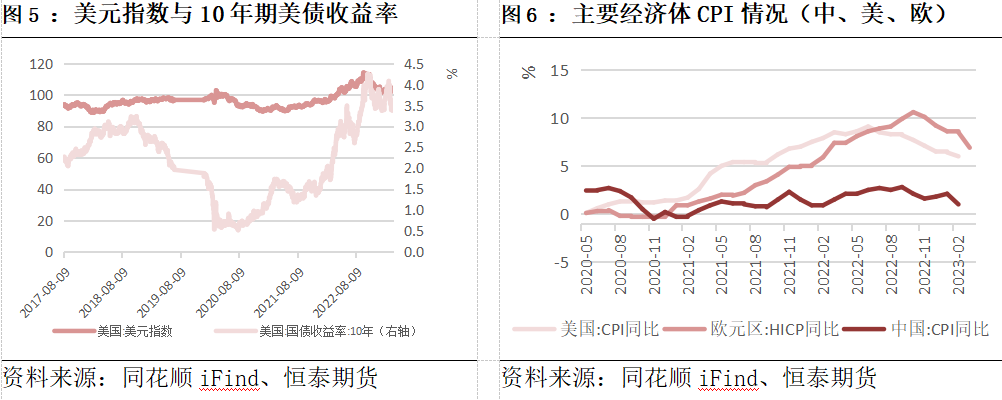

一季度铜价整体呈现震荡偏强态势,沪铜主力及伦铜3月电子盘分别上涨约4.4%和7.4%。一季度铜价走势主由宏观逻辑主导,市场主要交易美联储加息预期反复、国内宏观经济复苏及需求复苏预期。国际宏观来看,美联储加息预期反复,铜价震荡,3月受到海外银行业流动性危机冲击,短期市场避险情绪上升,铜价下跌较多,但后随着宏观情绪的修复及基本面的边际改善,铜价出现明显回升。国内宏观来看,国内经济水平景气回升,PMI数据、社融数据等表现均良好,供需双回暖。基本面来看,一季度海外矿端供应扰动较大,冶炼端国内外精铜产量逐步上升,供应释放节奏稳健;需求端整体呈现强预期、弱现实态势;库存上,春节期间库存超预期累积,后边际有所去化。整体而言,现阶段宏观情绪修复,基本面预期边际有所改善,支撑铜价。预计Q2铜价延续偏强走势,预计Q2宏观抑制有所减弱,供应端国内检修较多,需求端处于传统旺季,预计国内精炼铜供需边际继续改善,铜价或形成上行突破。但需关注Q2旺季实际需求成色以及宏观情绪的变化。

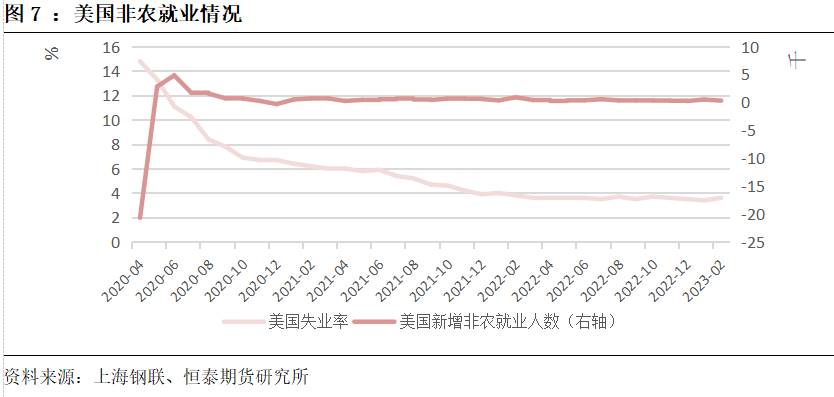

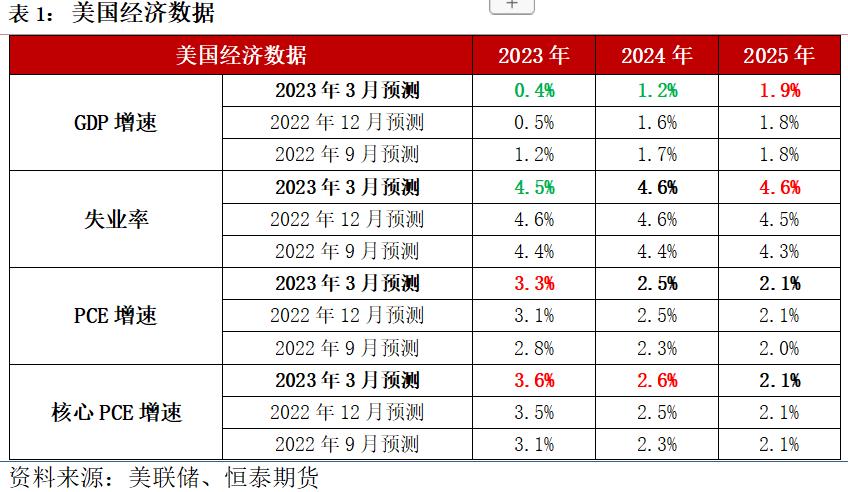

美联储3月最新议息会议加息25bp,联邦基金目标利率区间升至 4.75-5.0%,符合市场预期。现阶段而言,美联储政策平衡的难度明显上升,高通胀与经济衰退的博弈加重,目前美联储仍将把控制高通胀作为首要目标,但加息对实体经济及金融稳定的压力仍存,预计美联储本轮加息或进入尾声。中远期来看,美国经济衰退压力较大。虽最新议息会议上鲍威尔仍坚持提示年内不会降息,但我们预计23年底开始降息的概率增大。我们认为鲍威尔表态主要为调控市场预期,坚持提示年内不会降息主要为向市场传递美联储控通胀的决心,纠偏市场提前交易降息预期,但或与美联储实际举措有所出入,预计本轮加息拐点将临近。

美国1月CPI通胀数据超预期(存在一定口径调整因素影响:美国劳工统计局小幅上调居住项权重),环比增速上升,同比增速低于前值但降速明显减缓;美国2月CPI符合市场预期,同比增速较上月继续放缓,但0.4%的环比增速反映通胀上行压力仍较顽固。预计美联储仍将把控制高通胀作为首要目标。从内部结构看,核心商品通胀有所放缓,但核心服务通胀继续走高,其中,住房价格的上涨是最重要贡献因素。住房通胀继续创四十年新高,2月住房租金同比增长8.2%。由于工资水平与服务业价格密切相关,过热的劳动力市场将推动工资高企,导致服务业通胀将比商品通胀更难抑制。总体看,美国2月CPI和核心CPI都如期放缓但扣除住房的核心服务CPI环比超预期增长,本轮美国通胀压力相对顽固。

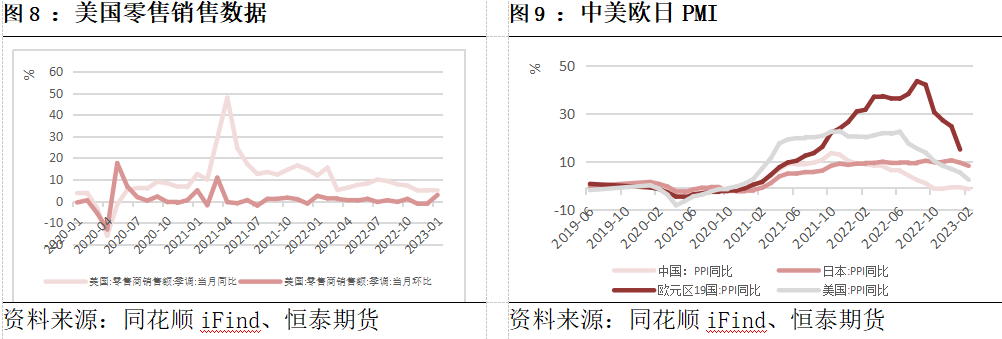

从非农就业数据来看,美国1月非农新增就业录得51.7万人,大幅高于市场预期18.5万人,其中,服务部门和政府部门是核心贡献来源,服务成本走高对通胀形成支撑。2月非农新增就业31.1万人,依旧超出预期的22.5万人,美国就业市场仍然坚韧。但从内部结构看,美国就业结构并不健康。美国就业强劲以服务业为主,制造业表现较差,叠加现阶段或存有一定劳动力堆积现象,造成劳动力市场过热的“假象”。从最新经济数据来看,2月美国零售销售数据不及预期,全球需求持续下降;此外,受全球银行业流动性危机影响,美联储3月FOMC经济预测中超预期下调美国经济增速,与去年12月预测值相比,将2023年GDP增速预测下调0.1%至0.4%,2024年GDP增速预测下调0.4%至1.2%。中远期来看,美国经济衰退压力较大,是否能实现软着陆有待观察。

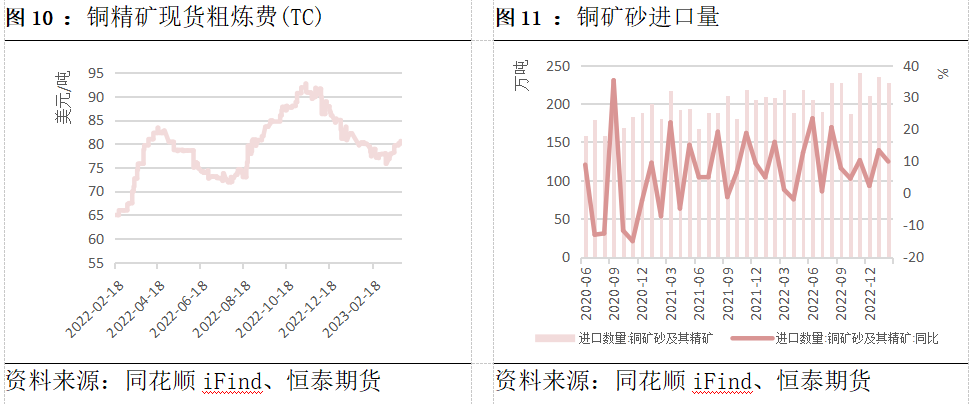

一季度以来,海外矿端扰动较多,如秘鲁矿山抗议事件、第一量子暂停Cobre Panama矿石加工业务等。3月初起,秘鲁主要矿山的生产活动已经企稳,Las Bambas铜矿运输及生产恢复满负荷运转;巴拿马政府与第一量子就铜矿运营合同也达成一致。现阶段海外矿端处于恢复期,但受前期扰动影响,恢复节奏较慢。从铜精矿现货TC来看,一季度呈现下行趋势,近期有所回升。从中国进口看,2023年1-2月中国铜矿砂及其精矿进口463.5万实物吨,累计同比增加11.7%。主要因为去年年底大冶阳新弘盛40万吨粗炼产能和铜陵金冠技改8万吨粗炼产能投产对原料需求增加所致。现阶段,矿端供应整体呈现偏紧态势,预计随着海外矿端扰动影响下降,矿端产量逐渐恢复,TC价格逐渐抬升,供应格局微有改善。节奏上矿端集中放量预计会在下半年。

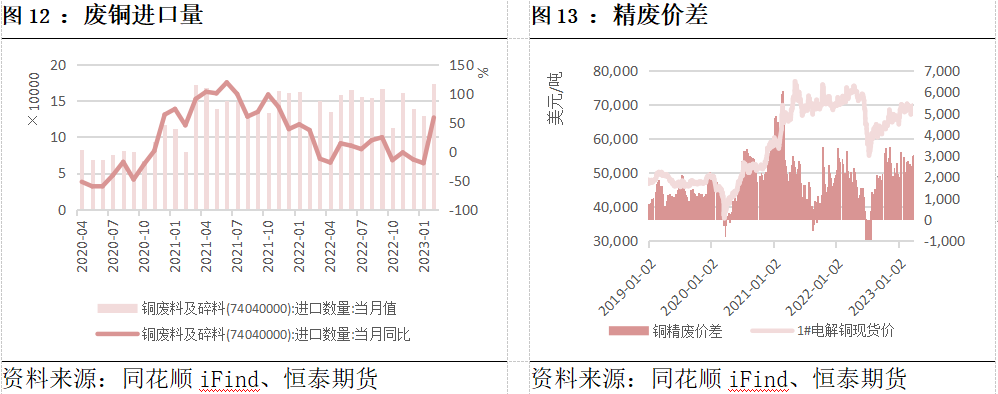

2023年1-2月国内废铜产量达15.2万吨,同比下降8.98%,预计Q2废铜产量将逐步回升。现铜价位于较高位置,精废价差逐渐走高,高铜价下废铜替代效应增强,刺激废铜原料供应商积极出货,促进库存释放。预计Q2废铜对精铜的替代性将进一步增强。

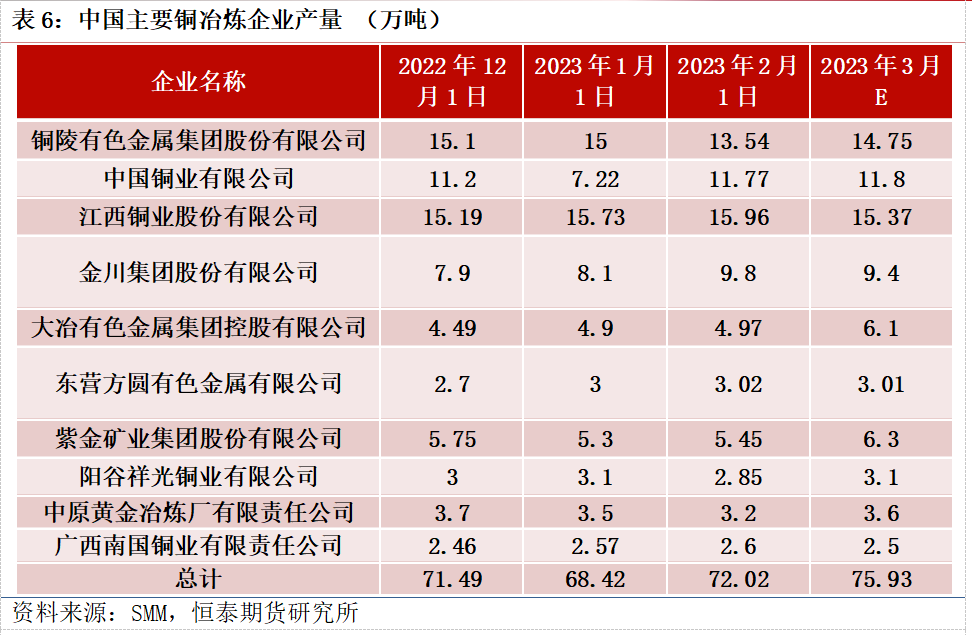

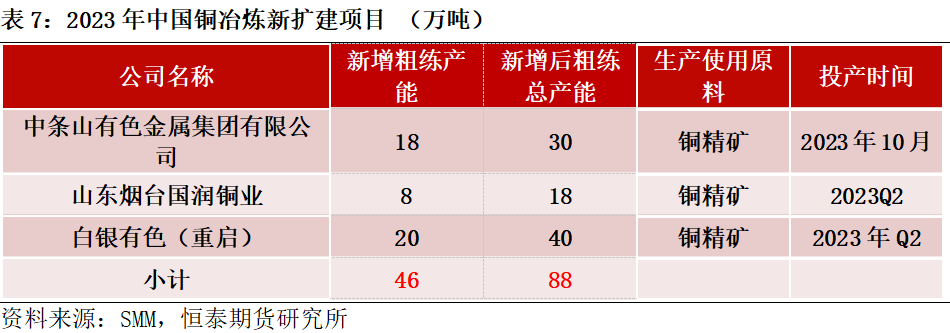

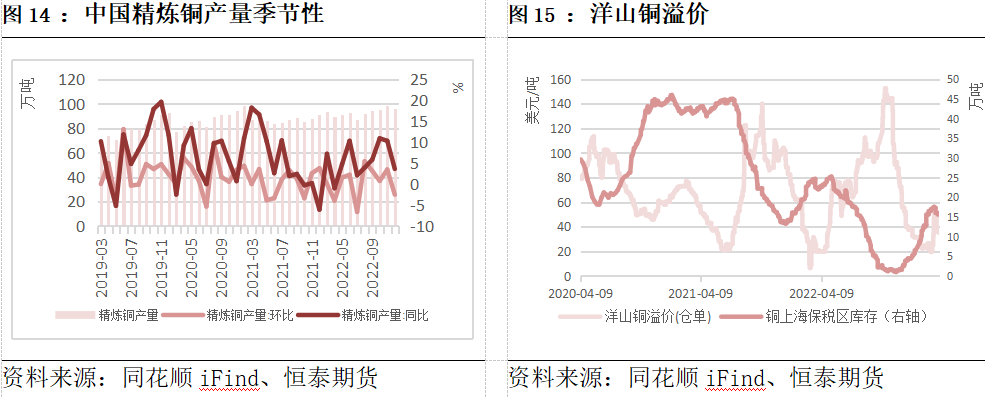

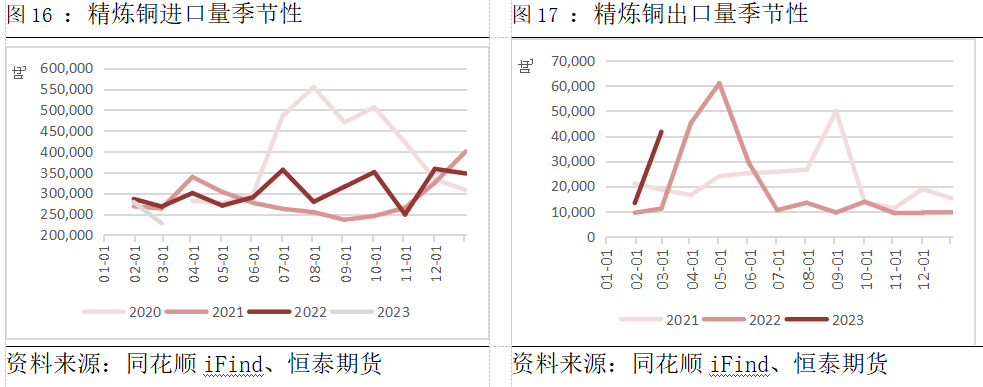

海外:一季度海外冶炼厂仍受能源危机、疫情及地缘冲突尾部冲击影响,开工率较低,检修仍偏多。预计Q2将进入恢复阶段,供给释放节奏将加快,但需注意海外整体铜冶炼新增产能有限。中国:国家统计局数据显示,2023年1-2月精炼铜(电解铜)产量194.5万吨,同比增长10.6%;1-2月中国铜材产量311.2万吨,同比增长4.3%。一季度精铜产量释放较多,供应压力抬升。Q2国内铜冶炼厂粗炼产能检修增多,包括金川集团、赤峰金峰铜业有限公司、山东恒邦冶炼股份有限公司等,预计Q2影响精铜产量约13.8万吨。从新增投产与爬产看,Q2需关注烟台国润投产进度,下半年关注白银有色及中条山有色新增产能情况。预计Q2中国精铜产量仍有放量,供给将延续增长趋势,但精铜增产节奏将有所放缓。

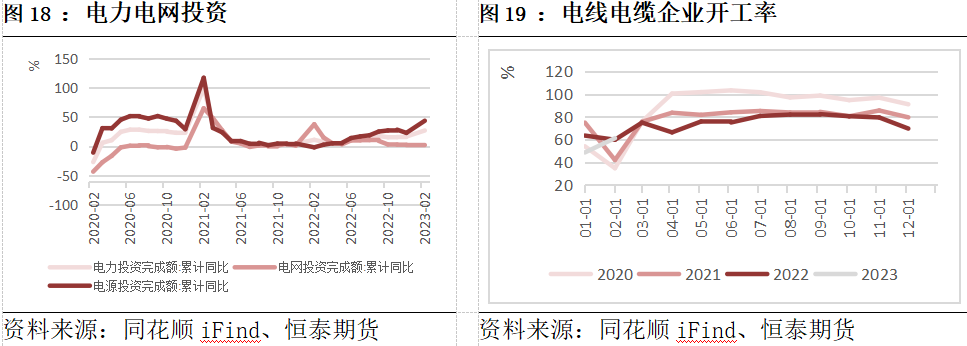

2023年1-2月,国家电网基建实际投资额达319亿元,同比上涨2.2%。国家电网表示今年将继续加强电网投资,投资额或将超过5200亿元,同比去年实际完成额增长3.75%。一季度电线电缆开工率环比逐渐走高,多数线缆企业光伏新订单占比提升,提供需求增量亮点,1-2月全国新增光伏装机量20GW,同比上涨87.6%,1-2月全国风电新增装机容量5.84GW,同比上涨19.2%。Q2将进入消费季节性旺季,预计电线电缆开工率将继续提升,叠加电网多数订单将于4-5月份陆续交货,国网提货及新增订单仍有增长预期,铜主要需求有支撑。

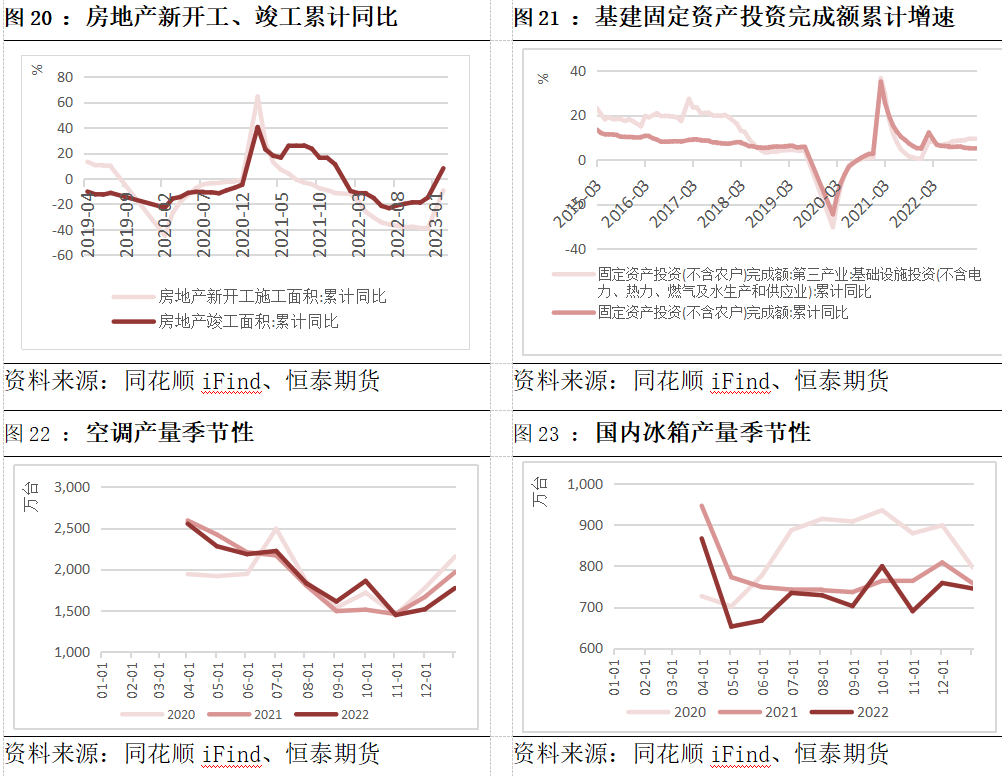

房地产供需两端显著回暖,基建投资增速显著加快,家电领域需求稳步回升。1-2月商品房销售面积降幅大幅收窄,由上月的-24.3% 收窄至-3.6%;房屋新开工面积、房屋施工面积同比降幅同步大幅收窄,分别由-44.29%、-48.24%回升至-9.4%、-4.4%;1-2月固定资产投资同比增长5.5%,房地产累计投资完成额为1.37万亿元。全国房地产政策支持逐渐传导至终端高频数据上,随着房地产板块回暖,家电产销持续恢复中。预计随着3月央行降准实施,Q2内需将进一步复苏,边际有所改善。

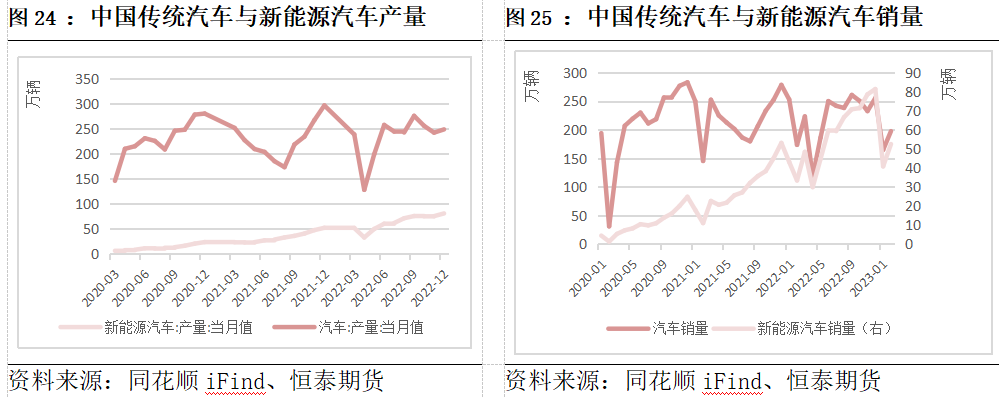

根据中汽协数据,2023年1-2月国内汽车产销分别完成362.6万辆和362.5万辆,同比分别下降14.6%和15.2%;国内新能源汽车产销分别完成97.7万辆和93.3万辆,同比分别增长20%和22%。预计2023年Q2新能源汽车产销数据将持续回暖,但传统汽车领域消费萎缩,汽车板块用铜需求保持稳定。

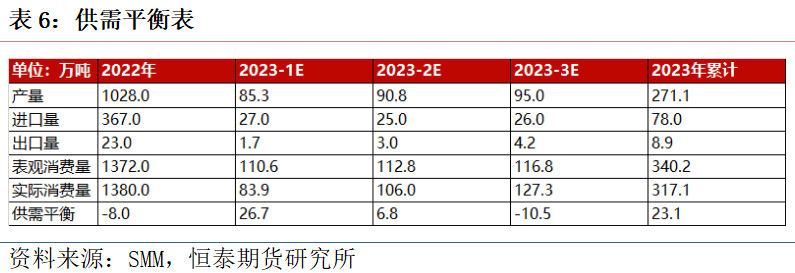

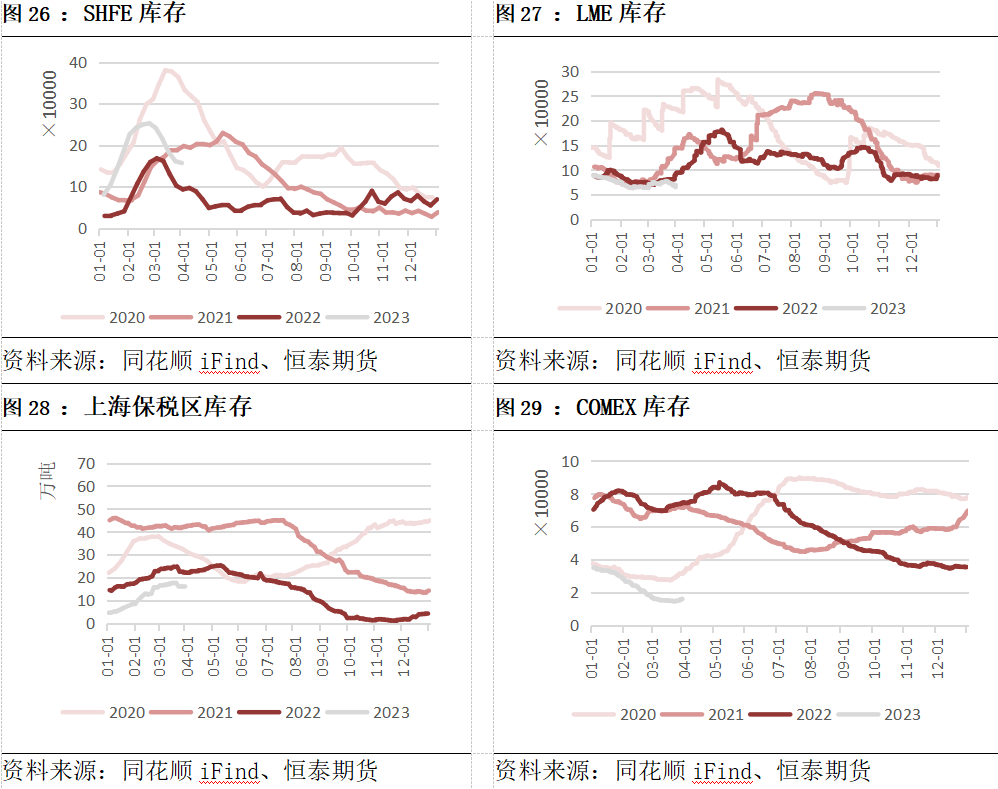

从供需平衡来看,2023年全球精炼铜供需将逐渐转为过剩,但由于Q1海外矿山扰动较大,预计全年过剩水平有所下降。库存上,春节期间存在超预期累库,现阶段全球精炼铜显性库存有所下降,库存边际变化对铜价形成支撑。

宏观上,美联储政策平衡的难度明显上升,高通胀与经济衰退的博弈加重,目前美联储仍将把控制高通胀作为首要目标,但加息对实体经济及金融稳定的压力仍存,预计美联储本轮加息或进入尾声。中远期来看,美国经济衰退压力较大。供应上,矿端供应整体呈现偏紧态势,预计Q2随着海外矿端扰动影响下降,矿端产量逐渐恢复,TC价格逐渐抬升,供应格局微有改善,节奏上矿端集中放量预计会在下半年。冶炼端,预计Q2海内外炼厂供给释放节奏有所分化,海外炼厂将进入恢复阶段,供给释放节奏将加快;中国精铜供给将延续增长趋势,但Q2国内检修较多,预计精铜增产节奏将有所放缓。此外,需关注废铜对精铜的替代作用。需求上,Q2将进入消费季节性旺季,预计铜主要需求(电力电网)仍有增长预期;随着3月央行降准实施,Q2内需将进一步复苏,房地产及家电需求边际有所改善;预计Q2新能源汽车产销数据将持续回暖,但传统汽车领域消费萎缩,汽车板块用铜需求保持稳定。库存上,全球精炼铜显性库存有所下降,库存边际变化对铜价形成支撑。预计Q2铜价延续偏强走势,预计Q2宏观抑制有所减弱,供应端国内检修较多,需求端处于传统旺季,预计国内精炼铜供需边际继续改善,铜价或形成上行突破。但需关注Q2旺季实际需求成色以及宏观情绪的变化。作者:宋栋鸣博士/Z0014510