一、基本面供需节奏不匹配——消费持续修复,供应有扰动

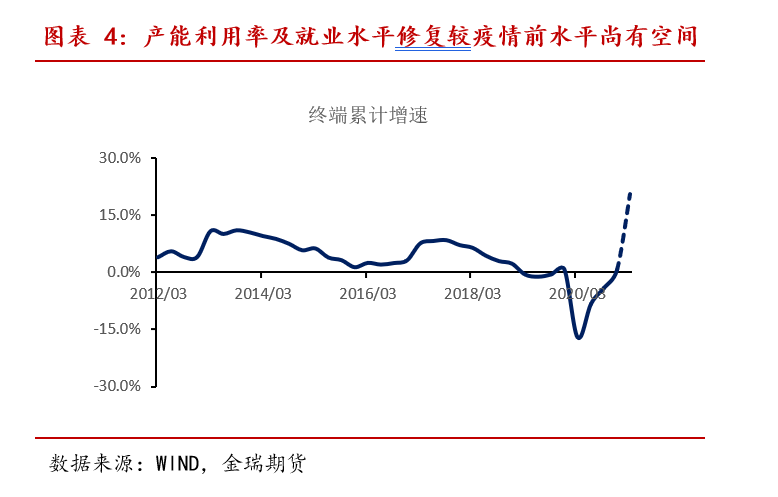

境内消费20Q4同比转正,略超预期。分行业来看,家电、汽车以及建筑预计受低基数影响增速较快。预计1季度境内消费增21%。海外增速一季度略超预期,其中由于基建投资加大,电力装机情况较好,带动电力行业消费,一季度全球消费预计增16%,或达到全年峰值。

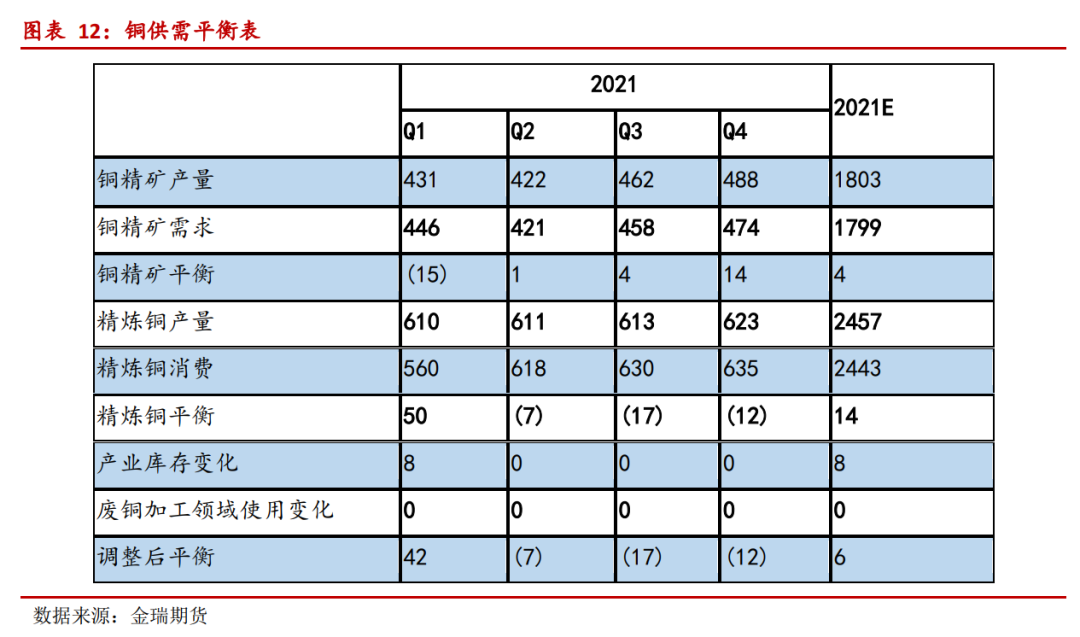

矿端供应有扰动,TC修复不及预期,但或已达到较低水平。此前智利天气和秘鲁的疫情问题,导致矿端供应受冲击,TC持续下跌。同时由于冶炼厂精铜库存水平较低,12月适逢按计划赶产,冶炼厂库存再度下降。导致供应失衡,TC修复不及预期。短期看,1月秘鲁铜矿出口超预期,预计3月中或有机会见到供应增量。但整体上半年铜矿供应预计仍持续偏紧,主要是上半年供应端本身增量有限,炼厂在较低库存水平下未来仍将继续补库。

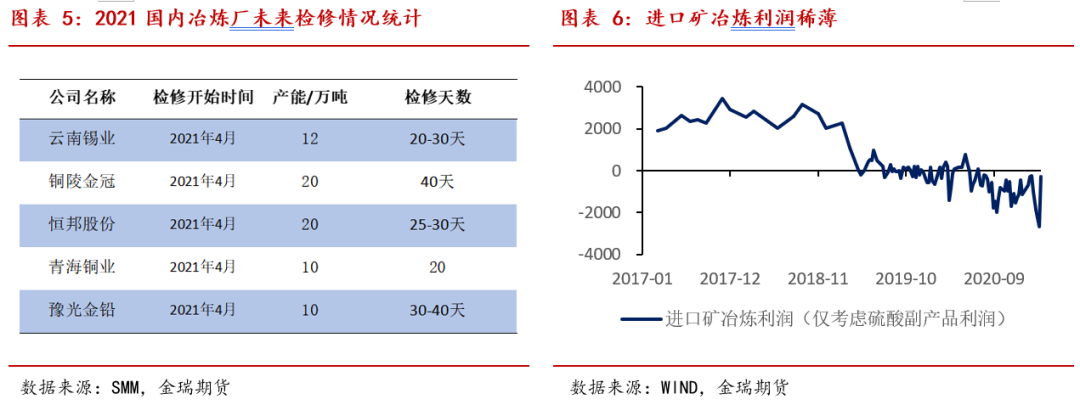

精铜供应亦有扰动,低TC下进口矿冶炼利润稀薄,有意外检修的可能。由于此前冶炼产能的快速扩张,国内炼厂对矿的需求大增,当前TC水平极低,冶炼企业综合利润稀薄,此前TC在当前水平时一度检修超预期,导致库存下降,如TC不能提升,3月炼厂还是有意外检修的可能。

二、三点关键变量

变量一:宏观变量——十年期国债收益率、两会和中美关系

近期十年期国债收益率持续攀升,市场加息预期提升,风险资产价格普遍承压。

两会于3月4日和5日召开,将制定十四五规划和二〇三五年远景目标纲要以及全年重点任务的落实部署。根据此前政治局会议表态,本次两会可能政策表态宽松程度不及预期,如继续强调“金融防风险”,货币政策可能强调回归“正常化”。

另一个风险近期被市场有所忽视,中美关系可能出现波动。拜登上台后,市场普遍对中美关系预期乐观,但从近期拜登的表态来看,一方面美欧关系转好,在制裁俄罗斯、伊朗等问题上保持高度一致,未来可能形成“联合战线”。另一方面拜登政府强调了在高新科技领域与中国竞争、合作、对抗的观点,有强硬的表态参杂其中。如果中美关系意外恶化,可能影响汇率、经济增长预期以及宏观交易情绪。

变量二:库存变化的节奏

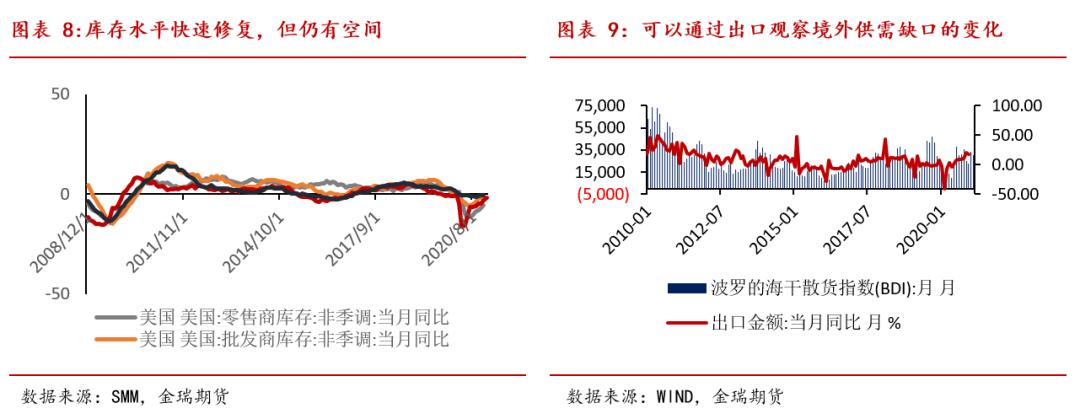

由于境外经济生产活动复苏顺利,境外库存周期已经开启。预计一季度加速修复中,但距离正常水平仍有空间。预计对出口支撑或可以维持到第二季度中。未来可以持续通过出口情况观测海外库存、供需缺口的变化情况。如果库存水平增长过高,当消费增速放缓后,库存的回落将拖累消费。

变量三:废铜供应或有增量

废铜供应的增量预期主要来自于两方面,一是当前精废价差水平较高,废铜利润好,或促进拆解工作。二是从欧美废铜出口量看,去年四季度已经基本回归到疫情前水平。新规下,再生铜进口海关更加顺畅预计有增量。

三、调研纪要

投资公司:

部分投资公司比较乐观,主要是消费增速预期强烈。也有投资公司认为短期偏高,需要一轮价格调整,微观上的原因包括现货端的弱,以及精废差高。但整体来看逆趋势做空的较少。

废铜:

再生铜新政下,去年12月开始试进口,今年以来清关速度显著提升。预计未来转运比例将减少。新标准下进口铜米占比提升,收货标准提高。去年以来欧美的废铜拆解产能扩张迅速,因此废铜进口结构发生变化,反映为东南亚拆解量下降,欧美拆解量扩大。但由于拆解产能扩张,废铜拆解供应仍偏紧。

目前废铜供应面临的两个问题:一是疫情的影响。二是海运运力有限,货柜偏紧。认为下游消费没有完全回来。

供应:

某废铜精炼厂:库存增大,消费尚未恢复。产能扩张预计今年完成,明年开始生产。

消费:

某线缆厂:工程类的订单较好,电网订单一般。就地过节后工人返工确实比较快。今年“献礼类”工程增量有期待。地产类订单回款仍偏紧。

某线缆厂:随着价格逐步提升,订单的量逐步减少。当前库存水平较正常水平偏高,消费仍未回来。

四、核心观点

市场进入矛盾酝酿的时间阶段。一方面支撑因素尚未消失,价格仍有望上涨,另一方面市场多空分歧加大,短期回调或持续,震荡加剧。此前铜价逐步兑现逻辑:“境外宽松+境内外经济复苏”后已经进入高价格区域。考虑到欧美经济复苏加快仍在途中,未来尚有增长空间,宏观利好或可持续,短期基本面扰动尚未消失,价格预计仍然偏强,峰值可能出现在2季度中。但考虑到宏观有不确定性,未来供需节奏不匹配问题将逐渐修复,废铜供应的潜在增量,库存变化可能的副作用,另外市场投机资金占比提升,随着价格上涨预计波动水平将提高,市场多空分歧加大,矛盾在当前节点开始酝酿。

在矛盾重新酝酿的阶段,多空力量交织,预计价格将以65000为中轴出现波动,或以震荡为主,另外此前大量多头头寸在63000-64000价格建立,如果这部分多头头寸离场,价格有加速下跌的风险。4-5月消费旺季到来后价格或能见到75000元/吨高点。

风险点:

中美关系突然恶化,政策超预期收紧,疫苗普及不及预期。