宏观分析:美元指数维持低位

图1:美元指数日K线

美元指数之前反弹回升主要是美欧信心指数分化导致,目前美国疫情控制有了阶段性的好转,疫苗接种进度也是超过欧洲等国家,近期经济数据持续向好,通胀预期也升至新高。耶伦意外谈及加息引发市场恐慌,但在盘后出席会议时澄清自己并非预测或推荐美联储加息,并称通胀上升只是暂时性的,并不认为会成为美国经济的问题。之后美联储多名高官也相继发声,表示近期不会加息或缩减QE规模。美联储近期表示目前政策将保持稳定,没有理由撤回支持措施,复苏尚处在初步阶段,这在一定程度上限制了美元的上升空间。由于美国公债收益率走低,全球股市触及纪录高位,尤其是五一节前美股表现强劲,助推金属上涨。

此外,国内外宏观数据利好也提振了市场情绪。近期,美国当周初请失业金人数降至疫情以来最低。美联储坚持之前的鸽派表态,市场对美联储加息的预期持续降温。国家统计局数据显示,我国进入2021年国民经济开局良好。美指和美债也接连走弱,给予期铜上涨空间。

中国发改委周四称,基于澳洲政府当前对中澳合作所持态度,自即日起,无限期暂停发改委与澳政府相关部门共同牵头的中澳战略经济对话机制下一切活动。这让两国紧张关系加剧,并为铜价涨势再添动能。

加工费维持低位

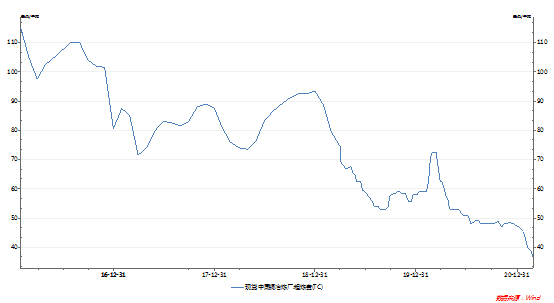

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截至 4月30日, SMM进口铜精矿指数报32.48美元/吨,较上周五涨2.28美元/吨,涨幅扩大。从市场各方反应的报盘和实际成交看,铜精矿现货TC重心较上周上移明显,卖方向冶炼厂报盘二季度装船现货铜精矿,均在30美元/吨之上,甚至出现30中高位的报盘,而冶炼厂整体面对报盘重心上抬,并未急于出手,因5月和6月冶炼厂进入集中检修期铜精矿库存令冶炼厂增加底气,且年内新扩建铜矿项目大多按部就班的推进,冶炼厂多选择五一节后再看,周内实际成交依旧有限,致使4月整体实际成交前热后冷。

下游消费情况

电力:2021年3月,电源投资累计额795亿元,同比增幅33.39%;电网投资累计额540亿元,同比增幅47.95%,远高于去年,略高于19年水平。据北极星输配电网表示,国家电网计划2021年电网投资额为4730亿元,同比增长2.7%。

空调:2021年3月空调累计产量为5595.3万台,同比增长49.8%。

2021年3月家用空调累计销量为3870.9万台,累计同比增加37.63%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门有望在二季度继续主动补库,结合房地产市场竣工周期节奏,空调产销有望继续增长。

汽车:据中汽协统计分析,2021年3月,全国汽车产销分别达到246.2万辆252.6万辆,环比增长63.9%和73.6%,同比增长71.6%和74.9%;新能源汽车产销同样呈现高速增长势头,分别达到21.6万辆和22.6万辆,环比增74.9%和110%,同比增长2.5倍和2.4倍,继续刷新当月历史产销纪录。

2月新能源汽车产销分别达到12.4万辆和11.0万辆,同比增长7.2倍和5.8倍。新能源汽车产销继续刷新当月历史记录,单月产销量均突破10万辆。1-2月,新能源汽车产销分别完成31.7万辆和28.9万辆,同比分别增长3.9倍和3.2倍。

房地产:2021年3月房屋竣工面积累计值为1.91亿平方米,累计同比增长22.9%,新开工面积累计同比增长28.2%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

库存

截至5月5日,三大交易所总库存39.86万吨,较上月减少了2万吨,LME铜停止交仓逐渐出库;上期所库存微降。上期所库存增2242吨至19.99万吨,LME库存减少1.75万吨至13.28万吨,COMEX铜库存减少720吨至6.59万吨。

据SMM调研了解,本周五(4月30日)上海保税区铜库存环比上周五(4月23日)增加0.70万吨至39.67万吨。国内铜消费未见明显改善,节前备库力度不足,内外贸市场需求均表现清淡。现货进口亏损在千元水平,外贸市场几无买盘,贸易商只能将到港货源搬入保税库,另外大幅亏损推动国内冶炼厂加大出口计划,带动保税区库存继续增加。

小结

最近美股继续上攻不断创下新高,金融市场风险意愿提升,美元指数有所下跌。美国最新周初请失业金人数继续下滑,万众瞩目的4月非农就业人口数据即将出炉。虽然财政部、美联储试探增多但未见明显转向。美联储在半年金融稳定报告中表示如果风险偏好下降资产价格或易出现大幅下行。在尚宽松的政策下美国经济复苏强劲,隔夜就业数据超预期。但印度疫情较严重,仍有失控的风险。

供应端紧张也显示出铜矿目前还没有为需求增长做好准备,相比铜价的大幅上涨,产量并没有相应增长,长期供应缺口很有可能继续扩大。许多机构也在提醒除非铜价大幅上涨以刺激供应,否则未来几年铜市会陷入严重短缺。短期来看,国内4月、5月冶炼厂集中进入检修,进口入关量持续下降,国内电解铜供应端5月后有望进入偏紧状态。整体上,铜价继续向上突破的驱动力主要还看国内旺季消费情况,消费能否兑现是市场期待的重点,只有宏观面和基本面共同向好,铜价才具备持续上涨动能。