宏观分析:美元转弱

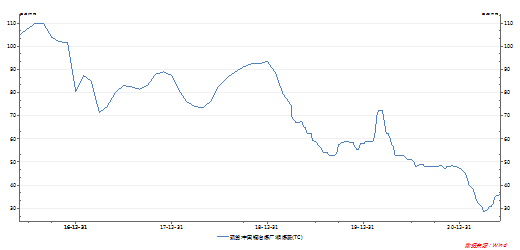

图1:美元指数日K线

从宏观层面来看,美联储FOMC会议整体偏鹰,但也并未提及市场关注缩减购债的相关表述,超预期的点体现在加息点阵图显示23年或有两次加息,美联储适度提高了当前的利率走廊,联邦基准利率暂时不变,市场对此反应强烈,美元指数飙升至92附近,铜价带来一定压力;往后看,在流动性未出现明显拐点的情形下,美元指数继续走强的驱动不强,市场对于通胀预期的交易近期也降至2.25附近,十年期美债名义收益率的迅速下滑是主要原因;国内方面,近期政策面的持续高压对于看多情绪也形成压制,抛储预期压力使得价格步入二季度前期的震荡区间。

国储局发布公告,决定投放2021年第一批铜国家储备2万吨。铜抛储的方式是以每月月底公开招标的形式卖给下游企业,并持续到12月底。

本次国储局实际抛储的量偏少,但分布的区域较多。这一方面表明国储局通过释放多地货源,满足不同地域铜的需求,可以降低货源的运输成本。另一方面表明国储仓库存在足够的货源,能够支撑后期抛储量的增加。

加工费维持低位

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止6月18日,SMM进口铜精矿指数(周)报37.86美元/吨,较上周五续涨1.02美元/吨,周内实际成交体量环比上周增加明显,多以8月装船为主,市场已经少见7月装船现货的需求。上周随着智利Spence铜矿工会达成劳资协议,年内多个劳资协议的平稳落地,降低了铜矿干扰率,提振了买方信心,对于后期Escondida薪资谈判的结果预期也有所向好。买方还盘价格基本位于40低位,面对铜矿干扰率的下降和新增矿山的平稳推进,卖方可接受的实际成交价格仍在抬升之中。

下游消费情况

电力:2021年4月,电源投资累计额1116亿元,同比增幅25.53%;电网投资累计额852亿元,同比增幅27.16%,远高于去年,略高于19年水平。据北极星输配电网表示,国家电网计划2021年电网投资额为4730亿元,同比增长2.7%。

空调:2021年4月空调累计产量为7939.6万台,同比增长39.5%。

2021年4月家用空调累计销量为5398.5万台,累计同比增加27.10%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门继续主动补库,结合房地产市场竣工周期节奏,空调产销有望继续增长。

汽车:今年4月,汽车产销分别完成223.4万辆和225.2万辆,环比下降9.3%和10.8%,同比增长6.3%和8.6%,去年4月开始汽车市场逐步恢复,本月增幅比3月分别回落65.4和66.3个百分点。1-4月,汽车产销分别完成858.6万辆和874.8万辆,同比分别增长53.4%和51.8%。增幅比1-3月回落28.3和23.8个百分点。

新能源汽车方面,产销分别完成21.6万辆和20.6万辆,同比分别增长1.6倍和1.8倍,再次刷新历史记录。今年1-4月,新能源汽车产销分别完成75万辆和73.2万辆,同比分别增长2.6倍和2.5倍。其中纯电动汽车产销分别完成63.7万辆和61.5万辆,同比分别增长3倍和2.8倍。

房地产:2021年4月房屋竣工面积累计值为2.27亿平方米,累计同比增长17.9%,新开工面积累计同比增长12.8%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

库存

截至6月18日,三大交易所总库存39.45万吨,较上周增加了2.47万吨,LME铜出现集中交仓,上期所库存继续去化。上期所库存减少8440吨至17.25万吨,LME库存增加3.6万吨至16.87万吨,COMEX铜库存减少3120吨至5.33万吨。

据SMM调研了解,6月18日上海保税区铜库存环比上周五(6月11日)增加1.03万吨至42.93万吨,库存连续第二周增长。进口比价至今没有打开,周内大部分时间进口亏损在600元/吨,报关需求低迷,外贸市场买盘十分有限,到港货源陆续流入保税库,故保税库存继续增长。

小结

国储局抛储公布首批抛储量之后,铜价出现明显的回升,这是对抛储量落地和抛储量不符合预期的反映。当然,抛储也符合市场现实的情况,在6月16日国储局公布抛储的消息后,铜价便开始了回落,绝对价格降至3月份水平,此前价格上涨导致企业成本上升得到了缓解。同时,国储局有可能通过抛储引导市场预期,试探市场的反应。社会总库存虽然最近连续去库,但依然处于历史偏高的位置,并且从历史周期上看,社会库存即将面临累库周期。国内铜现货升贴水在期货价格大幅下跌后出现较快上涨,但是在期货价格反弹后现货升水大幅收窄,并转为贴水,表明市场并不缺货,暂时不需要大量的抛储来满足市场的需求。最新消息显示,俄罗斯经济部长提议对黑色及有色金属实施临时关税,有色金属出口税提高至15%,时间是今年8月至年底。中国去年进口俄罗斯精铜40万吨,镍5万吨,因此如果实施特别关税,对全球相关金属必然造成较大影响,高关税对企业出口影响巨大,政策不确定性大,短线可能炒作加税风险。短线铜价可能7万下方窄幅震荡为主。